27 January, 09:05Пульс рынка

|

Ведущий стратег Exante Янис Кивкулис прокомментировал динамику цен на нефть: «Фундаментальный фон предполагает рост потребления нефти, так как всё больше стран смягчают или намерены смягчать ковидные ограничения, по крайней мере, в сфере путешествий. Но на этом хорошие новости заканчиваются». Как пояснил эксперт, ОПЕК+ продолжает наращивать добычу, а монетарные условия на финансовых рынках заметно ужесточаются, поскольку всё больше центробанков в развитых экономиках нацелены на ужесточение политики, что создаёт негативные условия для биржевых цен на нефть. «Также нельзя забывать об «энергопереходе». Власти США и Европы продолжают давить на газ в этой области», — отметил Кивкулис. Он не исключил, что от ограничений на использование угля и нефти власти начнут переходить к стимулам для «чистой» энергии, что может снизить привлекательность для нефти. |

27 January, 08:52Отчеты

|

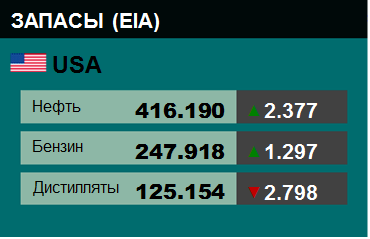

Данные от EIA показали незначительный рост запасов нефти в США, + 2.377 млн. баррелей. Рост запасов бензина составил 1.297 млн. баррелей. Рынок приостановил рост, но пока угроза хода к 94.00 сохранятеся. Аналитики считают, что 2-го февраля ОПЕК+ подтвердит свои намерения и в марте увеличит добычу на 400 тыс. баррелей в сутки. Сигнал явно медвежий, что может привести к изменению настроений на рынке нефти в феврале. Риторика ФРС после вчерашнего заседания выглядит слабой. Ставку не подняли, пообещали сделать это в марте. Да, продолжится программа сокращения выкупа активов, но эти действия уже в стоимости доллара. Таким образом, пока существенной поддержки американская валюта не получила. Это дает шанс рынку товаров сосредоточиться именно на балансе спроса и предложения. Наши отчеты и прогнозы можно найти здесь. |

26 January, 22:28Отчеты

|

Министерство энергетики США утвердило 7 дополнительных сделок по высвобождению нефти из стратегических нефтяных резервов (SPR) в рамках обмена общим объемом на 13,4 млн барр., сообщило ведомство. |

26 January, 22:00Отчеты

|

Аналитик Citigroup (NYSE:C) Эд Морс ожидает, что к 4-му кварталу 2022 года цены на нефть упадут более чем на 20%, до среднего уровня в $65 за баррель. |

26 January, 08:59Пульс рынка

|

Сентимент на рынке остается бычьим. Дефицит поставок сохраняется, несмотря на ежемесячное повышение квоты странами ОПЕК+ на 400 тыс. б/с. Фактическая добыча альянса существенно отстает от разрешенных уровней. Есть опасения, что уровень предложения в 2022 г. может оставаться недостаточным, чтобы скомпенсировать растущий спрос. Сланцевые компании США также не спешат наращивать добычу, поскольку с 2021 г. ключевые игроки региона сократили инвестиции в рост в пользу повышения доходности для акционеров. По оценке EIA, средний уровень добычи в 2022 г. составит 11,9 млн б/с, что близко к текущим 11,7 млн б/с. Дополнительным краткосрочным фактором повышательного давления на котировки выступает напряженность вокруг Украины. Военное присутствие в регионе растет, риторику сторон конфликта сложно назвать миролюбивой по дипломатическим меркам. Участники рынка опасаются, что эскалация напряженности может привести к перебоям с поставками российской нефти.

|

26 January, 08:42Отчеты

|

Согласно API запасы нефти в США за неделю упали на 0.872 млн. баррелей. Запасы бензина выросли на 1.404 млн. баррелей. Данные не оказали сильного влияния на рынок, так как изменения незначительны. Сегодня основное событие – это заседание ФРС. Ставка, скорее всего, останется на уровне 0.25%, однако интересен будет комментарий. Если снова будет включена мантра про слабый рынок труда, то нас ждет падение доллара США, что может стать катализатором роста всей товарной группы. Если же будет принесена клятва о том, что в марте точно ставка будет повышена, то тогда мы увидим снижение котировок, в том числе и на рынке нефти. Пока напряженность между Россией и НАТО сохраняется рынок нефти не будет склонен к сильному падению. Только коррекции на 8 – 10 долларов могут быть уместными на данный момент. Наши отчеты и прогнозы можно найти здесь.

|

26 January, 00:53Отчеты

|

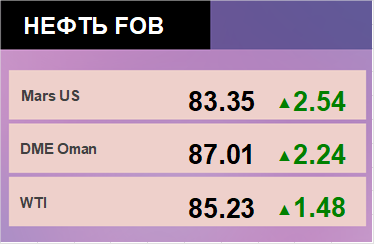

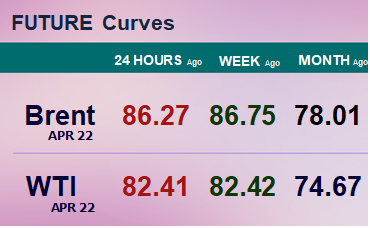

Котировки фьючерсов на нефть WTI выросли во время американской сессии во вторник. На Нью-Йоркской товарной бирже фьючерсы на нефть WTI с поставкой в марте торгуются по цене 85,44 долл. за баррель, на момент написания данного комментария поднявшись на 2,56%. Максимумом сессии выступила отметка долл. за баррель. На момент написания материала нефть WTI нашла поддержку на уровне 81,90 долл. и сопротивление — на 87,91 долл. Фьючерс на нефть Brent с поставкой в апреле вырос на 1,92%, достигнув отметки 87,07 долл. за баррель, а разница в цене между контрактами на нефть Brent и нефть WTI составила 1,63 долл. за баррель. |

25 January, 14:00Отчеты

|

Впервые с 2014 года стоимость Urals превысила 90 долларов за баррель, а эту отметку с того же времени сорт Brent преодолеть пока так и не смог. Для отечественных компаний, как и для бюджета страны, в такой ситуации только плюсы. Компании получают большую прибыль, бюджет пополняется из расчета цены Urals — 44,2 доллара за баррель, а остальные доходы от экспорта нефти идут в Фонд национального благосостояния (ФНБ). Большинство факторов подорожания российской нефти в Европе связано с политикой, но основная причина все же имеет исключительно экономический характер. Она заключается в европейском энергетическом кризисе. В Европе этой зимой вырос спрос на мазут, который, в свою очередь, разгоняли высокие цены на газ. Дело в том, что при сильно подорожавших ценах на газ часть потребителей перешла на использование мазута в качестве печного топлива. А он производится на европейских нефтеперерабатывающих заводах (НПЗ) именно из тяжелой российской нефти марки Urals.

|

25 January, 09:09Пульс рынка

|

Объем открытых в 2021 г. традиционных запасов нефти в мире достиг минимума с 1950-х гг. – 3,3 млрд барр., говорится в обзоре исследовательской компании Sanford C. Bernstein & Co. По данным компании, ситуация усугубляется: в 2021 г. площадь новых участков, на которые были выданы лицензии на разведку, достигла минимума за последнее десятилетие – 408 000 кв. км. В обзоре говорится, что сокращение открытий новых месторождений в 2021 г. частично обусловлено пандемией коронавируса, но также оно было вызвано стремлением многих стран мира к достижению климатических целей в рамках Парижского соглашения. Эти факторы затронули деятельность целого ряда нефтяных компаний, указывают аналитики Bernstein. Так, британско-нидерландская Shell сокращает портфель нефтяных проектов, норвежская Equinor и британская BP вернули лицензии на участки на шельфе Канады в конце 2021 г., испанская Repsol отказалась от двух участков в Западной Сибири.

|

25 January, 08:41Отчеты

|

Рынок не удержался на 89.00 и отступил вниз. Происходящее сейчас можно считать коррекцией в рамках движения к 94.00, но только до тех пор, пока мы не упали ниже 78.00. Если это произойдет, то можно будет говорить и об уровне 70.00. Отметим, что сохраняется напряженная ситуация между Россией и НАТО. Скорее всего, Запад предложит обсудить гарантии безопасности, но не станет обсуждать возможность принятия в свои ряды новых членов. То есть, в праве вето по вступлению в НАТО новых членов Москве будет отказано. Какие действия последуют далее, практически невозможно прогнозировать. Следим за новостями. Понимаем, что Россия один из крупнейших поставщиков нефти на мировой рынок. Наши отчеты и прогнозы можно найти здесь.

|