10 March, 00:25Отчеты

|

Свыше 50 нефтегазовых компаний примет участие во встрече ОПЕК с американскими производителями сланцевой нефти в ходе конференции CERAWeek в Хьюстоне, сообщил РИА Новости источник, близкий к организаторам встречи. ОПЕК и нефтяные компании США позднее в понедельник по Хьюстону (ночь на вторник мск) проведут совместный неформальный ужин. При этом первая такая встреча состоялась в прошлом году также на конференции CERAWeek в Хьюстоне. «Ожидается свыше 50 компаний», — сказал собеседник агентства. Он не исключил, что нефтегазовые компании других стран, помимо США, могут также принять участие в этой встрече. Ранее генсек ОПЕК Мохаммед Баркиндо сообщил, что организация и американские производители сланцевой нефти на встрече в прошлом году договорились продолжить диалог, который помог им наладить контакт друг с другом. Именно это и будет целью их новой встречи, а не обсуждение цен на нефть или участие компаний США в сделке о сокращении добычи нефти ОПЕК+. |

10 March, 00:24Отчеты

|

Американская нефтегазовая компания ExxonMobil представила новую стратегию роста, которая предполагает увеличение прибыли почти вдвое к 2025 году при текущих ценах на нефть, говорится в сообщении компании. План роста включает в себя ряд шагов по увеличению прибыли до 31 миллиарда долларов к 2025 году (при нефтяных ценах на 2017 год) по сравнению с 15 миллиардами долларов в 2017 году. Данные показатели приведены без учета влияния налоговой реформы США и обесценивания активов. Значительный рост компания ожидает во всех трех подразделениях — по добыче, поставкам и нефтехимии. В сфере добычи компания ожидает значительно увеличить прибыль за счет ряда инициатив, включая инвестиции в низкозатратную добычу трудноизвлекаемой нефти в США, глубоководную добычу и сжиженный природный газ (СПГ). Вместе с этим компания ожидает увеличения добычи на новых и существующих проектах с 4 миллионов баррелей нефтяного эквивалента в день до 5 миллионов. Что касается подразделения по поставкам, то компания планирует увеличить прибыль в этой сфере за счет стратегических инвестиций в нефтеперерабатывающие заводы (НПЗ) в Бейтауне и Бомонте, штат Техас, городе Батон-Руж в штате Луизиана, а также Роттердаме (Нидерланды), Антверпене (Бельгия), Сингапуре и Фоли (Великобритания). Увеличить прибыль этих проектов компания планирует за счет производства более дорогих продуктов. |

06 March, 18:38Отчеты

|

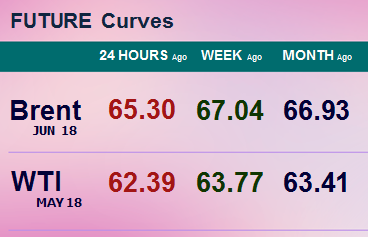

Цены на нефть по итогам понедельника показали самый значительный процентный рост за последние три недели на новостях о сокращении запасов в ключевом американском хранилище Кушинг (Cushing), в штате Оклахома. Цена на североамериканскую нефть сорта WTI выросла на 2,2% до отметки $62,5 за баррель, а цена на европейский сорт Brent выросла на 1,8% до уровня $65,5 за баррель, что является лучшим показателем с 14 февраля. Bloomberg сообщил данные Genscape о сокращении запасов нефти на прошлой неделе на хабе в Кушинге, через который проводятся расчеты по обращающимся на Нью-Йоркской бирже контрактам, на 600 тыс. баррелей. Уровень запасов в Кушинге падает одиннадцатую неделю подряд уже находится на самом низком уровне с 2014 года, несмотря на то, что американские производители активно наращивают добычу в ответ на рост цен. Американские НПЗ продолжают закупать и перерабатывать существенно больше нефти, чем в прошлом году, отметил глава Lipow Oil Associates Эндрю Липоу. «Тенденция к сокращению мировых запасов показывает, что рынок в основном сталкивается с дефицитом предложения», – сказал аналитик Raymond James Associates Павел Молчанов, добавив, что сокращение запасов должно продолжиться до конца этого года. |

03 March, 00:24Отчеты

|

Цены на нефть не могут определиться с динамикой на утренних торгах пятницы: рост сдерживается усилением распродажи на азиатских фондовых рынках в связи с решением США ввести новые тарифы на импорт стали и алюминия. К 9.16 МСК фьючерсы на североморскую смесь Brent подросли на 0,03 процента до $63,85 за баррель. Фьючерсные контракты на американскую лёгкую нефть WTI к этому времени торговались у отметки $60,91 за баррель, что на 0,13 процента ниже предыдущего закрытия. Президент США Дональд Трамп сказал накануне, что введёт пошлины на импорт стали и алюминия. Данная мера, как ожидается, в первую очередь ударит по таким крупным торговым партнёрам США, как Китай, Европа и Канада. По словам Трампа, пошлина на импорт стали составит 25 процентов, алюминия – 10 процентов. Бенчмарк на североамериканском рынке, нефть WTI, готовится завершить эту неделю снижением впервые за три недели. Котировки растеряли большую часть набранного по итогам предыдущих недель преимущества, которое обеспечило сокращение запасов сырья в Кушинге, штат Оклахома. |

03 March, 00:24Отчеты

|

Вчерашний день (28 февраля) оказался крайне неудачным для рынка нефти, причем февраль Brent закрыла в «минусе» впервые после семи месяцев роста подряд, заявил корреспонденту ИА REGNUM аналитик социальной сети для инвесторов eToro в России и СНГ Михаил Мащенко. «Основным фактором давления на котировки служит высокая активность производителей на сланцевых месторождениях США, которая нивелирует все вербальные интервенции стран ОПЕК, сигнализирующих о готовности к дальнейшему сотрудничеству после истечения соглашения», — пояснил эксперт. Министерство энергетики США 28 февраля опубликовало свежий еженедельный отчет. Добыча нефти увеличилась на 13 тыс. баррелей в сутки, до 10,28 млн баррелей — новый рекордный показатель после незначительного снижения неделей ранее. «Судя по всему, многие участники рынка надеялись на сокращение производства, пусть и снова символическое, но сланцевики в очередной раз напомнили о своей мощи, отправив баррель в свободное падение», — отметил Мащенко. В ходе обвала Brent прорвала два психологических уровня, оказавшись на недельных минимумах в районе $64,50. В отсутствие значимых факторов поддержки в сырьевом сегменте, игроки сосредоточились на укреплении доллара и дальнейшем росте показателей в нефтяной отрасли США, что сформировало условия для более агрессивной ликвидации длинных позиций. |

27 February, 14:29Отчеты

|

Нефть держится почти без изменений во вторник в ходе азиатской торговой сессии из-за смешанных сигналов с Ближнего Востока, а также из Азии и США. На Нью-Йоркской товарной бирже нефть марки WTI с поставкой в апреле подешевела на 0,22% до $63,77. На Intercontinental Exchange нефть марки Brent упала в цене на 0,18% до $67,17 за баррель. Последние несколько недель нефть колебалась, уходя то в небольшой минус, то в небольшой плюс, из-за смешанных сигналов. Министр нефти Саудовской Аравии заявил в субботу, что королевство надеется, что Организация стран — экспортеров нефти в следующем году смягчит ограничения относительно объема производства, после того как в этом году истечет срок соглашения о сокращении объема добычи. В попытке стабилизировать ситуацию на рынках нефти ОПЕК сократила объема добычи нефти на 1,2 млн баррелей в день, начиная с января 2017 г., но срок действия этого соглашения истечет в конце 2018 г. Хотя эти меры в какой-то мере обеспечили поддержку ценам на нефть, США продолжили наращивать объем добычи нефти, компенсировав сокращение объема добычи в ОПЕК и, таким образом, вызвав снижение цен. Объем добычи нефти в США уже вырос более чем на 20% с середины 2016 г. до более чем 10 млн баррелей в день. Такими темпами США обгонят Россию по объему добычи нефти к концу 2018 г., став мировым лидером по этому показателю. |

26 February, 08:33Отчеты

|

Минфин США запустил давно обещанную масштабную программу увеличения государственного долга. Рынку предложены облигации на беспрецедентную сумму: недельный объем размещения бумаг запланирован на уровне 258 млрд долларов – это абсолютный рекорд в истории страны. И, судя по всему, он будет поставлен. Программа стартовала во вторник, и уже к четвергу большинство векселей и нот были распроданы, а американская казна пополнилась на 229 млрд долларов. Но это – только начало. Аналитики ожидают, что распродажа облигаций продолжится до конца года, поскольку дефицит государственного бюджета будет нарастать. Правда, обслуживание этих долгов обходится все дороже – повышенный аппетит инвесторов обеспечивается аналогичной доходностью ценных бумаг. Так, например, по трехмесячным векселям она оказалась максимальной с 2008 года. По сути американские власти включили «долларовый пылесос», который соберет с рынка огромное количество национальной валюты. «Чтобы купить долговые бумаги Минфина США, нужно купить сначала доллар», – поясняет Вязовский. Теоретически это должно привести к росту курса доллара по отношению к другим мировым валютам (особенно развивающихся стран). Кроме того, укрепление доллара обычно означает снижение цен на сырьевые товары, которые торгуются на мировых рынках в американской валюте. |

26 February, 08:33Отчеты

|

Нефть марки Brent 21 февраля пыталась избавиться от гнета продавцов и старалась вернуться выше отметки 65, но укрепление доллара и вездесущие опасения относительно действий сланцевых компаний США вкупе с неоднозначным отношением к риску не позволили котировкам вернуться к росту, заявил корреспонденту ИА REGNUM аналитик социальной сети для инвесторов eToro в России и СНГ Михаил Мащенко. «Максимум, что смог сделать актив — к концу дня вернуться на исходные позиции под вышеупомянутой психологической отметкой. Отчет API не произвел впечатления на трейдеров, — отметил эксперт. — Запасы нефти сократились, но незначительно, всего на 900 тыс. баррелей, а запасы бензина выросли на 1,6 млн баррелей». Правда, запасы в Кушинге и объемы дистиллятов прилично упали, на 2,6 млн и 3,5 млн баррелей соответственно. Но учитывая продолжающийся рост буровой активности, участники рынка опасаются, что дальнейший подъем отразит и добыча — это главный страх рынка на сегодняшний день. «Под влиянием этого страха рынок игнорирует позитивные комментарии стран ОПЕК, которые говорят о долгосрочном совместном поддержании цен, более оперативном возвращении баланса спроса и предложения и отсутствии значимо угрозы со стороны сланцевых производителей Штатов», — пояснил Мащенко. Сырьевой сегмент сейчас больше верит не словам, а цифрам, которые указывают на новую волну сланцевой революции, и это мешает полноценному возвращению покупателей на рынок. |

20 February, 16:22Отчеты

|

Цены на нефть показывают разнонаправленную динамику утром во вторник: котировки североамериканского нефтяного маркера WTI растут при поддержке ограничения трубопроводных поставок сырья из Канады в США, а нефть Brent, напротив, в минусе. К 9.23 МСК фьючерсы на североморскую смесь Brent опустились на 0,29 процента до $65,48 за баррель. Фьючерсные контракты на американскую лёгкую нефть WTI к этому времени торговались у отметки $62,31 за баррель, что на 1,02 процента выше предыдущего закрытия. Трубопровод Keystone, который подаёт сырьё с нефтеносных песков Альберты на НПЗ в США, с конца прошлого года работает не на полную мощность в связи с утечкой. Ограничение поставок сырья из Канады в США поддерживает цены на WTI, говорят трейдеры. Что касается европейского эталонного сорта Brent, то против него сыграли укрепление доллара и снижение на азиатских фондовых рынках. В целом же, как считают отраслевые эксперты, ограничение добычи Организацией стран-нефтеэкспортёров (ОПЕК) и не входящими в картель государствами хорошо поддерживает рынок. |

17 February, 00:24Отчеты

|

В 2017 году операции по разведке нефти и газа оказались прибыльными впервые более чем за 10 лет, свидетельствуют данные Wood Mackenzie Ltd. Данные подтверждают, что ситуация в отрасли улучшается после резкого спада активности в предыдущие годы, однако эксперты не ожидают восстановления объемов инвестиций в разведку. «Тот факт, что экономические основы в отрасли улучшились, очень благоприятен, — заявил в интервью Bloomberg Эндрю Латхэм, вице-президент, отвечающий в Wood Mackenzie за направление геологоразведки. — Я не думаю, однако, что мы увидим рост инвестиций в разведку нефти и газа, даже, если цены на сырье пойдут вверх». Потенциальная экономическая отдача открытых месторождений превысила расходы на разведку, поскольку спад в нефтегазовой отрасли вынудил представителей сектора принять меры для повышения эффективности операций, отмечают в Wood Mackenzie. Любой проект с коэффициентом окупаемости капиталовложений ниже 10% является нерентабельным. В период бума на нефтяном рынке, компании замахивались на реализацию разведывательных проектов в отдаленных регионах, включая Арктику, предусматривающих высокие затраты, отметил Э.Латхэм. Теперь крупные представители сектора все больше фокусируются на разведке ресурсов вблизи действующих трубопроводов или существующей инфраструктуры для разработки месторождений. |