|

Мировой рынок

|

https://www.oilexp.ru/news/world/kak-neftyanoj-sektor-budet-rasplachivatsya-po-dolgam/97701/

|

Согласно исследованию BMI Research, аналитики которого ссылаются на данные Bloomberg, в этом году нефтяникам необходимо погасить $72 млрд, в 2016 г. — $85 млрд и $129 в 2017 г. Всего же до 2020 г. общие выплаты по кредитам и облигациям должны составить $550 млрд.

Выплаты процентов — одна история, и она достаточно легко управляемая. Другая — пролонгация, и вот здесь могут возникнуть проблемы. Дело в том, что для 168 компаний пролонгировать кредит придется под ставку 10%, если не больше. За год доходности по облигациям многих нефтяных компаний выросли втрое, что, впрочем, неудивительно, ведь нефть упала более чем в 2 раза.

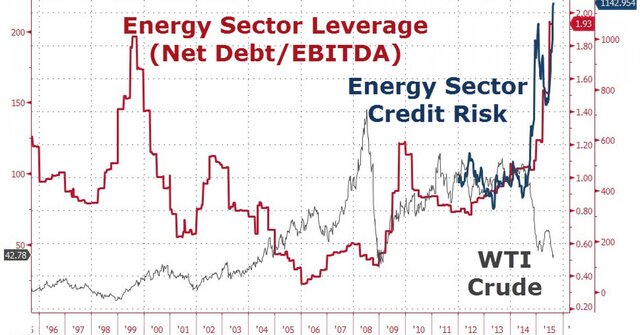

Еще одна проблема возникает, если взглянуть на соотношение долг/EBITDA. Этот показатель за последнее время вырос до исторических максимумов — даже выше, чем во время нефтяного кризиса 1999 г. Неудивительно, что вместе с ростом соотношения долг/EBITDA для нефтяного сектора выросли и кредитные риски — также до исторического максимума.

На самом деле все просто. Если нефть сейчас не начнет расти и не изобразит что-то подобное тому, что мы видели в первой половине года, около сотни компаний просто не сможет рефинансировать свои долги и им придется объявить дефолт.

Отметим, что около 20% общего долга по сектору принадлежит американским компаниям, а 12% — китайским. Еще на прошлой неделе на долговом рынке высокодоходных облигаций США царил настоящий кризис, и выделялся там как раз энергетический сектор. Это сейчас все почему-то об этом забыли, хотя, по сути, ничего не изменилось.

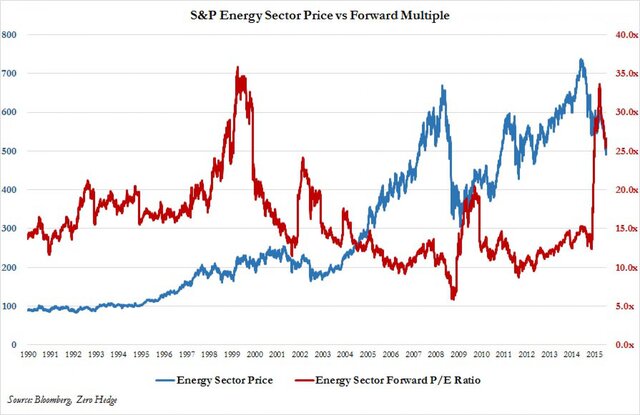

Как пишет агентство Bloomberg, рентабельность 108 представителей MSCI World Index Energy Sector Index, который включает в себя Exxon Mobil Corp. и Chevron Corp., находится на самом низком уровне с 1995 г. — момент начала сбора этих данных.

«Есть кредиты, которые просто невозможно рефинансировать или продлить сроки выплат, поэтому им может потребоваться привлечь новый капитал. Вопрос в том, как это сделать при текущем уровне долга», — приводит Bloomberg слова Эйрика Рохмесмо Саида, кредитного аналитика Clarksons Platou.

Ответ на этот вопрос, скорее всего, отрицательный. Чуть более недели назад портал Zerohedge приводил на этот счет наглядный график, из которого видно, что объем эмиссии новых долговых бумаг компаниями сланцевого сектора США стремительно сокращается.