|

Мировой рынок

|

https://www.oilexp.ru/news/world/logika-slanca-chto-proiskhodit-s-rynkom-nefti/95965/

|

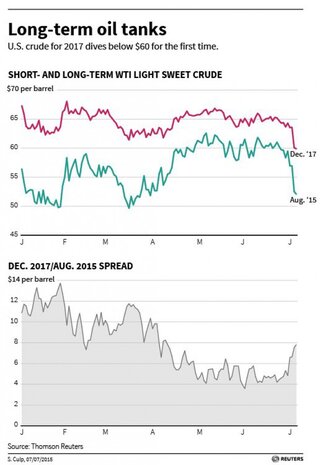

Нефтяные фьючерсы ведут себя крайне странно. Впервые за долгое время контракты на поставку в 2017 г. повторяют динамику более краткосрочных сделок. В чем причина?

Если говорить о факторах, которые влияют на динамику барреля сегодня, и о тех, которые могут повлиять на нее в следующем году, то сначала следует разобраться с основными новостями.

Греческий кризис едва ли может служить серьезной помехой для трейдеров, если не закладывать риск распада еврозоны. Это радикальный сценарий, и трудно представить, что именно он ответственен за спад на рынке нефти. На долгосрочные поставки, а именно на фьючерсы для декабря 2017 г., этот фактор вряд ли оказывает влияние.

Спад на китайских фондовых рынках может быть краткосрочным фактором, хотя реальной связи между пузырем на биржевых площадках и спросом на сырье либо перспективами экономического роста Поднебесной нет. Конечно, все может произойти, но в данный момент обвал фондового рынка для Китая головная боль, но не повод сворачивать промпроизводство.

На этих графиках видна динамика краткосрочных и долгосрочных фьючерсов на нефть, а также спред.

Определенную роль как в краткосрочной, так и в долгосрочной перспективах играет сильный доллар. Этой осенью Америка, скорее всего, будет сворачивать программу количественного смягчения, и это обеспечит дополнительную поддержку валюте. Но и доллар не может являться причиной резких и одновременных колебаний фьючерсов на 2015 и 2017 гг.

И здесь мы подходим к двум основным вариантам. Первый из важных факторов — переговоры по вопросу иранской ядерной программы. Появилась реальная перспектива снятия энергетического эмбарго, после которого один из крупнейших поставщиков нефти в ОПЕК начнет беспрепятственно продавать свою нефть на внешних рынках. Дополнительные объемы вряд ли будут компенсированы снижением производства в других государствах картеля.

Второй фактор: американский сланец. Важно найти ответ на вопрос о том, при каких ценах добыча на нетрадиционных месторождениях останется рентабельной.

Вполне возможно, что после сокращения мощностей на фоне спада котировок производители пришли к эквилибриуму, снизив издержки и добившись максимальной рентабельности. В таком случае они могут успешно работать и даже постепенно наращивать производство, несмотря на то что нефть стоит дешевле $60.

Убедившись в этом, рынок перестал считать Америку стороной, поддерживающей цены на уровне, близком к $60. Иными словами, США не гарантируют, что будут снижать добычу в случае долгосрочного спада котировок, а значит, дефицита на рынке не будет и дополнительного импульса к росту цен тоже.

Косвенно факт комфортного состояния сланцевого сектора подтверждает последняя статистика. Впервые с декабря увеличилось количество буровых вышек в США, причем сильнее, чем ожидалось, — сразу на 14 вышек. Не исключено, что эта динамика указывает на достаточную рентабельность добычи нефти из сланца даже при низких котировках.

Goldman Sachs утверждает, что издержки производителей за последнее время сократились на 30%, что и позволяет им увеличивать производство, одновременно зарабатывая на этом. Банк прогнозирует, что нефть будет стоить дешево и в ближайшее время, и в долгосрочной перспективе.

Частично снижение «длинных» фьючерсов можно объяснить и ростом спроса на хеджирование на фоне подъема индекса волатильности. Но эксперты не видят явных подтверждений такого сценария. Представители профильной компании Mobius Risk Group утверждают, что в прошлом месяце спрос на защиту от риска был выше, чем за последние дни.

Стоит отметить, что рынок может ошибаться. Если сланцевые активы не так рентабельны, как думают эксперты, динамика долгосрочных фьючерсов может сильно измениться, так как инвесторы будут ждать либо спада производства в Америке, либо волны банкротств.