|

Отчеты

|

https://www.oilexp.ru/oilstat/report/prognoz-birzhevykh-cen-s-15-po-19-iyulya-2024/323973/

|

Рынок энергоносителей:

В пору сокращения торговых инструментов на ММВБ стоит задуматься, а так ли нам нужны все эти котировки. Заходишь вот, например, в РосКООПторг в 2028-м году и видишь: рога 3 руб. 45 коп., копыта 2 руб. 14 коп. И нормально. И стабильно. И никаких колебаний цен. Нет, наверное, какие-то рыночные инструменты оставить надо. А то на полках и не будет больше ничего, кроме рогов и копыт.

За предпринимательство, за торговлю, за баланс между спросом и предложением!!! Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Итак, у нас есть на руках очередной отчет ОПЕК. Видим, что картель нарастил поставки нефти морем до 21 млн. баррелей в сутки прибавив 0.9 млн. баррелей по сравнению с маем. При этом, всю первую половину года у нас дефицит физических поставок, который на данный момент расширился до 1.6 млн. баррелей в сутки во втором квартале по сравнению с 1.3 млн. баррелей в сутки в первом. Это означает, что хранилища должны пустеть, что закладывает мину замедленного действия под котировки нефти, тем более что спрос в 3-м квартале продолжит расти.

Рост добычи нефти в США до рекордных 13.3 млн. баррелей не спасет американцев. Запасы продолжают таять и уже видно, что администрация Байдена здесь медленно, но верно, переходит в режим: нам бы день простоять и ночь продержаться. Коммерческие запасы на уровне 445 млн. баррелей это крайне неудобная история. Она пока еще выносима трейдерами, но если мы увидим падение ниже уровня 400, а тенденция сейчас идет вниз, то можно ожидать более болезненной реакции цен на выход статистики по запасам каждую среду.

Читая наши прогнозы, вы могли взять ход вниз по рынку кукурузы от 463.0 до 393.0 цента за бушель.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Вышел отчет USDA по валовому сбору. Сюрприз скорее был, чем его не было. Пшенице наобещали аж 796.2 млн. тонн (+0.69% по сравнению с июнем), несмотря на падение валового сбора в России до 83 млн. тонн (это, кстати, на 8.5 млн. тонн меньше прошлого сезона). По ЕС можно сказать, что сюрприз, причем положительный. Были вопли о том, что во Франции всё плохо, но это не повлияло на весь континент, планируют собрать ровно 130 млн. тонн.

Что имеем на данный момент по пшенице: растущие аппетиты со стороны импортеров, иначе бы конечные запасы не падали бы год от года при росте предложения, что дает уверенность в том, что даже несмотря на отличный урожай цены вряд ли будут вбиты в дно (до находится на уровне 450 центов за бушель). Скорее мы коснемся 500.0 и неспешно пойдем вверх. На FOB мы не увидим 200 долларов за тонну, а вот 210 в какой-то день можем. По сути, урожай уже сформирован, идет уборка, её интенсивность будет нарастать в ближайшие недели, что подержит цены у минимальных отметок, но с начала сентября мы увидим ход вверх, а возможно и раньше, после окончания Олимпиады во Франции.

Кукуруза также смотрится хорошо. Рост валового сбора на 0.35% до 1224.8 позволяет говорить об отсутствии каких-либо рисков по данной культуре. По сое: 421.9 млн. тонн это отличный объем, который на 26 млн. тонн больше прошлого сезона.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Доллар/рубль:

Если мы и юанем прекратим торговать, то тогда, тогда что ж… будем ориентироваться на межбанк. В любом случае, пока у нас есть экспорт, и оплата за него, в текущей рыночной модели Россия куда более сильна и эластична нежели при коммунистах, где все происходит просто в один день. Просто «хрусть», и нет экономики. А так мы можем еще попыхтеть.

Продолжаем отмечать, что рубль может укрепиться на возможном перекосе, когда валюты будет слишком много внутри страны. А правительство этого не хочет, кстати. Не зря снова понизили норму продажи валютной выручки: теперь с 60% до 40%. Но может так случится, что компаниям просто будут нужны рубли и они будут продавать иностранные фантики (извините, фиатные валюты) по любой цене, например, чтобы заплатить налоги. Будет 75 рублей за доллар, можно и американца купить. А то, что там у них в кандидатов в президенты постреливают, так это у них такая народная забава. Не обращайте внимания.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 5.1 тыс. контрактов. Покупатели заходили на рынок, продавцы также входили на небольших объемах. Покупатели сохраняют контроль над рынком.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 31 июля. Возможна еще одна ценовая ветка вниз, прежде чем мы вернемся к росту. Ждем интересных уровней внизу, например 80.00. А дальше 99.90.

Сценарий падения: продолжим держать шорт. Приходится констатировать, что шансов на выживание у него не так и много, но они есть.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 80.20. Стоп: 79.20. Цель: 99.90.

Продажа: нет. Кто в позиции от 86.54, перенесите стоп на 87.60. Цель: 80.20.

Поддержка – 84.00. Сопротивление – 86.51.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок сократилось на 1 единицу и составляет 478 штук.

Коммерческие запасы нефти в США упали на -3.443 до 445.096 млн. баррелей, при прогнозе +0.7 млн. баррелей. Запасы бензина упали на -2.006 до 229.666 млн. баррелей. Запасы дистиллятов выросли на 4.884 до 124.612 млн. баррелей. Запасы в хранилище Кушинг упали на -0.702 до 33.539 млн. баррелей.

Добыча нефти выросла на 0.1 до 13.3 млн. баррелей в день. Импорт нефти вырос на 0.213 до 6.76 млн. баррелей в день. Экспорт нефти упал на -0.402 до 3.999 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.615 до 2.761 млн. баррелей в день. Переработка нефти выросла на 1.9 до 95.4 процента.

Спрос на бензин упал на -0.026 до 9.398 млн. баррелей в день. Производство бензина выросло на 0.239 до 10.3 млн. баррелей в день. Импорт бензина упал на -0.083 до 0.768 млн. баррелей в день. Экспорт бензина упал на -0.052 до 0.919 млн. баррелей в день.

Спрос на дистилляты упал на -0.249 до 3.466 млн. баррелей. Производство дистиллятов выросло на 0.022 до 5.128 млн. баррелей. Импорт дистиллятов вырос на 0.045 до 0.139 млн. баррелей. Экспорт дистиллятов упал на -0.602 до 1.103 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.334 до 20.749 млн. баррелей. Производство нефтепродуктов упало на -0.081 до 23.031 млн. баррелей. Импорт нефтепродуктов упал на -0.244 до 1.819 млн. баррелей. Экспорт нефтепродуктов упал на -0.593 до 6.523 млн. баррелей в день.

Спрос на пропан вырос на 0.207 до 0.867 млн. баррелей. Производство пропана упало на -0.001 до 2.736 млн. баррелей. Импорт пропана вырос на 0.026 до 0.105 млн. баррелей. Экспорт пропана упал на -0.16 до 1.667 млн. баррелей в день.

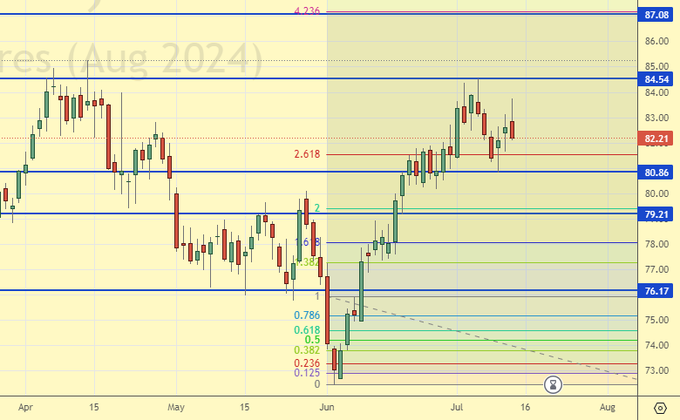

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 15.4 тыс. контрактов. Покупатели заходили на рынок. Продавцы сокращали позиции. Быки усилили контроль.

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 22 июля. Нам нужен откат для покупок. Пока вне рынка.

Сценарий падения: продолжим удерживать шорт с целями внизу на 76.30.

Рекомендации для нефти марки WTI:

Покупка: при подходе к 76.30. Стоп: 75.30. Цель: 95.00.

Продажа: нет. Кто в позиции от 83.16, перенесите стоп на 84.30. Цель: 76.30.

Поддержка – 80.86. Сопротивление – 84.54.

Gas-Oil. ICE

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 12 августа. Нужна коррекция. При откате к 735.00 можно купить.

Сценарий падения: держим шорт. Рассчитываем на еще одну волну вниз.

Рекомендации по Gasoil:

Покупка: при откате к 730.00. Стоп: 720.00. Цель: 950.00.

Продажа: нет. Кто в позиции от 807.50, перенесите стоп на 807.00. Цель: 650.00!

Поддержка – 765.00. Сопротивление – 793.50.

Natural Gas. CME Group

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 29 июля. Покупать можно. Но не хочется. Вне рынка.

Сценарий падения: пока воздерживаемся от продаж.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 2.202. Сопротивление – 2.602.

Wheat No. 2 Soft Red. CME Group

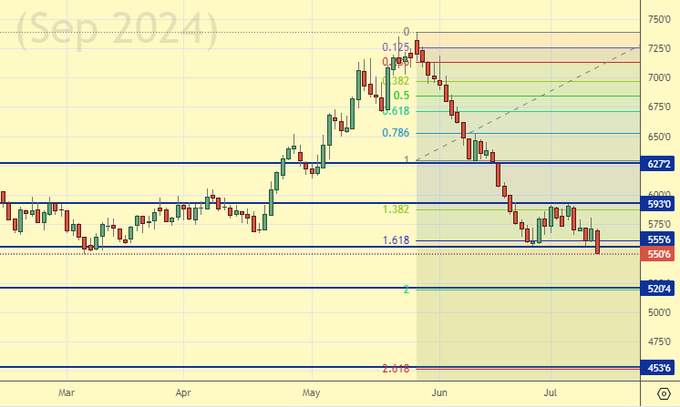

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 0.1 тыс. контрактов. И покупатели, и продавцы в незначительных объемах заходили на рынок. Медведи сохраняют контроль.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 13 сентября. Пока воздержимся от покупок. В лонг от 520 лучше войти на часовках.

Сценарий падения: без коррекции вверх продажи на среднесрочную перспективу небезопасны. Вне рынка.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: думать при подходе к 625.0.

Поддержка – 520.4. Сопротивление – 593.0.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 60.2 тыс. контрактов. Продавцы активно заходили на рынок, покупатели бежали. Медведи снова усилили контроль.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 13 сентября. Приостановили падение. Можно войти в лонг. Кто уже это сделал, держит позиции.

Сценарий падения: рынок выполнил нашу цель на 393.0. Новые идеи по входу в шорт появятся от района 440.0.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 393.0, перенесите стоп на 391.0. Цель: 440.0 (460.0).

Продажа: нет.

Поддержка – 390.6. Сопротивление – 413.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 13 сентября. Возможно, что будет интересной сделка от 1015. При этом не исключаем возможность провала к 880.0.

Сценарий падения: воздерживаемся от продаж. Рынок перепродан.

Рекомендации для рынка сои:

Покупка: при касании 1015.0. Стоп: 985.0. Цель: 1090.0. Считайте риски!

Продажа: нет.

Поддержка – 1012.6. Сопротивление – 1094.0.

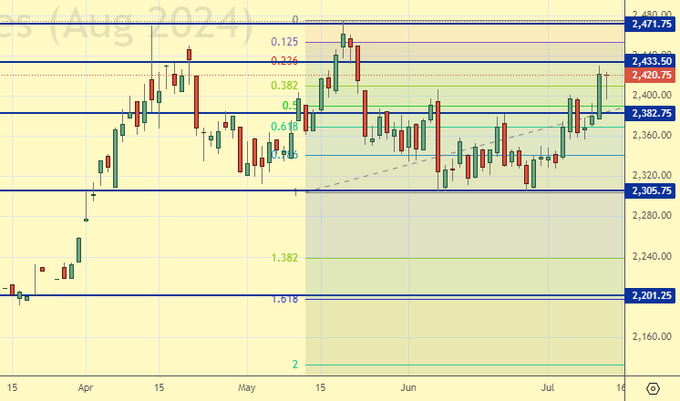

Gold. COMEX

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 28 августа. Для покупок продолжаем хотеть коррекцию. Покупка от 2120 будет интересна. Нам надо хотя бы 2250. Происходящее не то, чтобы ужасно, но быки здесь демонстрируют свою силу.

Сценарий падения: пока рынок прощает нас. Мы ошиблись с шортами от 2350, но ситуация пока не ушла. Полезем в шорт еще раз при условии, что рынок упадет ниже 2397.

Рекомендации по рынку золота:

Покупка: при подходе к 2120. Стоп: 2070. Цель: 2650?!

Продажа: при падении ниже 2397. Стоп: 2425. Цель: 2120.

Поддержка – 2382. Сопротивление – 2433.

EUR/USD

Сценарий роста: итак, мы выше 1.0900. Что делаем? Ничего. Вне рынка.

Сценарий падения: ничего не получилось у продавцов. Пока вне рынка.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: нет.

Поддержка – 1.0844. Сопротивление – 1.0917.

USD/RUB

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 19 сентября. Затишье, не исключено, что перед бурей. Пока вне рынка. От 74000 покупаем обязательно.

Сценарий падения: техника пока не отрицает дальнейшего укрепления рубля. Интересной будет продажа от 90800, её и будем рекомендовать.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 74000. Стоп: 72000. Цель: 100.00.

Продажа: при подходе к 90800. Стоп: 91800. Цель: 76000.

Поддержка – 87558. Сопротивление – 89819.

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 19 сентября. Продолжаем не верить в рост российского рынка в долларах. Не покупаем.

Сценарий падения: держим шорт. Желающие могут нарастить позицию при подъеме рынка к 112000. Там же можно и открыться вниз тем, кто не продал ранее.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет. Кто в позиции от 115200, перенесите стоп на 115100. Цель: 102000.

Поддержка – 105160. Сопротивление – 111710.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.