|

Отчеты

|

https://www.oilexp.ru/oilstat/report/prognoz-birzhevykh-cen-s-18-po-22-marta-2024/315799/

|

Рынок энергоносителей:

Распространение русского языка по всему миру идет полным ходом, пусть и через названия образцов военной техники. А Илону Маску, приснилась ракета «Ангара», которой у него нет и не будет.

А у нас тут аналитика по рынку. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Brent оттолкнулся от района 80.00 и пытается закрепиться выше 85.00. Не исключено, что рост будет продолжен, но мы вряд ли увидим какие-то резкие всплески. Есть ощущение, что Запад не готов оставить Китай без российской нефти, так как в этом случае сам останется без дешевых азиатских товаров. При этом цена бензина на заправках станет неприлично высокой. Несмотря на сильные, а в некоторых случаях уже неразрешимые противоречия, бизнес пытается не допустить полной разбалансировки глобального, сложившегося за десятилетия рынка.

Индии скорее всего не удастся навязать свою идею с покупкой нефти за рупии, в том числе и у арабских стран. Скорее, её подержат на голодном пайке какое-то время, а потом страна станет более договороспособной.

Приходится писать о том, что прилеты по нефтеперерабатывающим заводам в России начали наносить ощутимый ущерб. Локальный дефицит топлива возможен, однако сильного глобального дефицита и роста цен ждать не стоит.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Отчет от IGC о перспективах сезона 24/25 выглядит оптимистично: пшеницы соберут 799 млн. тонн, кукурузы 1233 млн. тонн, а сои 413 млн. тонн. При этом отмечаем и рост потребления по всем культурам, что означает рост цен на рынке если ожидаемые трейдерами объемы, в результате каких-то событий, не будут поставлены фермерами. Таком образом: голода не будет. Но могут быть выставлены искусственные торговые барьеры, которые могут привести к локальному дефициту продовольствия.

С сожалением стоит констатировать, что прибалтийские страны настроены прекратить любой товарообмен с Россией и Белоруссией. Пока заявления делаются на уровне политиков, бизнесу это не нужно. Но в последнее время мало кто заботится о торговле. Игра идет на таких высоких уровнях, что нам даже страшно представить на каких.

Правительство России выделит 7 млрд. рублей на пополнение запасов зерна в государственном интервенционном фонде. Отметим, что за последние два года Россия собирала отменные урожаи зерновых, что позволяет спокойно смотреть в будущее на ближайшие два–три года. А будут медленно вывозить, так и на все пять лет вперед.

Доллар/рубль:

На следующей неделе нас ждет заседание ЦБ РФ 22-го числа, а перед ним в среду заседание ФРС. Американцы ставку вряд ли снизят, мы ставку вряд ли повысим, при этих условиях пара продолжит идти вверх к 97.00. В случае если ЦБ РФ повысит ставку (на 1%), то рост курса доллара будет менее быстрым.

Отметим, что, как и в прошлом году, Правительство профинансировало работу оборонных предприятий и требует результат. Не исключено, что большие суммы денег создадут избыточное инфляционное давление в первой половине года, что заставит Банк еще больше ужесточить финансовые условия. Судя по индексу RGBI, профессиональные участники рынка ждут более высоких ставок по государственным облигациям.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 2.0 тыс. контрактов. Изменение позиций сторон было минимальным. Быки сохраняют преимущество.

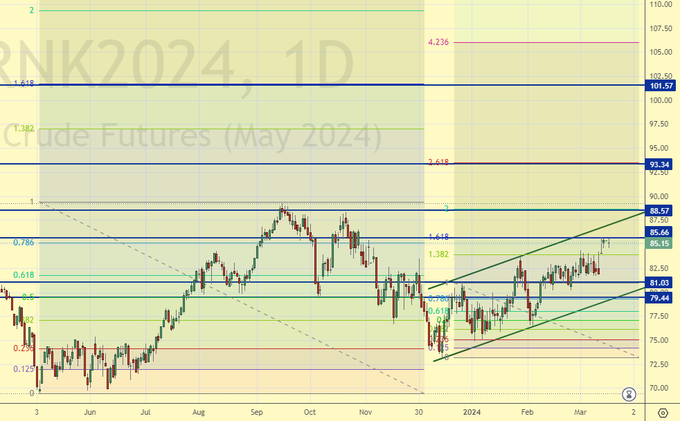

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 30 апреля. Ход выше 86.00 приведет нас на 93.00. Можно продолжать держать лонг, однако, наращивание позиции не приветствуется.

Сценарий падения: быки создали себе плацдарм для атаки. Не продаем.

Рекомендации для рынка нефти марки Brent:

Покупка: нет. Кто в позиции от 83.55, перенесите стоп на 82.40. Цель: 93.34.

Продажа: нет.

Поддержка – 81.03. Сопротивление – 88.57.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок увеличилось на 6 единиц и составляет 510 единиц.

Коммерческие запасы нефти в США упали на -1.536 до 446.994 млн. баррелей, при прогнозе +0.9 млн. баррелей. Запасы бензина упали на -5.662 до 234.083 млн. баррелей. Запасы дистиллятов выросли на 0.888 до 117.898 млн. баррелей. Запасы в хранилище Кушинг упали на -0.22 до 31.451 млн. баррелей.

Добыча нефти упала на -0.1 до 13.1 млн. баррелей в день. Импорт нефти упал на -1.731 до 5.491 млн. баррелей в день. Экспорт нефти упал на -1.49 до 3.147 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.928 до 2.585 млн. баррелей в день. Переработка нефти выросла на 1.9 до 86.8 процента.

Спрос на бензин вырос на 0.031 до 9.044 млн. баррелей в день. Производство бензина выросло на 0.207 до 9.626 млн. баррелей в день. Импорт бензина вырос на 0.046 до 0.634 млн. баррелей в день. Экспорт бензина вырос на 0.217 до 0.999 млн. баррелей в день.

Спрос на дистилляты упал на -0.699 до 3.375 млн. баррелей. Производство дистиллятов выросло на 0.056 до 4.345 млн. баррелей. Импорт дистиллятов упал на -0.024 до 0.171 млн. баррелей. Экспорт дистиллятов вырос на 0.176 до 1.231 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.509 до 20.803 млн. баррелей. Производство нефтепродуктов выросло на 1.016 до 21.933 млн. баррелей. Импорт нефтепродуктов вырос на 0.225 до 2.065 млн. баррелей. Экспорт нефтепродуктов упал на -0.232 до 6.128 млн. баррелей в день.

Спрос на пропан вырос на 0.397 до 1.236 млн. баррелей. Производство пропана выросло на 0.033 до 2.515 млн. баррелей. Импорт пропана упал на -0.067 до 0.114 млн. баррелей. Экспорт пропана упал на -0.034 до 0.096 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 14.0 тыс. контрактов. Покупатели уходили с рынка. Продавцы незначительно нарастили свои позиции. Быки сохраняют контроль.

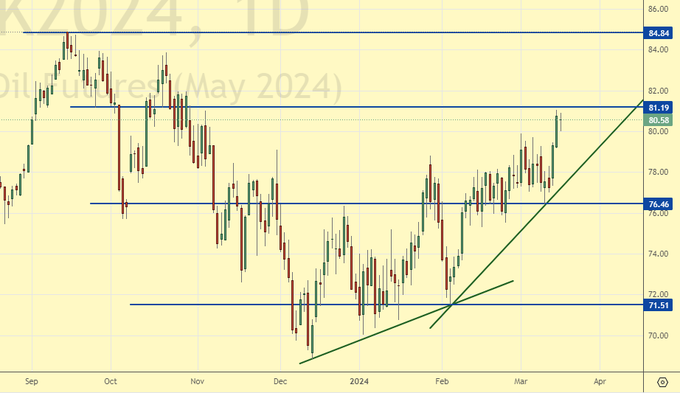

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 22 апреля. Держим покупки, рассчитываем на ход к 90.00.

Сценарий падения: пока отказываемся от продаж. Зима закончилась. Спрос на топливо явно вырос.

Рекомендации для нефти марки WTI:

Покупка: при откате к 78.00. Стоп: 77.00. Цель: 90.00. Кто в позиции от 79.97, перенесите стоп на 77.00. Цель: 90.00.

Продажа: нет.

Поддержка – 76.46. Сопротивление – 81.19.

Gas-Oil. ICE

Сценарий роста: перешли на апрельский фьючерс, дата экспирации 11 апреля. Продолжим держать лонг. Пока ситуация благоприятна.

Сценарий падения: продавать с текущих уровней можно. Крайне близкий стоп-ордер.

Рекомендации по Gasoil:

Покупка: нет. Кто в позиции от 804.25, перенесите стоп на 807.00. Цель: 1000.00?!

Продажа: сейчас (834.25). Стоп: 844.0. Цель: 760.0. Кто в позиции от 825.0, перенесите стоп на 844.0. Цель: 760.0.

Поддержка – 789.00. Сопротивление – 842.00.

Natural Gas. CME Group

Сценарий роста: перешли на апрельский фьючерс, дата экспирации 26 марта. Продолжаем находиться в падающем канале. Вне рынка.

Сценарий падения: воздерживаемся от продаж.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 1.591. Сопротивление – 2.099.

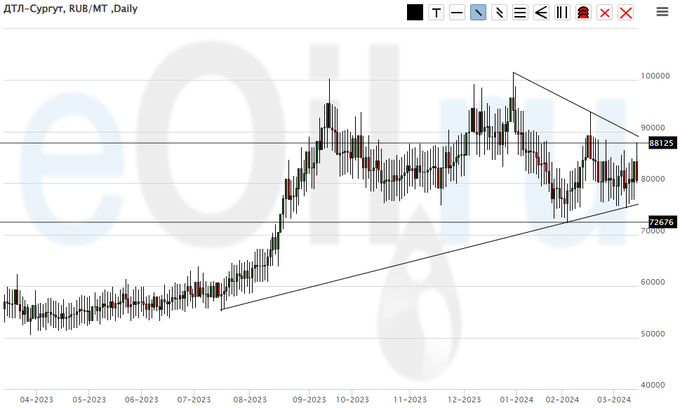

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: пока мы не поднялись выше 90000, о покупках не думаем. Вне рынка.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет.

Продажа: нет.

Поддержка – 72676. Сопротивление – 88125.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: продолжим держать лонг. Если рынок уйдет ниже 10000, это может привести нас и к 5000. А вот там точно нужно будет купить.

Сценарий падения: вне рынка. Движение к 5000 возможно, но продажи сейчас рискованны.

Рекомендации по рынку ПБТ:

Покупка: нет. Кто в позиции от сейчас 13000, перенесите стоп на 10700. Цель: 25000.

Продажа: нет.

Поддержка – 10000. Сопротивление – 16250.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок ушел ниже 1900. Пока вне рынка. Но мы снова вернемся на него с покупками после роста выше 2000.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 1828. Сопротивление – 2250.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 13.8 тыс. контрактов. Покупатели бежали с рынка, число продавцов выросло незначительно. Медведи сохраняют контроль.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Ничего нового. Ждем рынок на 515.0. Там можно будет купить. Осталось совсем немного.

Сценарий падения: по рынку продолжаем смотреть вниз. Цель движения на 516.0 выглядит естественно. Более глубокое погружение сейчас вряд ли состоится.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 516.0. Стоп: 502.0. Цель: 650.0.

Продажа: нет.

Поддержка – 514.7. Сопротивление – 555.6.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 33.3 тыс. контрактов. Продавцы бежали, покупатели осторожно заходили на рынок. Медведи сохраняют контроль.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Здесь придется купить, иначе есть риск пропустить рост к 468.0.

Сценарий падения: не продаем. Есть предпосылки для продолжения роста.

Рекомендации для рынка кукурузы:

Покупка: сейчас (436.6). Стоп: 430.0. Цель: 468.0. Или при подходе к 370.0, добавить на 350.0 агрессивно. Стоп: 320.0. Цель: 500.0.

Продажа: нет.

Поддержка – 423.4. Сопротивление – 445.7.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Рост продолжается. Ждем подхода к 1230.0. Рост к 1300.0 также интересен, но он пока очень далек.

Сценарий падения: есть неплохие шансы на касание 1235.0. Если это произойдет, продадим.

Рекомендации для рынка сои:

Покупка: нет. Кто в позиции от 1141.6, перенесите стоп на 11650.0. Цель: 1230.0.

Продажа: при касании 1235. Стоп: 1246. Цель: 1000.00.

Поддержка – 1183.4. Сопротивление – 1235.5.

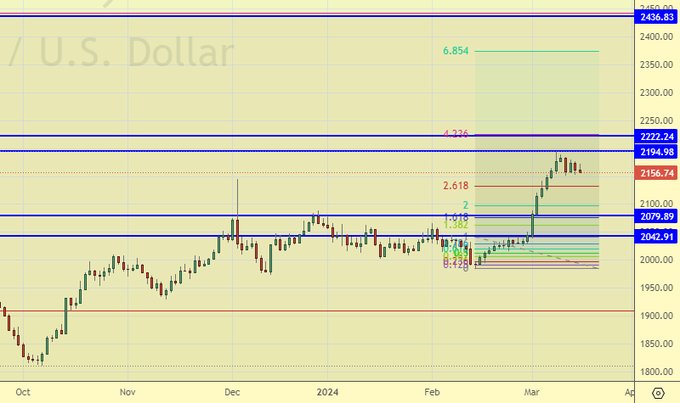

Сценарий роста: для того, чтобы красиво войти в лонг нам надо откатить к 2080. Если этого не произойдет придется искать менее выгодные точки для покупки.

Сценарий падения: воздержимся от продаж. Не исключено, что на долгий период времени.

Рекомендации по рынку золота:

Покупка: при откате к 2080, 2040. Стоп: 2000. Цель: 2400. Считайте риски!

Продажа: нет.

Поддержка – 2079. Сопротивление – 2194.

EUR/USD

Сценарий роста: рост приостановился. Нам нужен ход выше 1.1000 для того, чтобы мы поверили в успех быков. Держим лонги.

Сценарий падения: есть сильный соблазн продать. Шорт технически обоснован, но всё же, входить в сделку будем после падения ниже 1.0720.

Рекомендации по паре евро/доллар:

Покупка: нет. Кто в позиции от 1.0722, держите стоп на 1.0810. Цель: 1.2000.

Продажа: думать после падения ниже 1.0720.

Поддержка – 1.0866. Сопротивление – 1.0964.

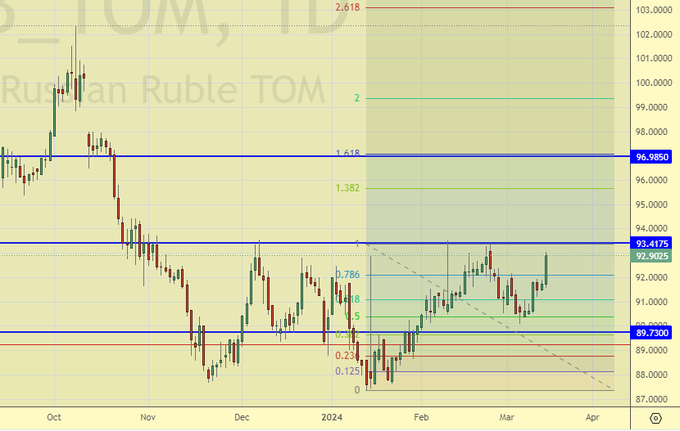

USD/RUB

Сценарий роста: придется покупать по текущим ценам и при откате к 91.00. Цель наверху на 97.00. О более высоких отметках пока не рассуждаем.

Сценарий падения: пару продавать не будем. Два года СВО дают о себе знать.

Рекомендации по паре доллар/рубль:

Покупка: сейчас (92.90) и при откате к 91.00. Стоп: 90.00. Цель: 97.00 (103.00, 112.00, 155.00).

Продажа: нет.

Поддержка – 89.73. Сопротивление – 93.41.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 20 июня. Наверное, это последняя ситуация, в которой быки могут еще на что-то рассчитывать. Купим. Стоп рядом.

Сценарий падения: на дали нам возможности продать от 116700, всю неделю шли вниз. Для хорошего входа в шорт нужен откат вверх на 113000.

Рекомендации по индексу РТС:

Покупка: сейчас. Стоп: 108000. Цель: 120000?!!!

Продажа: при походе к 113000. Стоп: 114300. Цель: 100000.

Поддержка – 107620. Сопротивление – 111700.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.