|

Отчеты

|

https://www.oilexp.ru/oilstat/report/prognoz-birzhevykh-cen-s-6-po-10-noyabrya-2023/306080/

|

Рынок энергоносителей:

Судя по тому, как пошли в рост масличные, не видать нам бабуинов, то есть орангутанов (оранжевые лохматые такие обезьяны), во всяких там Камбоджах вырубают джунгли и сажают масличную пальму. Бедным обезьянкам негде жить. Переставайте лопать печеньки, в них пальмовое масло. Нет обезьяньему геноциду.

Один еврей из влиятельных неожиданно выдал, что надо мол по Сектору Газа ядеркой. Его тут спрятали подальше. Но ребята! В Вашингтоне которые сидят, если вы нас читаете: у вас лошадь пошла попрек борозды! У фразы есть продолжение. Лингвисты в тренировочных штанах «adidas» вам подскажут как она заканчивается.

Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Ну что… война. Евреи лезут внутрь анклава. Если все промолчат, то там это дело не на долго. Рынок нефти в равновесии, ему нравится всеобщее бездействие. Мы пока не растем.

Судя по прогнозам уважаемых агентств, спрос на нефть будет расти и дальше и достигнет пика к 30-му году. При текущем уровне поставок у нас дефицит в размере 1.5 млн. баррелей в сутки, это значит, что хранилища тают, но запасы продолжают оставаться существенными.

Мы продолжим оставаться в ситуации, когда в любой момент можно увидеть резкий рост цен на нефть в результате прямого вхождения в конфликт Ирана. Если это произойдет, то потери персов будут огромны, но надо понимать, что относительно бедный на ресурсы Запад не потянет длительное противостояние с Востоком. Баррель Brent быстро уйдет на 150.00.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Крики о том, что надо арабов закидать ядерными бомбами быстро приведут к росту стоимости зерновых. Причина проста: даже один взорванный боеприпас загадит огромные площади и сделает непригодным возделывание земель на зараженных территориях. Страна, которая первой после 1945-го года применит ядерное оружие будет полностью блокирована и разобрана на части мировым сообществом (во всяком случае хочется на это надеяться).

Не исключено, что после удачного 23-го года и сбора урожая на основных площадях нас ждет некоторый рост цен. Впрочем, не стоит рассчитывать, на сильный рост котировок, например, на 50%, скорее цены поднимутся вверх процентов на 10 – 15.

В России цены на пшеницу продолжают оставаться на низких отметках, хотя в последнюю неделю наметились признаки стабилизации и разворота вверх. Все, кому надо было срочно продать, сделали это, остальные фермеры заняли выжидательную позицию, что в целом верно, учитывая низкий уровень закупочных цен со стороны картеля зернотрейдеров (иностранцы-то ушли, теперь можно с фермерами делать всё, что угодно, верно?). С появлением нормально работающей зерновой биржи ценовое давление будет исключено. А пока её нет все на площадку IDK.ru.

Доллар/рубль:

В течение недели рубль вел себя не так плохо, как это можно было бы себе представить. Мы стабилизировались на 94.00 и в конце недели национальная валюта предприняла попытку укрепиться, что возможно приведет нас к ходу на 87.00.

Ставка в 15% должна помочь убрать из экономики излишнюю денежную массу и отправить её на счета. Это уже крайне соблазнительная история для инвесторов. При этом, ряд видов бизнеса можно просто закрыть и отправить деньги на депозит, что навредит среднесрочному развитию экономики, но текущая ситуация явно важнее.

Отметим, что если спрос на импорт не упадет, то нам не стоит рассчитывать на возврат национальной валюты к отметкам 60.00 или 70.00, так как приток валюты в страну будет оставаться ограниченным из-за санкций. Торговый баланс скорее всего будет положительным, но ни о каком профиците в 10 млрд. долларов в месяц, как это было в предыдущие годы, речь не идет. 2 – 3 млрд. долларов плюс, вот наша новая реальность.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 8.4 тыс. контрактов. Видим отток денег, покупатели уходили с рынка чуть активнее, при этом они сохраняют преимущество.

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 30 ноября. Ниже 85.00 опуститься не смогли. Пока продолжаем занимать выжидательную позицию.

Сценарий падения: продавать смысла нет. Весь Ближний Восток может взорваться в любой момент.

Рекомендации для рынка нефти марки Brent:

Покупка: в случае роста выше 95.00. Стоп: 89.00. Цель: 150.00?! При подходе к 75.00. Стоп:72.00. Цель:150.00.

Продажа: нет.

Поддержка – ??? Сопротивление – 89.41.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок упало на 8 единиц и составляет 496 штук.

Коммерческие запасы нефти в США выросли на 0.773 до 421.893 млн. баррелей, при прогнозе +1.261 млн. баррелей. Запасы бензина выросли на 0.065 до 223.522 млн. баррелей. Запасы дистиллятов упали на -0.792 до 111.295 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.272 до 21.498 млн. баррелей.

Добыча нефти не изменилась и составляет 13.2 млн. баррелей в день. Импорт нефти вырос на 0.412 до 6.425 млн. баррелей в день. Экспорт нефти вырос на 0.064 до 4.897 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.348 до 1.528 млн. баррелей в день. Переработка нефти упала на -0.2 до 85.4 процента.

Спрос на бензин упал на -0.167 до 8.697 млн. баррелей в день. Производство бензина упало на -0.33 до 9.494 млн. баррелей в день. Импорт бензина упал на -0.096 до 0.557 млн. баррелей в день. Экспорт бензина вырос на 0.002 до 0.835 млн. баррелей в день.

Спрос на дистилляты упал на -0.387 до 3.682 млн. баррелей. Производство дистиллятов упало на -0.153 до 4.58 млн. баррелей. Импорт дистиллятов упал на -0.045 до 0.071 млн. баррелей. Экспорт дистиллятов упал на -0.095 до 0.13 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.233 до 19.869 млн. баррелей. Производство нефтепродуктов упало на -0.264 до 21.504 млн. баррелей. Импорт нефтепродуктов упал на -0.222 до 1.481 млн. баррелей. Экспорт нефтепродуктов вырос на 0.37 до 6.389 млн. баррелей в день.

Спрос на пропан вырос на 0.111 до 0.937 млн. баррелей. Производство пропана упало на -0.029 до 2.552 млн. баррелей. Импорт пропана упал на -0.002 до 0.102 млн. баррелей. Экспорт пропана вырос на 0.1 до 0.136 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 59.9 тыс. контрактов. Продавцы зашли на рынок, при этом покупатели бежали. Преимущество быков значительно сократилось, что несколько странно для данной ситуации.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 20 ноября. Отказываемся от покупок. Нужно или сильное падение, или сильный рост.

Сценарий падения: шорт, открытый на позапрошлой неделе, продолжаем держать. Нельзя исключать хода к 75.00.

Рекомендации для нефти марки WTI:

Покупка: при подходе к 76.00. Стоп: 73.70. Цель: 83.00.

Продажа: нет. Кто в позиции от 88.00, перенесите стоп на 85.30. Цель: 76.30.

Поддержка – 80.10. Сопротивление – 83.66.

Gas-Oil. ICE

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 12 декабря. Если будет рост выше 950.0, то придется покупать. Также возьмем от 700.0. По текущим ценам ничего не делаем.

Сценарий падения: в шорт не входим. Вряд ли цены снизятся на фоне разрастания конфликта на Ближнем Востоке.

Рекомендации по Gasoil:

Покупка: при подходе к 700.00. Стоп: 670.00. Цель: 830.00. Или в случае роста выше 950.00. Стоп: 910.00. Цель: 1500.00?!

Продажа: нет.

Поддержка – 836.00. Сопротивление – 879.75.

Natural Gas. CME Group

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 28 ноября. Европа заполнила хранилища. Большого ужаса пока нет. Внутри США также нет проблем с поставками. Пока вне рынка, но в случае роста мы будем покупать.

Сценарий падения: вне рынка. Цены низки.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 3.317. Сопротивление – 3.642.

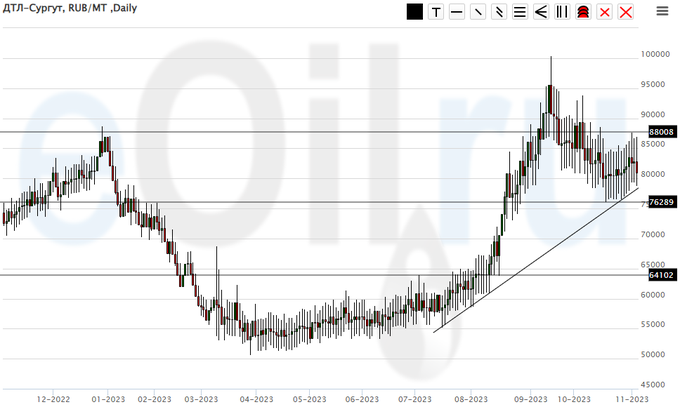

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: без изменений. Ждем падения цен до 65000. Там можно будет купить.

Сценарий падения: также без перемен. Продолжим держать шорт. Поставим более глубокую цель внизу.

Рекомендации по рынку дизеля:

Покупка: при подходе к 65000. Стоп: 58000. Цель: 85000.

Продажа: нет. Кто в позиции от 85000, держите стоп на 91000. Цель: 66000.

Поддержка – 76289. Сопротивление – 88808.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: слишком агрессивный рост. Не покупаем.

Сценарий падения: шорт от 31000 может дать некоторый профит. Подержим его.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет. Кто в позиции от 30000 и 31000, держите стоп на 33000. Цель: 20000.

Поддержка – 16328. Сопротивление – 31172

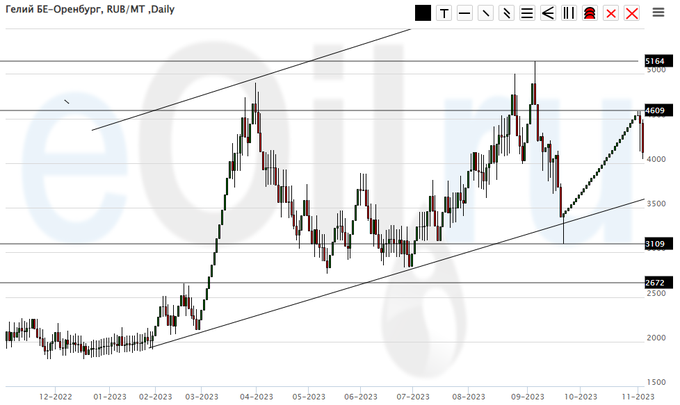

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: после длительного роста цен на рынке появилось предложение. На самом деле происходящее упростит торговлю в будущем. А пока берем паузу.

Сценарий падения: продолжаем оставаться вне рынка.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 3109. Сопротивление – 4609.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 11.1 тыс. контрактов. Прибежали продавцы, не ясно только к месту ли. Покупатели отступили. Преимущество остается за продавцами.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. В случае роста выше 580.0 будем покупать. Рынок может занервничать из-за бойни на Ближнем Востоке.

Сценарий падения: как и ранее отказываемся от продаж. Нового зерна теперь не будет до следующего года.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 515.0. Стоп: 497.0. Цель: 647.0 (710.0). Или в случае роста выше 580.0. Стоп: 570.0. Цель: 647.0 (710.0).

Продажа: нет.

Поддержка – 553.5. Сопротивление – 577.1.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 47.6 тыс. контрактов. Продавцы пришли на рынок, но по факту им не удалось продавить поддержку. Медведи продолжают контролировать рынок.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Будем размышлять о покупках в случае роста рынка выше 500.0.

Сценарий падения: по-прежнему отказываемся от продаж, хотя не отрицаем возможность падения к 400.0.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: нет.

Поддержка – 466.7. Сопротивление – 487.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 12 января. Наши подозрения с прошлой недели подтвердились. Мы растем. Мы вне рынка. Странно всё это. Очень.

Сценарий падения: вне рынка. Текущая зеленая свеча пятницы выглядит еще более агрессивно, чем зеленая свеча неделю назад. Можно размышлять о шортах в районе 1380.0.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет.

Поддержка – 1334.2. Сопротивление – 1419.7.

Сценарий роста: стоит удерживать лонг от 1840. Нас может выбросить на 2400 если евреи применят тактическое ЯО. Хотя это глупо, территория-то им, похоже, достанется. А вот если ясно, что не достанется, то тогда могут.

Сценарий падения: уперлись в 2010. Глобальные выводы делать рано. Тактический шорт лучше отработать на часовках. На «дневках» не продаем.

Рекомендации по рынку золота:

Покупка: при подходе к 1920. Стоп: 1910. Цель: 2400. Кто в позиции от 1840, держите стоп на 1910. Цель: 2400.

Продажа: нет.

Поддержка – 1953. Сопротивление – 2010.

EUR/USD

Сценарий роста: выросли выше 1.0700 и снова вошли в лонг. Будем держать покупку. Наверху у нас много интересного: и 1.1200, и 1.2000.

Сценарий падения: продавать не будем, хотя не отрицаем, что доллар может расти на фоне войны.

Рекомендации по паре евро/доллар:

Покупка: нет. Кто в позиции от 1.0700, держите стоп на 1.0600. Цель: 1.2000.

Продажа: нет.

Поддержка – 1.0643. Сопротивление – 1.0756.

USD/RUB

Сценарий роста: покупка от 87.50 – вот интересная мысль. Больше на данный момент для быков на рынке ничего нет.

Сценарий падения: хотели мы откат к 97.00, но нам его не дали. Будем продавать с текущих отметок.

Рекомендации по паре доллар/рубль:

Покупка: нет.

Продажа: сейчас. Стоп: 94.10. Цель: 87.60.

Поддержка – 87.61. Сопротивление – 93.72.

RTSI. MOEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 21 декабря. Хотелось бы купить от 103000, но нам пока не дают. Покупки с текущих уровней лучше отрабатывать на «часовках».

Сценарий падения: продолжаем отказываться от продаж. Технически ситуация за быками.

Рекомендации по индексу РТС:

Покупка: при подходе к 103000. Стоп: 102000. Цель: 116000.

Продажа: нет.

Поддержка – 105940. Сопротивление – 109650.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Минфин раскрыл сумму, которую направит на покупку валюты и золота