|

Отчеты

|

https://www.oilexp.ru/oilstat/report/prognoz-birzhevykh-cen-s-31-iyulya-po-4-avgusta-2023/298539/

|

Рынок энергоносителей:

Ну… приехали к нам из разных африканских государств. Попили, поели, получили прощение долгов, много пшеницы, светлое будущее для всего ихнего и без того солнечного африканского «континенту». В общем саммит. В пасмурном Питере.

Эх, что же мы не африканцы. И списали бы банки нам долги все, за то, что мы такие лучезарные. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

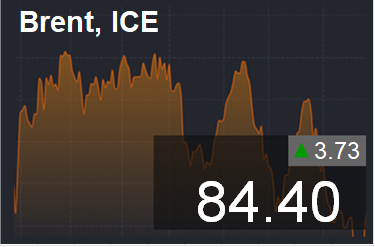

Нефть закрепилась выше 80.00 и претендует на то, чтобы отправится к 86.00. Пока КСА удается за счет сокращения добычи поддерживать цены. Королевство добровольно пошло на сокращение на 1 млн. баррелей в июле и продлило его на август.

Кроме того, за быков показатели ВВП США во втором квартале. Прогнозы на то, что мы увидим замедление не оправдались. Видим рост в 2.4% годовых против прогноза в +1.8%, и роста в 2.0% в первом квартале. То есть экономика ускоряется, а не замедляется. Это заставляет нас рассуждать о возможном еще одном повышении ставки в будущем на 0.25%. Таких верующих немного, на данный момент на рынке, всего 30%, но их число может вырасти. Пауэлл объявил, что хочет инфляцию в 2%, поэтому может продолжить повышать ставку если экономика так и не будет уходить в рецессию.

Россия начинает потихоньку продавать нефть выше санкционного порога в 60 долларов. Не исключено, что Запад заткнется, так как Москва может еще больше сократить поставки на внешний рынок, что приведет к тому, что цены на заправках в Европе продолжат рост.

Читая наши прогнозы, вы могли взять ход вниз по паре евро/доллар от 1.1245 до 1.0960.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Рынок зерна остывает после выхода России из зерновой сделки, но пока шансы на рост цен сохраняются даже на фоне поступления новых объемов урожая.

И турецкий президент и Папа Римский и Генсек ООН (представляет Вашингтон) все призывают Москву продолжать плевать на собственные интересы и разрешить Украине экспорт по морю, не получая взамен ничего. Пока Путин не хочет никого слушать и у него для этого есть все основания.

Россия продолжает поставлять зерно в больших объемах: экспорт за июль оценивается в 4.2. млн. тонн, что сглаживает текущую ситуацию. Главное, чтобы не было помех на маршрутах доставки.

Появились прогнозы, что в сезоне 23/24 мы можем увидеть экспорт зерна из России на уровне 60 млн. тонн. Цифра действительно может быть достигнута.

Отметим, что экономика РФ находится в хорошей форме с учетом всевозможных санкций.

Доллар/рубль:

Нет у нас отката ни к 85.00, ни хотя бы к 87.00. Рынок смотрит вверх на уровень 100.00. Повышение ставки на 1% не привело к укреплению национальной валюты, что делает прогнозы по укреплению курса делом неблагодарным хотя бы до конца августа.

Есть основания полагать, что в страну резко сократится приток долларов и евро и их будет не хватать для осуществления покупок за рубежом. А юани и рупии не всем нужны. Это может привести к тому, что рубль постепенно продолжит падать к доллару и дальше.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 0.4 тыс. контрактов. И покупатели, и продавцы в крайне незначительных объемах заходили на рынок. Спред между длинными и короткими позициями едва расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 31 августа. Так как коррекции к 77.00 не было, данную возможность войти в лонг мы упустили. Сейчас вне рынка.

Сценарий падения: входить в шорт будем от 86.30. Рынок достаточно агрессивен чтобы пройти вверх еще 2 доллара.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: при подходе к 86.30. Стоп: 86.90. Цель: 76.00.

Поддержка – 82.81. Сопротивление – 86.36.

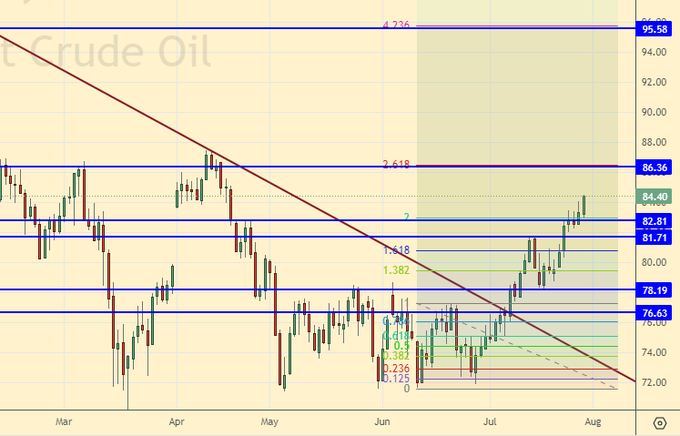

WTI. CME Group

Фундаментальные данные США: число активных буровых установок упало на 1 единицу и составляет 529 штук.

Коммерческие запасы нефти в США упали на -0.6 до 456.82 млн. баррелей, при прогнозе -2.348 млн. баррелей. Запасы бензина упали на -0.786 до 217.6 млн. баррелей. Запасы дистиллятов упали на -0.245 до 117.949 млн. баррелей. Запасы в хранилище Кушинг упали на -2.609 до 35.739 млн. баррелей.

Добыча нефти упала на -0.1 до 12.2 млн. баррелей в день. Импорт нефти упал на -0.807 до 6.367 млн. баррелей в день. Экспорт нефти вырос на 0.777 до 4.591 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.584 до 1.776 млн. баррелей в день. Переработка нефти упала на -0.9 до 93.4 процента.

Спрос на бензин вырос на 0.084 до 8.939 млн. баррелей в день. Производство бензина упало на -0.035 до 9.488 млн. баррелей в день. Импорт бензина вырос на 0.037 до 0.754 млн. баррелей в день. Экспорт бензина упал на -0.078 до 0.995 млн. баррелей в день.

Спрос на дистилляты вырос на 0.049 до 3.718 млн. баррелей. Производство дистиллятов упало на -0.251 до 4.781 млн. баррелей. Импорт дистиллятов вырос на 0.097 до 0.16 млн. баррелей. Экспорт дистиллятов упал на -0.011 до 0.189 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.509 до 21.276 млн. баррелей. Производство нефтепродуктов упало на -0.053 до 22.648 млн. баррелей. Импорт нефтепродуктов вырос на 0.278 до 2.152 млн. баррелей. Экспорт нефтепродуктов упал на -0.221 до 6.34 млн. баррелей в день.

Спрос на пропан упал на -0.082 до 0.834 млн. баррелей. Производство пропана выросло на 0.041 до 2.554 млн. баррелей. Импорт пропана упал на -0.028 до 0.066 млн. баррелей. Экспорт пропана вырос на 0.108 до 0.23 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 20.9 тыс. контрактов. Продавцы уходили с рынка. Покупатели были практически инертны к происходящему. Преимущество на рынке остается за быками.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 22 августа. Откат к 70.00 не было. Мы упустили возможность войти в лонг. Вне рынка.

Сценарий падения: рынок смотрится сильно. Есть перекупленность. Напрашивается откат. Однако, будем продавать только при подходе к 86.00.

Рекомендации для нефти марки WTI:

Покупка: думать при откате к 70.00.

Продажа: при подходе к 86.00. Стоп: 87.60. Цель: 70.00.

Поддержка – 75.04. Сопротивление – 81.83.

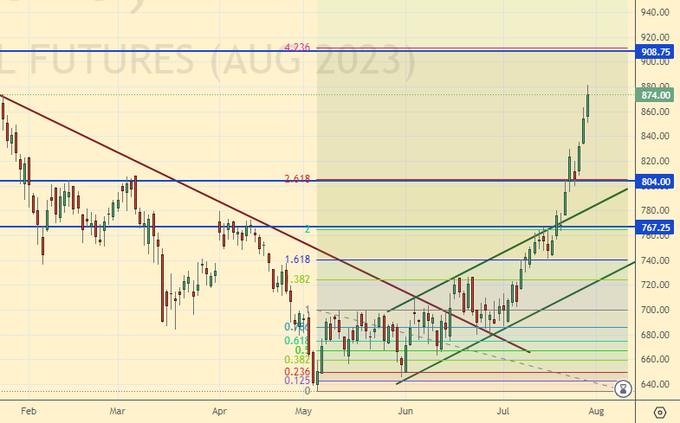

Gas-Oil. ICE

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 10 августа. В покупках нет никакого смысла. Вне рынка.

Сценарий падения: продавать будем при подходе к 910.0. На рынке перекупленность, но до теоретической цели мы скорее всего дойдем.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: при подходе к 910.0. Стоп: 920.0. Цель: 730.0.

Поддержка – 804.00. Сопротивление – 908.75.

Natural Gas. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 29 августа. Продолжим стоять в лонгах. Пока паники нет, но к осени она может начать проявляться. Какой будет зима никто не знает.

Сценарий падения: ничего не поменялось для продавцов. Только при подходе к 4.000 можно задуматься о входе в шорт.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137, 2.223 и 2.430, держите стоп на 2.400. Цель: 4.000.

Продажа: нет.

Поддержка – 2.476. Сопротивление – 2.759.

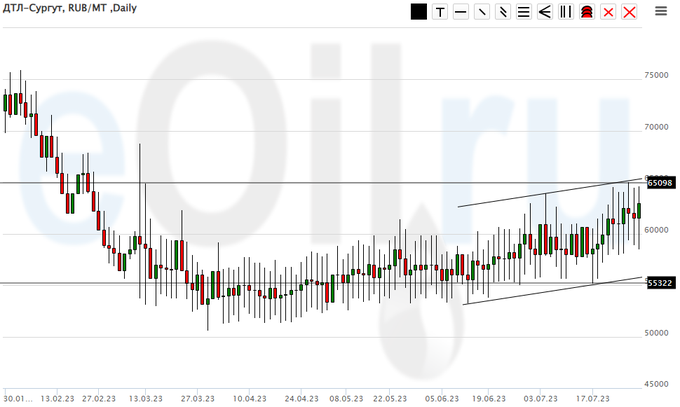

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: рынок может разродится ростом после долгого застоя. Держим лонг.

Сценарий падения: не продаем. На данный момент предпосылок для снижения цен на топливо нет.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 55000, держите стоп на 54000. Цель: 70000 (80000).

Продажа: нет.

Поддержка – 55322. Сопротивление – 65098.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: продолжим держать паузу. Ситуация не отличается определенностью.

Сценарий падения: продажи также не совершаем. Падение цен на энергоносители в текущей ситуации выглядит крайне маловероятным делом.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет.

Поддержка – 11201. Сопротивление – 16943.

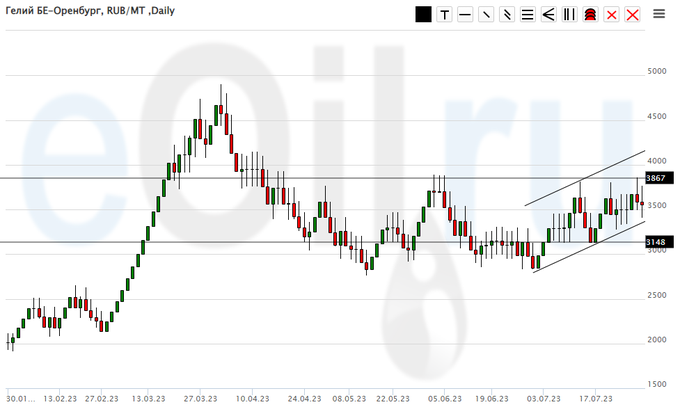

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: держим лонги. Не исключено, что на следующей неделе мы увидим новый максимум.

Сценарий падения: не продаем. Рынок формирует бычий тренд.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 2900 и 3200, держите стоп на 2700. Цель: 6000.

Продажа: пока нет.

Поддержка – 3148. Сопротивление – 3867.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 14.9 тыс. контрактов. Продавцы уходили с рынка, покупатели оставались безразличны к происходящему. Спред между короткими и длинными позициями сократился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 14 сентября. Продолжим ждать хода на 660.0 для того, чтобы нарастить лонг. Волатильность велика. Сценарий хода к 870.0 остается.

Сценарий падения: если мы уйдем ниже 650.0, то возникнут предпосылки для падения рынка. Отметим, что международная обстановка остается крайне напряженной и снижение котировок не слишком очевидный вариант сейчас.

Рекомендации для рынка пшеницы:

Покупка: при откате к 660.0. Стоп: 635.0. Цель: 880.0. Кто остался в позиции от 632.0 и 640.0, держите стоп на 635.0. Цель: 880.0.

Продажа: нет.

Поддержка – 689.3. Сопротивление – 769.5.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых длинных позиций стало больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 71.2 тыс. контрактов. Изменение гигантское. Продавцы бежали, покупатели заходили на рынок. Покупатели вернули себе контроль.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 14 сентября. Откат. Но он ничего принципиально не поменял. Продолжим держать лонг. При подходе к 500.0 можно добавить.

Сценарий падения: воздержимся от продаж. Рынок еще поностальгирует по украинской кукурузе, плывущей по Черному морю.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 500.0. Стоп: 480.0. Цель: 590.0. Кто в позиции от 490.0, держите стоп на 480.0. Цель: 590.0 (пересмотрена).

Продажа: нет.

Поддержка – 509.4. Сопротивление – 565.1.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Продолжим отказываться от покупок. Вне рынка.

Сценарий падения: пробили растущий тренд. После любой дневной свечи, которая закроется ниже 1380 продавать. Если после этого будет откат к 1430 – добавить.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: после закрытия дня ниже 1380. Добавить на 1430. Стоп: 1460. Цель: 1000?! Считайте риски!!!

Поддержка – 1256.4. Сопротивление – 1391.3 (1435.2).

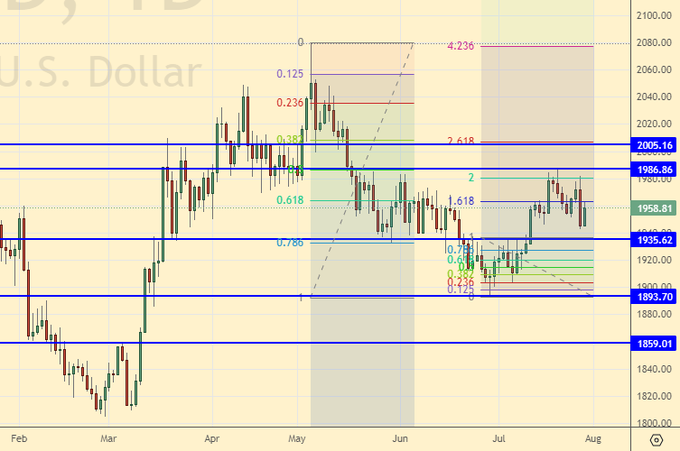

Сценарий роста: пока откажемся от покупок. Все-таки рост ставки в США должен как-то проявить себя. При этом мы морально готовы в случае роста выше 2010 возобновить покупки.

Сценарий падения: мы еще можем пройти к 2000. Если это произойдет, то там и будем рассуждать о продажах.

Рекомендации по рынку золота:

Покупка: думать после роста выше 2010.

Продажа: думать при подходе к 2000.

Поддержка – 1935. Сопротивление – 1986.

EUR/USD

Сценарий роста: если вы вошли в лонг, то хорошо, если нет, ждем чуть более глубокого погружения к 1.0900. Там можно будет купить.

Сценарий падения: взяли шорт от 1.1245 до 1.0960. Для продаж больше нет интересных возможностей. Вне рынка.

Рекомендации по паре евро/доллар:

Покупка: при касании 1.0930. Стоп: 1.0870. Цель: 1.2000?!

Продажа: нет.

Поддержка – 1.0900. Сопротивление – 1.1013.

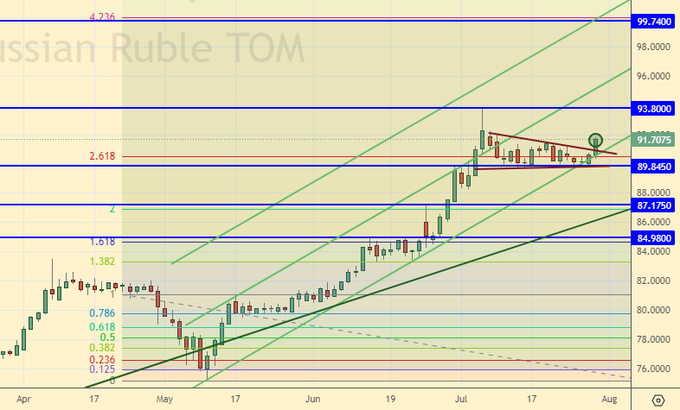

USD/RUB

Сценарий роста: а мы взяли и выросли. Хорошо. Держим лонг. Цель у нас 100.00. Надо будет посмотреть на скорость роста цены, не исключено, что мы начнем рассуждать об уровне 115.00.

Сценарий падения: продолжаем оставаться вне рынка. Отметим, что продажи от 100.00 не являются хорошей идеей, так как в случае роста выше данного уровня возможна паника.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 86.00, перенесите стоп на 89.40. Цель: 100.00 (115.00?!).

Продажа: нет.

Поддержка – 89.84. Сопротивление – 93.80.

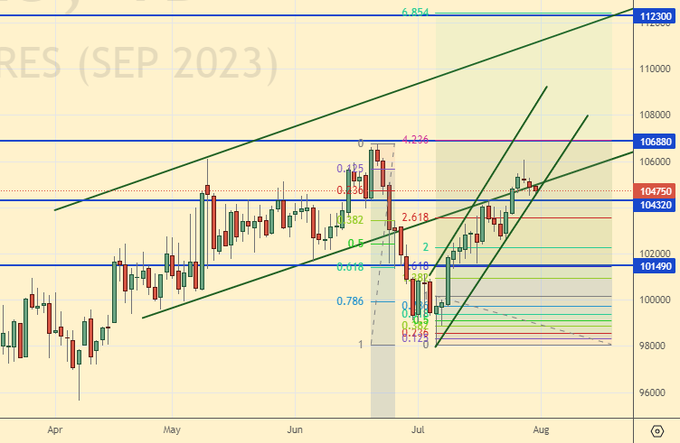

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 15 сентября. Покупки с текущих уровней не выглядят оптимальными. Вне рынка.

Сценарий падения: вышли по стопу на 106000. Войдем еще раз. Продавцы могут разорвать рынок за счет слабеющего рубля и перекупленность российских акций. В любой момент можем получить длинную свечу вниз.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: сейчас. Стоп: 106100. Цель: 90000 (50000; 20000?!!!).

Поддержка – 104320. Сопротивление – 106880.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Shell договорилась об аренде СПГ-терминалов компании PipeChina