|

Отчеты

|

https://www.oilexp.ru/oilstat/report/prognoz-birzhevykh-cen-s-24-po-28-iyulya-2023/298019/

|

Рынок энергоносителей:

Две тысячи двадцать третий год. В Европе 50 градусов. Все растения погибли. В Рейне заканчивается вода. Асфальт плавится, по нему уже невозможно ходить. Небоскребы начали проседать, металл утратил свою прочность. В Брюсселе запахло жаренным, это горят блоки кондиционеров и отдельные части тел политиков, как всегда, не готовых к каким-либо проблемам. Пить больше нечего.

Из далека долго течет река Волга… Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

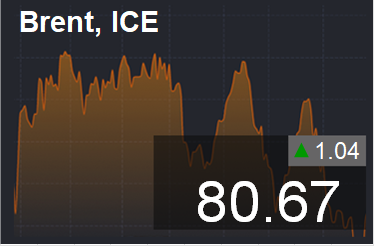

Рынок нефти пока держится в районе 80 долларов за баррель. Усилия ОПЕК+ по поддержанию баланса на рынке приносят свои плоды. Однако уже в ближайший четверг выйдут данные по ВВП США. Ждут +1.8% годовых за 2-й квартал против роста 2.0% в 1-м. Если рост ВВП снизится, и будет, например +1.4%, то это создаст дополнительное давление на нефть.

Нельзя не сказать о том, что китайская экономика стремительно теряет объемы экспорта: -7% май, -12% июнь. Это может стать проблемой для всей мировой торговли. Товарищи из Поднебесной ссылаются на политику, бюрократию, пошлины и тому подобное. Но, если на самом деле ничего этого нет, и падение отгрузок – это просто банальное свидетельство падения мирового спроса, то дела у нас на самом деле куда хуже, чем это представляется сейчас.

Отметим, что уже около года рынок перестал реагировать на выход данных по запасам в США. Сейчас все умы заняты наблюдением за столкновением Востока и Запада, и теперь одна из самых актуальных тем в прошлом никак не влияет на поведение цен. За это товарищам из ОПЕК можно поставить «плюс». Но все же их жаль: придется и дальше сокращать добычу.

Читая наши прогнозы, вы могли взять ход вверх на рынке gasoil от 700.0 до 800.0 долларов за тонну. Также вы могли взять ход вверх на рынке пшеницы от 632.0 до 700.0 центов за бушель. Также вы могли заработать на паре евро/доллар взяв ход вверх от 1.0720 до 1.1210.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Выход России из зерновой сделки в начале недели стал основным событием для рынка зерна. Волатильность по пшенице и кукурузе стала неприлично высокой, что отражает степень вовлеченности трейдеров в процесс наблюдения за Черноморским регионом. Россия и Украина вдвоем обеспечивают 25% всех поставок пшеницы на внешний рынок. Вся международная торговля пшеницей: 216 млн. тонн.

Конфликтующие стороны поспешили сообщить миру, что корабли в Черном море становятся законной целью если будут находится вблизи (понятие растяжимое) как украинского, так и российского берега. Это лишь подливает масла в огонь. Не исключено, что российской стороне для сопровождения танкеров с зерном придется организовывать военный конвой.

Жара в Европе, там, где 50 градусов, в основном бьет по Греции, Италии и Испании. Северные регионы переживут тепловой удар из Сахары без проблем. При этом потери урожая будут в размере 2–3%. Пшеница успела созреть.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Доллар/рубль:

Эльвира Сахипзадовна подняла ставку на 1%, что стало небольшим сюрпризом. В заявлении Банка говорится о стремлении снизить инфляцию в 2024-м году до 4%. Это прекрасный порыв, но достичь цели будет сложно (невозможно). При сохранении текущей ситуации рубль продолжит скользить вниз, пусть и с некоторыми перерывами на обед.

За последние 12 месяцев поступления долларов и евро в страну постоянно снижаются, на это указывает сам ЦБ. Текущая ситуация такова, что практически все поступления резервных валют тратятся на закупку импорта. В сухом остатке у нас разного рода «тугрики»: юани, рупии, лиры, драхмы, какие-нибудь там жемчужины на нитках, сушеные косточки, раковинки, чьи-то зубы. Никаких шуток. Вот ряд африканских государств живо заинтересовались закупками нефти за свои произведения полиграфической промышленности: то есть за фантики. Так что криптовалюты уже не самая плохая история.

Откат к 85.00 рублей за доллар приравниваем к небольшому чуду. В общем, и целом идем на 100.00.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 42 тыс. контрактов. Покупатели уходили с рынка, продавцы входили в него. Спред между длинными и короткими позициями сузился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 31 июля. Продолжаем ждать коррекцию к 77.00. с текущих уровней не покупаем.

Сценарий падения: входить в шорт будем от 85.80. Шорт возможен и с текущих уровней, но с крайне близким стоп-ордером.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 77.00. Стоп: 76.00. Цель: 91.90?!

Продажа: сейчас. Стоп: 81.70. Цель: 66.00. Или при подходе к 85.80. Стоп: 86.80. Цель: 66.00.

Поддержка – 78.19. Сопротивление – 82.39.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок упало на 7 единиц и составляет 530 штук.

Коммерческие запасы нефти в США упали на -0.708 до 457.42 млн. баррелей, при прогнозе -2.44 млн. баррелей. Запасы бензина упали на -1.066 до 218.386 млн. баррелей. Запасы дистиллятов выросли на 0.013 до 118.194 млн. баррелей. Запасы в хранилище Кушинг упали на -2.891 до 38.348 млн. баррелей.

Добыча нефти не изменилась и составляет 12.3 млн. баррелей в день. Импорт нефти вырос на 1.294 до 7.174 млн. баррелей в день. Экспорт нефти вырос на 1.67 до 3.814 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.376 до 3.36 млн. баррелей в день. Переработка нефти выросла на 0.6 до 94.3 процента.

Спрос на бензин вырос на 0.099 до 8.855 млн. баррелей в день. Производство бензина упало на -0.584 до 9.523 млн. баррелей в день. Импорт бензина упал на -0.062 до 0.717 млн. баррелей в день. Экспорт бензина упал на -0.043 до 1.073 млн. баррелей в день.

Спрос на дистилляты вырос на 0.7 до 3.669 млн. баррелей. Производство дистиллятов упало на -0.054 до 5.032 млн. баррелей. Импорт дистиллятов упал на -0.008 до 0.063 млн. баррелей. Экспорт дистиллятов упал на -0.004 до 0.2 млн. баррелей в день.

Спрос на нефтепродукты вырос на 2.066 до 20.767 млн. баррелей. Производство нефтепродуктов выросло на 0.117 до 22.701 млн. баррелей. Импорт нефтепродуктов упал на -0.003 до 1.874 млн. баррелей. Экспорт нефтепродуктов упал на -0.472 до 6.561 млн. баррелей в день.

Спрос на пропан вырос на 0.29 до 0.916 млн. баррелей. Производство пропана упало на -0.017 до 2.513 млн. баррелей. Импорт пропана вырос на 0.003 до 0.094 млн. баррелей. Экспорт пропана вырос на 0.008 до 0.122 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 39.6 тыс. контрактов. Покупатели заходили на рынок, продавцы бежали примерно в тех же объемах. Преимущество на рынке остается за быками.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 22 августа. Можно рассмотреть покупки только при откате в район 70.00. На текущих уровнях не покупаем.

Сценарий падения: пока имеет смысл настаивать на продажах. Однако дальнейший рост может перевернуть ситуацию.

Рекомендации для нефти марки WTI:

Покупка: думать при откате к 70.00.

Продажа: сейчас. Стоп: 77.60. Цель: 60.00. Кто в позиции от 75.00, перенесите стоп на 77.70. Цель: 60.00.

Поддержка – 75.04. Сопротивление – 81.83.

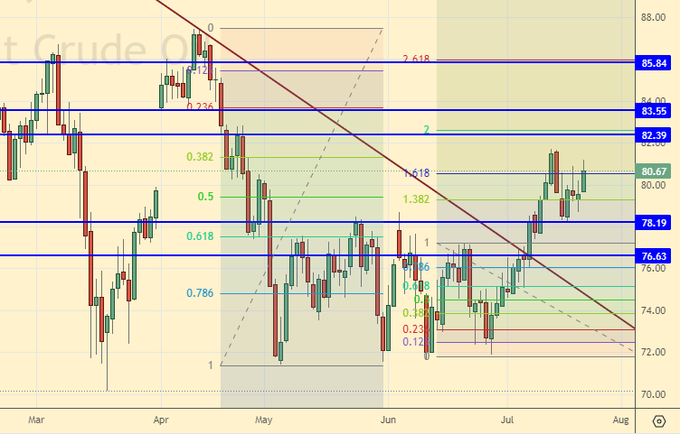

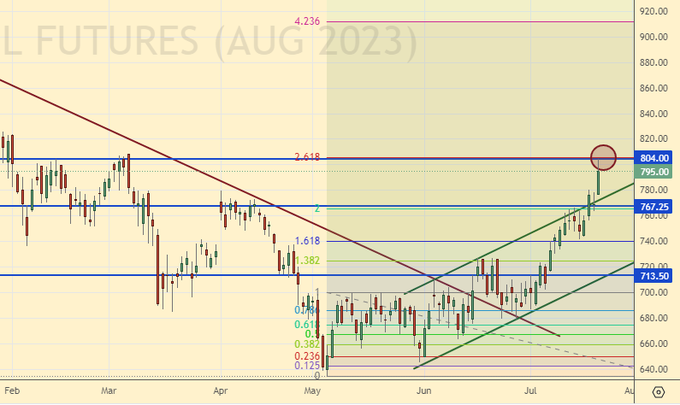

Gas-Oil. ICE

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 10 августа. Рынок выполнил нашу цель на 800.0. Пока покупок не совершаем.

Сценарий падения: продолжим настаивать на продажах.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: сейчас. Стоп: 817.0. Цель: 720.0.

Поддержка – 767.25. Сопротивление – 804.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 29 августа. Продолжим стоять в лонгах в расчете на то, что рынок задумается над тем, как будем проходить зиму.

Сценарий падения: ничего не поменялось для продавцов. Только при подходе к 4.000 можно задуматься о входе в шорт.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137, 2.223 и 2.430, держите стоп на 2.400. Цель: 4.000.

Продажа: нет.

Поддержка – 2.476. Сопротивление – 2.759.

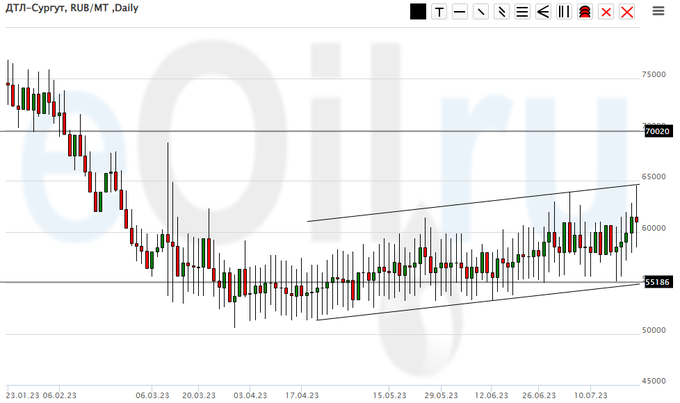

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: видим новый максимум. Эрдоган поднял топливные сборы на 200% и нам этого не избежать. Горючее будет дорогим.

Сценарий падения: не продаем. На данный момент предпосылок для снижения цен на топливо нет.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 55000, перенесите стоп на 54000. Цель: 70000 (80000).

Продажа: нет.

Поддержка – 55186. Сопротивление – 70020.

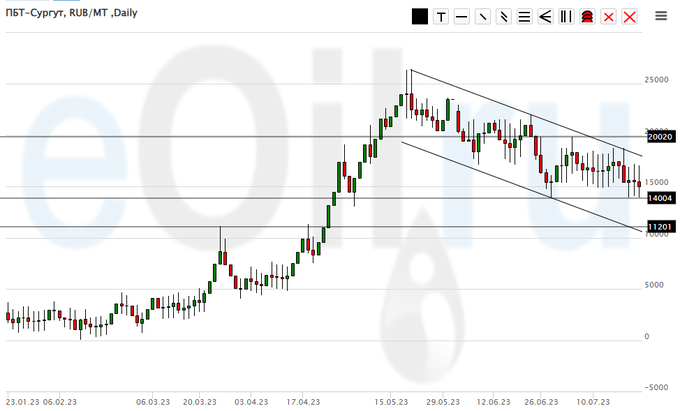

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: рынок предпочел уйти ниже 15000, мы закрылись по стопам. Новые покупки не открываем.

Сценарий падения: несмотря на ход ниже 15000 продавать не будем. Берем паузу.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет.

Поддержка – 14004. Сопротивление – 20020.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: пока держим лонги. Имеет смысл сдвинуть цель вверх на 6000. Отметим, что рынок пока в диапазоне.

Сценарий падения: пятничная свеча не дает нам открыться вниз. Воздерживаемся от продаж.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 2900 и 3200, держите стоп на 2700. Цель: 6000.

Продажа: пока нет.

Поддержка – 2773. Сопротивление – 3906.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 2.6 тыс. контрактов. И покупатели, и продавцы в крайне незначительных объемах заходили на рынок. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 14 сентября. Цель на 700.0 выполнена, можно оставить 30% позиции и подождать хода на 880.0. Для нового входа интересен уровень 660.0.

Сценарий падения: продавать не будем. Последствия зерновой сделки пока еще влияют на умы.

Рекомендации для рынка пшеницы:

Покупка: при откате к 660.0. Стоп: 635.0. Цель: 880.0. Кто остался в позиции от 632.0 и 640.0, перенесите стоп на 635.0. Цель: 880.0.

Продажа: нет.

Поддержка – 689.4. Сопротивление – 733.2.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций управляющих активами больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 10.0 тыс. контрактов. Продавцы уходили с рынка, покупатели остались в итоге безразличными к происходящему. Продавцы удерживают контроль над рынком.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 14 сентября. Продолжим держать лонг. При подходе к 500.0 можно добавить.

Сценарий падения: пока уровни для входа в шорт не оптимальны. Вне рынка.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 500.0. Стоп: 480.0. Цель: 590.0. Кто в позиции от 490.0, перенесите стоп на 480.0. Цель: 590.0 (пересмотрена).

Продажа: нет.

Поддержка – 520.0. Сопротивление – 557.2.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Растем агрессивно, но не убедительно (слишком длинные тени у свечей). Не покупаем.

Сценарий падения: нас выбило из шорта. На неделю возьмем паузу.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет.

Поддержка – 1256.4. Сопротивление – 1428.2.

Сценарий роста: как и неделей ранее считаем, что, если будет откат к 1935 можно купить. Опасность для золота в том, что доллар может начать пользоваться большим спросом среди стран третьего мира.

Сценарий падения: напрашиваются продажи, но мы возьмем паузу на неделю для прояснения ситуации. Быки могут еще раз попытаться достичь 2000.

Рекомендации по рынку золота:

Покупка: при подходе к 1935. Стоп: 1925. Цель: 3000?!!!

Продажа: нет.

Поддержка – 1935. Сопротивление – 1986.

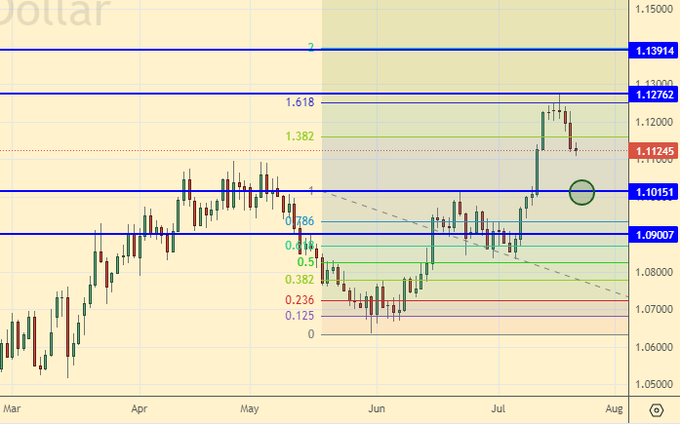

EUR/USD

Сценарий роста: корректируемся. Можно рассмотреть покупки в диапазоне от 1.0900 до 1.1000. На следующей неделе заседания ФРС и ЕЦБ они должны внести ясность на ближайшую пару месяцев.

Сценарий падения: можно подержать шорт, открытый неделей ранее. Стоп переносим ниже точки входа, что обеспечит безубыточность.

Рекомендации по паре евро/доллар:

Покупка: думать в районе 1.0900 – 1.1000. Возможна сильная волатильность.

Продажа: нет. Кто в позиции от 1.1245, перенесите стоп на 1.1240. Цель: 1.0960.

Поддержка – 1.1015. Сопротивление – 1.1276.

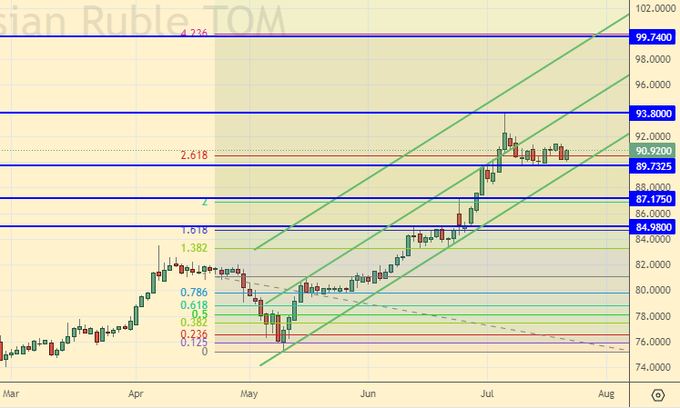

USD/RUB

Сценарий роста: быки держат район 90.00. а мы держим лонг и смотрим на 100.00.

Сценарий падения: шорт закрылся по стопу. На эту неделю возьмем паузу. Отметим, что если будет ход к 100.00, то продавать от данной отметки не лучший вариант, так как может начаться ралли.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 86.00, держите стоп на 88.80. Цель: 100.00.

Продажа: нет.

Поддержка – 89.73. Сопротивление – 93.80.

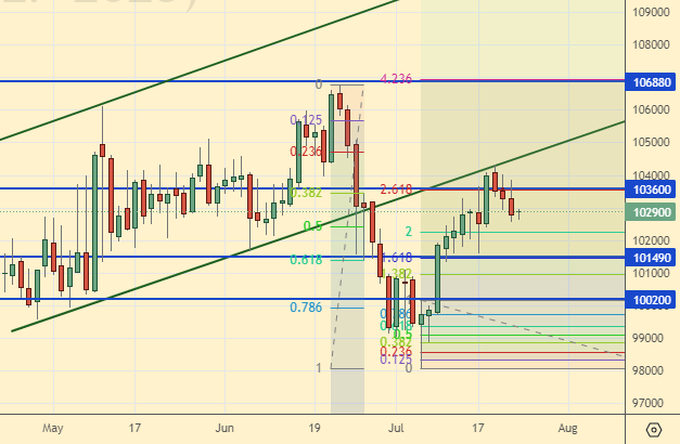

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 15 сентября. Не можем пройти выше 105000, соответственно о покупках не думаем. Вне рынка.

Сценарий падения: держим шорт. Не исключено, что на фондовом рынке начнется разворот вниз после долгой стадии восстановления.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет. Кто в позиции от 105000 и 103000, держите стоп на 106000. Цель: 90000 (50000; 20000?!!!).

Поддержка – 101490. Сопротивление – 106880.

Пшеница, соя, кукуруза, кофе, сахар, рубль, евро, доллар, прогноз, спекуляции, инвестиции, золото, индекс РТС

Нефть, Brent, WTI, дизель, золото, индекс РТС, газ, рубль, доллар, прогноз, спекуляции, инвестиции, золото, индекс РТС

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Банк России принял решение повысить ключевую ставку на 100 б.п., до 8,50% годовых