|

Мировой рынок

|

https://www.oilexp.ru/news/world/rossiya-smogla-perenapravit-nefteprodukty-na-novye-rynki-posle-vvedeniya-evropejskogo-ehmbargo/287057/

|

Подобно тому, что уже произошло с российской сырой нефтью, есть признаки того, что переработанное топливо страны находит новых покупателей за пределами Европы, причем Азия и Ближний Восток являются ведущими новыми потребителями.

Европейский союз ввел запрет на импорт российских нефтепродуктов с 5 февраля в дополнение к ранее введенным санкциям в отношении сырой нефти в рамках усилий по наказанию Москвы за ее СВО в Украине 24 февраля прошлого года.

России в значительной степени удалось обойти европейский запрет на покупку ее сырой нефти, перенаправив потоки в основном в Индию и Китай, хотя и по ценам значительно ниже преобладающих мировых эталонов сырой нефти, таких как Brent, West Texas Intermediate и Oman/Dubai.

Но, вероятно, с перенаправлением экспорта продукции нефтепереработки все будет по-другому, учитывая, что Китай и Индия являются значительными экспортерами топлива и относительно незначительными импортерами.

Однако существуют возможности для поставок российской продукции как в Китай, крупнейший в мире импортер сырой нефти, так и в Индию, второго по величине импортера нефти в Азии.

Некоторые китайские нефтеперерабатывающие заводы имеют возможность перерабатывать мазут в продукты с более высокой стоимостью, такие как дизельное топливо и бензин, и если российские грузы могут быть предложены по достаточно дешевой цене, есть возможности для увеличения этой торговли.

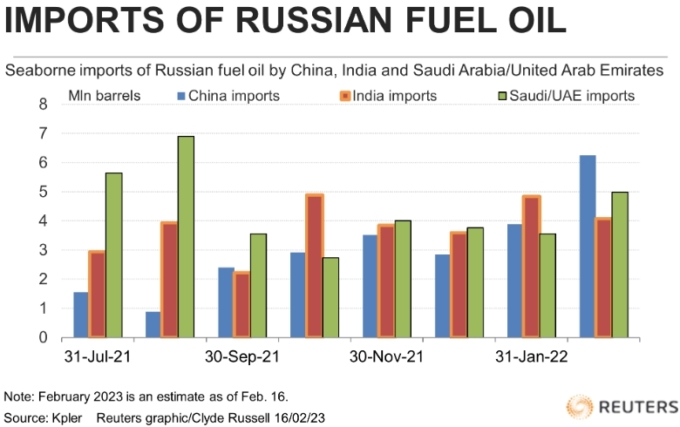

Ожидается, что импорт российского мазута в Китай в феврале достигнет рекордно высокого уровня: аналитики Kpler по сырьевым товарам прогнозируют поступление 5,62 млн баррелей по сравнению с 3,89 млн баррелей в декабре, что было предыдущим рекордным показателем.

Индия также увеличила импорт российского мазута: по оценкам Kpler, в январе поступило 4,484 млн баррелей, что стало вторым рекордным показателем после 4,88 млн в октябре и более чем в три раза превышает средний показатель 2021 года в 1,45 млн баррелей в месяц.

Индия также перешла на российскую нафту: ожидается, что поставки химического сырья в феврале составят 1,49 млн баррелей, что является рекордным показателем.

Индия лишь изредка покупала российскую нафту до СВО на Украине, но с сентября прошлого года стала покупать больше.

За исключением крупных азиатских стран-тяжеловесов, у России есть определенные возможности для увеличения поставок нефтепродуктов, причем возможными целями могут стать такие страны-импортеры нефтепродуктов, как Индонезия, Пакистан и Бангладеш, хотя пока нет никаких признаков каких-либо потоков к этим покупателям.

Импорт российского мазута Китаем, Индией и Саудовской Аравией/ОАЭ

Саудовская Аравия, Эмираты

Другим регионом, предлагающим возможности для российской продукции, является Ближний Восток, где Объединенные Арабские Эмираты (ОАЭ) и Саудовская Аравия наращивают импорт.

Ожидается, что ОАЭ импортируют 3,0 млн баррелей российского мазута в феврале и 4,34 млн баррелей в марте, по данным Kpler, по сравнению с 750 000 баррелей в феврале прошлого года.

Ожидается, что импорт Саудовской Аравией российского мазута в феврале достигнет 1,98 млн баррелей, по сравнению с 370 000 баррелей в том же месяце прошлого года.

Как Саудовская Аравия, так и ОАЭ могут использовать российский мазут для замещения сырой нефти при прямом сжигании для выработки электроэнергии.

Преимущество этого заключается в высвобождении более дорогой отечественной сырой нефти для экспорта или для переработки на нефтеперерабатывающих заводах в качестве топлива на экспорт.

Ожидается, что в феврале ОАЭ экспортируют 5,69 млн баррелей дизельного топлива, что является пятимесячным максимумом, при этом в Европу отправится 4,36 млн баррелей, в Азию — 650 000 баррелей, а в Африку — 690 000 баррелей.

В феврале 2022 года ОАЭ экспортировали 5,47 млн баррелей дизельного топлива, но в Европу было отправлено только 1,91 млн баррелей, при этом азиатские страны получили 900 000 баррелей, а африканские страны — 1,82 млн баррелей.

Вполне вероятно, что такого рода сдвиги в потоке продуктов по всему миру продолжатся по мере того, как трейдеры, переработчики и потребители будут приспосабливаться к европейскому запрету на импорт российской продукции.

Как и в случае с сырой нефтью, также вероятно, что объемы сохранятся, хотя Россия может испытывать сложности, чтобы реализовать все свои более дорогие виды рафинированного топлива, особенно дизельное топливо.

На вопросы о том, насколько серьезный финансовый удар будет нанесен Москве из-за снижения доходов от экспорта продукции, еще предстоит ответить, но, похоже, что наибольшие выгоды от запрета на продукцию получат те нефтеперерабатывающие заводы, которые смогут закупать дешевое российское топливо и нафту и перерабатывать их в продукты с более высокой добавленной стоимостью.