|

Обзоры

|

https://www.oilexp.ru/oilstat/review/sezon-otchetnosti-pridast-impuls-sp-500-no-dolgosrochnoe-ralli-maloveroyatno/278255/

|

- Сезон отчетности, возможно, придаст S&P 500 столь необходимый ему импульс для роста с перепроданных уровней.

- Однако денежно-кредитная политика останется главной темой для фондовых рынков.

- Ужесточение денежно-кредитной политики будет препятствием для долгосрочного ралли.

Наступил четвертый квартал ужасного для акций года, за который индекс S&P 500 потерял примерно 25%. Рынок снова оказался на уровнях перепроданности, и предстоящий сезон отчетности, возможно, поможет ему показать краткосрочное восстановление, которое порадует инвесторов, но вряд ли будет долго длиться.

Главной проблемой для рынка до конца этого года и, вероятно, также в течение первой половины следующего года будет оставаться траектория денежно-кредитной политики. Сокращение баланса ФРС на фоне ужесточения финансовых условий стало центральной темой 2022 года и, скорее всего, будет ею оставаться по меньшей мере в течение первого квартала 2023 года.

Сильный номинальный рост поддержал выручку

В ближайшие недели рынок акций, вероятно, покажет значительный отскок по ходу сезона отчетности. Прогнозы по прибыли в целом снижаются, но не исключено, что показатели в итоге приятно удивят.

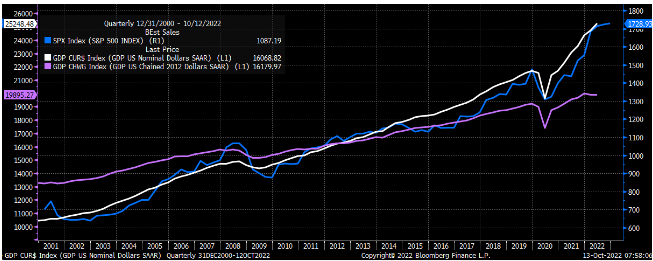

Во-первых, прогнозы по продажам для S&P 500 остаются высокими и продолжают демонстрировать тенденцию к повышению. Прогнозы по продажам зависят от номинального экономического роста, а не реального, и поэтому о них следует рассуждать именно в номинальных терминах.

Именно по этой причине прогнозы по продажам не только остались стабильными, а даже повысились после двух кварталов подряд отрицательного роста реального ВВП. Это связано с тем, что номинальный ВВП в этот период продолжил увеличиваться, а вслед за ним повышались и оценки продажи. Так что вполне вероятно, что показатели компаний за минувший квартал окажутся лучше ожиданий, в особенности показатели выручки.

S&P 500, GDP CUR$ Index, GDP CHWG IndexS&P 500, GDP CUR$ Index, GDP CHWG Index

У инвесторов в результате могут появиться надежды на то, что все будет хорошо, и рынок акций может даже пару недель демонстрировать рост. Однако это не изменит траекторию денежно-кредитной политики, а ФРС к тому времени будет нацелена на повышение ставок до 4,25%–4,50%, а может быть и выше после вчерашнего более высокого, чем ожидалось, ИПЦ, причем ставки будут еще некоторое время оставаться на этих уровнях.

Альтернативы

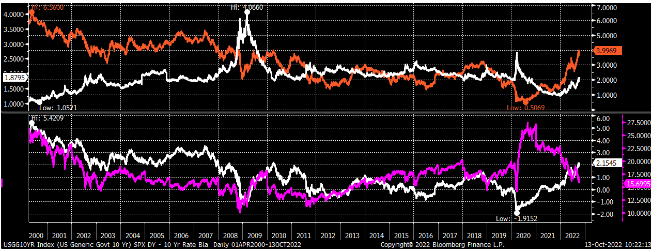

Акции сейчас и без того дорогие, если сопоставлять их с облигациями, а при любом дальнейшем ралли они станут еще дороже. К сожалению, впервые более чем за 10 лет у акций есть альтернатива, и это делает их менее привлекательными.

Спред между дивидендной доходностью S&P 500 и доходностью 10-летних трежерис поднялся выше 2%. Это максимальный уровень с 2010 года, при этом сопоставимым этот спред последний раз был в середине 2000-х годов.

Спред между дивидендной доходностью S&P 500 и доходностью 10-леток Спред между дивидендной доходностью S&P 500 и доходностью 10-леток

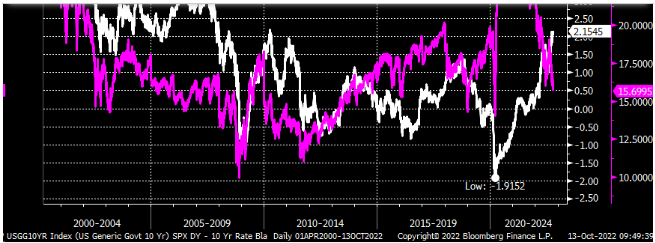

P/E по S&P 500 по-прежнему завышен

Проблема в том, что в середине 2000-х годов коэффициент P/E у индекса S&P 500 был ниже. На минимуме он тогда составлял 14 против текущей оценки 15,7. Разница не такая большая, тем не менее, она указывает на возможное снижение S&P 500 с текущих уровней.

Спред между дивидендной доходностью S&P 500 и доходностью 10-летокСпред между дивидендной доходностью S&P 500 и доходностью 10-леток

Кроме того, если доходность 10-летних трежерис продолжит расти, спред будет только увеличиваться, а значит, дивидендной доходности S&P 500 нужно будет догонять доходность бондов. Снижение дивидендной доходности оказывает понижательное давление на оценку S&P 500.

На данном этапе фондовый рынок может показать столь необходимое ему ралли, если финансовые показатели компании приблизятся к прогнозам или даже окажутся лучше, чем ожидалось. Однако долгосрочный восходящий тренд по акциям вряд ли начнется до тех пор, пока не завершится цикл ужесточения денежно-кредитной политики ФРС.

Baker Hughes. Количество буровых установок в США на 14 октября 2022