|

Мировой рынок

|

https://www.oilexp.ru/news/world/mazut-dlya-ameriki-kak-sankcii-pomogli-rossii-uvelichit-neftyanoj-ehksport-v-ssha/235995/

|

Дефицит тяжелой нефти на рынке из-за санкций США против Венесуэлы и Ирана заставил американские НПЗ обратиться к российским поставщикам — нужный объем сырья оказался только у них, считает эксперт Института энергетики и финансов Андрей Сторожев

До конца апреля Минэнерго России внесет в правительство обновленный вариант Генеральной схемы развития нефтяной отрасли до 2035 года. Ведомство пока что не опубликовало полную версию документа, но уже известно, что в новой Генсхеме планируется стабилизация (и даже снижение) объемов первичной переработки нефти из-за «ограниченного потенциала роста спроса на российские нефтепродукты на мировом рынке». Скепсис министерства относительно будущего российской нефтепереработки понятен — в конце 2019 года Еврокомиссия представила New Green Deal, план по достижению углеродной нейтральности экономики ЕС к 2050 году. В 2020-м этому примеру последовал Китай, объявивший о планах по радикальному снижению выбросов парниковых газов к 2060 году.

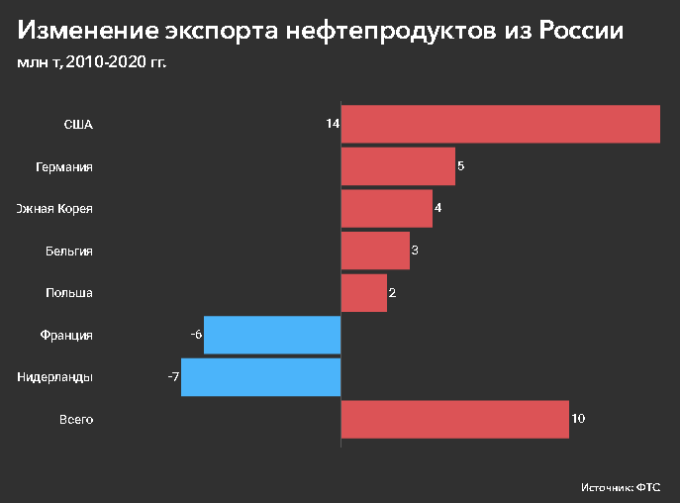

В будущем переход к зеленой экономике может заметно снизить спрос на российскую нефть и нефтепродукты, но в мире еще есть страны, наращивающие потребление российских углеводородов. Среди них, как это не парадоксально, — Соединенные Штаты, в 2020 году ставшие одним из крупнейших импортеров российской нефти и нефтепродуктов. Почему это произошло и может ли политика помешать дальнейшему сотрудничеству российских экспортеров и американских потребителей?

Свободное место

Российская нефтяная экспансия в США началась в 2015 году: падение мировых цен на нефть и низкие ставки фрахта повысили привлекательность переработки российской нефти и темных нефтепродуктов на американских НПЗ. Несмотря на значительные инвестиции в модернизацию, технологическая структура российской нефтепереработки остается достаточно простой, а значительная часть выпуска приходится на темные нефтепродукты, прежде всего на так называемое «остаточное жидкое топливо» (мазут), которое на мировых рынках на $4-10 за баррель дешевле сырой нефти. Обычно его покупали европейские НПЗ для дальнейшей переработки и производства светлых нефтепродуктов, но в 2015-2016 годах в конкуренцию за российский мазут впервые вступили переработчики из США. Отгрузки для НПЗ на побережье Мексиканского залива в 2015-2016 годах превышали 600 000-700 000 млн т в месяц (10-15% от всего российского экспорта мазутов), но уже в 2017 году поставки упали втрое — рост мировых цен на нефть резко снизил привлекательность экспорта на американский рынок.

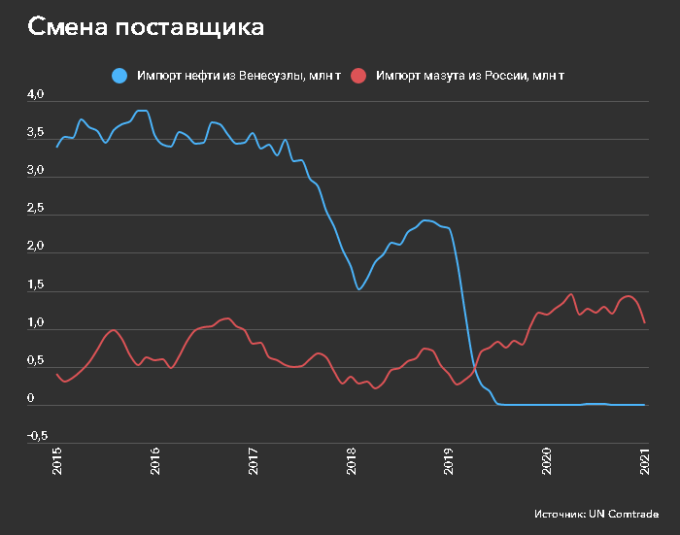

Второй шанс российские экспортеры получили в 2019 году, когда Дональд Трамп ужесточил санкции против нефтяной отрасли Венесуэлы, запретив американским компаниям и гражданам любые финансовые операции с государственной Petróleos de Venezuela (PdVSA). На протяжении последних пятидесяти лет PdVSA была основным поставщиком тяжелой нефти для американских НПЗ, расположенных на побережье Мексиканского залива. Многие крупные заводы были специально спроектированы под переработку такой нефти, в том числе несколько НПЗ, принадлежащих Citgo, американской «дочке» PdVSA.

Прекращение поставок из Венесуэлы создало проблемы не только для правительства Николаса Мадуро, но и для американских нефтяников. Выход был найден — в 2019-2020 годах. США в разы увеличили импорт сернистого российского мазута, став крупнейшим импортером российских темных нефтепродуктов. В 2020-м Россия отправила в США 10,9 млн т мазута (потребление на самом российском рынке было немногим меньше — 10,5 млн т). В Америке российский мазут смешивали с легкой сланцевой нефтью и получившуюся смесь направляли на переработку. Заметному увеличению импорта из России способствовала и мировая конъюнктура — спрос на нефтепродукты упал из-за пандемии, что привело к увеличению дисконта для российского мазута (к цене на нефть), повысив его привлекательность для американских НПЗ.

Во второй половине 2020-го ситуация на рынке нефти начала улучшаться, цены вышли на уровень $40-50 за баррель, однако снижения импорта мазута из России, сравнимого с 2017-2018 годами, не произошло. Отчасти потому, что мазут все еще дешевле сырой нефти на $8-10 за баррель, отчасти из-за слабого спроса на нефтепродукты в Европе и дефицита тяжелой нефти на мировом рынке. Сказывается и политика, ведь США ведут борьбу не только с Венесуэлой, но и с Ираном — еще одним крупным экспортером тяжелой сернистой нефти. Из-за американских санкций экспорт нефти из этих стран упал на 10-11 млн т в месяц (2,5-2,8 млн баррелей в сутки).

Соглашение ОПЕК+ спасло мировой рынок нефти, но привело к еще большему сокращению предложения тяжелой нефти (из-за сокращения добычи в Саудовской Аравии и России), и в этих условиях переработка мазута — хороший выход из непростой ситуации.

Санкции против санкций

Есть ли у США альтернативы? Россия является крупнейшим экспортером мазута в мире, контролируя более 20% рынка. Заместить поставки из России непросто — у других игроков нет таких свободных объемов (суммарный экспорт мазутов из Канады и Мексики в 2020 году составил всего 7 млн т), и, чтобы его «собрать», придется предложить премию $1-2 барреля к рыночным ценам, что выльется в дополнительные $200-400 млн затрат. Угрозу российским поставкам могла бы представлять новая нитка нефтепровода из Канады (Альберта) в США (Небраска) мощностью более 800 000 баррелей в сутки. Однако президент Джо Байден почти сразу после инаугурации блокировал строительство трубопровода. Перспектив отмены санкций против Венесуэлы тоже не видно, и даже при их полной отмене пришедшая за последние годы в упадок венесуэльская нефтедобыча вряд ли сможет быстро выйти на прежние объемы экспорта.

Власти США вряд ли пойдут на запрет импорта российских нефтепродуктов, ведь санкции ударят в первую очередь по американским нефтепереработчикам, и так потерявшим $76 млрд в кризисном 2020 году. Даже если такие ограничения будут приняты, российские НПЗ смогут легко перенаправить поставки на другие экспортные рынки – в Европу и Азию, ведь благодаря американской санкционной политике на мировом рынке сохраняется дефицит тяжелой нефти и многие зарубежные НПЗ вынуждены прибегать к так называемому блендингу, смешивая для переработки легкую и тяжелую нефть (или нефтепродукты).

Что будет дальше? Продолжит ли расти российский нефтяной экспорт в США? Вряд ли. В последние месяцы поставки вышли «на полку» в 0,9-1 млн т, и в 2021 году экспорт мазута, вероятно, не превысит 12-13 млн т. Дальнейшее увеличение экспорта в США столкнется как с ограничениями со стороны предложения (в I квартале производство мазута на российских НПЗ несколько снизилось), так и с восстановлением спроса на российские темные нефтепродукты на европейском рынке.

Прогноз биржевых цен на 23 апреля 2021