|

Мировой рынок

|

https://www.oilexp.ru/news/world/kitaj-igraet-s-neftyanym-rynkom-v-yastreby-i-golubi/233225/

|

Китай в текущем месяце приобрел значительное количество нефти и нефтепродуктов из Ирана.

Это совпало с периодом плановых технических работ на нефтеперерабатывающих заводах, что позволило Китаю начать игру в “ястребов и голубей” с рынком нефти.

Эксперты считают, что для истощения излишков иранских “плавучих запасов” (топливо, хранящееся в танкерах) потребуется около двух месяцев.

Наиболее важным фактором по-прежнему является темп восстановления спроса на нефть в мире, но если вакцинация населения вкупе с сокращением числа новых случаев заражения COVID-19 продолжатся, то рост спроса на нефть совпадет с увеличением объемов закупок сырой нефти Китаем в мае. Это может повлечь существенный рост цен вплоть до $70-$80 за баррель (Brent).

Китай ранее уже мог попытаться начать заигрывать с рынком нефти. Так, 4 марта, после того как Саудовская Аравия удивила рынок решением не увеличивать производительность в апреле, эксперты сразу обратили внимание на реакцию китайских нефтепереработчиков.

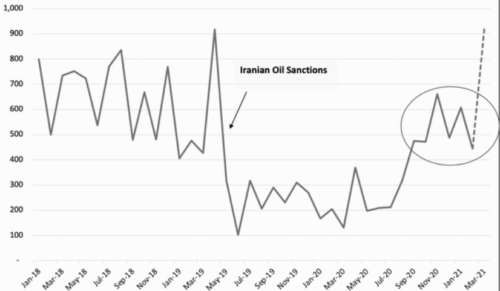

Рис. 1 Импорт сырой нефти из Ирана в Китае

В данный момент Китай обладает крупными запасами сырой нефти, так что нефтепереработчики вполне могут позволить себе воздержаться от увеличения закупок. Однако если Китай начнет увеличивать закупки в нынешних условиях, то цена на Brent может подняться до $70.

Однако, скорее всего, сейчас китайские нефтепереработчики займут выжидательную позицию, особенно учитывая, что сезон технических работ на заводах в самом разгаре.

Что всё это означает для цен на нефть? Скорее всего, резкого скачка не произойдет.

Вместе с тем, на прошлой неделе стало известно о массовых поставках иранской нефти в Китай. И, действительно, несколько иранских танкеров направились на восток.

Эксперты теперь задаются вопросами о том, как долго продлится данная тенденция и как она повлияет на мировой рынок нефти.

В настоящий момент считается, что “плавучие запасы” нефти в Иране составляют около 40 млн. баррелей. Для их транспортировки потребуется около двух месяцев (если предположить, что темп поставок составит ~0.7 млн. баррелей в день).

В настоящий момент на китайских заводах идут плановые технические работы. Соответственно, возможно ожидать, что иранские баррели будут потреблены Китаем к концу мая. Однако, долго это продолжаться не будет, так как потребность в новых поставках у китайской стороны отпадет.

Эксперты считают, что если Иран отправит на экспорт не все свои “плавучие запасы” (и даже если половина из них отправится в Китай), то в течение месяца-двух не следует ожидать резких изменений цен.

Более важным фактором является то, насколько в целом возрастет спрос на нефть к маю. Кроме того, имеются основания сомневаться в стабильности доллара США — тоже важный фактор.

Для энергетических инвесторов период с 2014 по 2020 годы оказался весьма непростым. Однако, как говорится в пословице “низкие цены исправляют низкие цены”. Эксперты предполагают, что рынок выходит в “бычью” фазу на несколько лет.

Инвесторам следует учитывать приближающуюся тенденцию и вкладываться в драгоценные металлы и энергетику, то есть, в реальные активы.