|

Экономика

|

https://www.oilexp.ru/news/economy/ehgon-fon-grejerc-preduprezhdaet-o-priblizhenii-smerti-deneg/225734/

|

Швейцарский аналитик и основатель компании Matterhorn Asset Management Эгон фон Грейерц предупреждает, что теперь приближение смерти денег ускорится.

Следующий год, вероятно, станет годом пробуждения. Именно тогда мир начнет понимать, что глобальный долг в размере $280 триллионов долларов не имеет ценности и никогда не будет выплачен. Но что еще хуже, ошеломляющие $200 триллионов из этой суммы были созданы за последние 20 лет. Предположим, чтобы увеличить сумму долга с нуля до $80 трлн потребовалось 2000 лет, но на самом деле начало отсчета не имеет значения, поскольку большая часть долга образовалась после того, как Никсон отменил золотой стандарт в 1971 году.

По мере увеличения долга будут расти и цены активов

С другой стороны, инвесторы и владельцы недвижимости испытают еще больший шок, потому что оценка активов — это функция долга. И когда произойдет коллапс долга, цены на активы также обрушатся. В итоге цены на акции, облигации и имущество упадут более чем на 95% в реальном выражении (золото).

Таким образом, потребовалось чуть меньше 2000 лет, чтобы глобальный долг вырос с нуля до примерно $5 триллионов долларов в 1971 году. После этого всего за 29 лет к 2000 году он поднялся до $80 трлн. Это была экспоненциальная фаза. И сейчас мы находимся во взрывной фазе, когда долг за 20 лет вырос более чем на $200 трлн долларов.

Тот, кто не видит происходящего, либо слеп, либо не изучал историю.

+$5 трлн — 1971 год —с 0 до 1971 года

+$75 трлн — 29 лет — с 1971 до 2000 года

+$200 трлн — 20 лет — с 2000 до 2020 года

Наступает очередь гиперинфляционной фазы

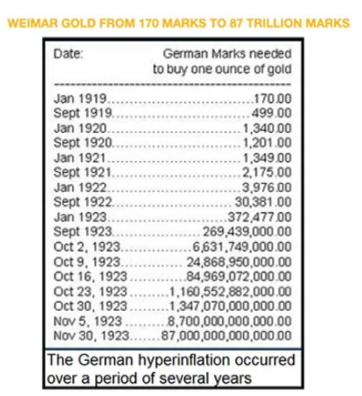

Следующая фаза будет гиперинфляционной, и она, вероятно, начнется в 2021 году. Достаточно взглянуть на таблицу, показывающую сколько немецких марок требовалось для покупки одной унции золота во времена Веймарской республики.

Количество немецких марок, необходимых для покупки одной унции золота во времена Веймарской республики / фото © Эгон фон Грейерц

Золото стоило 170 марок в январе 1919 года, 1.340 в первый месяц 1921-го, 3.976 в январе 1922-го и 372.000 марок в начале 1923 года. К ноябрю 1923 цена драгметалла поднялась до 87 трлн марок!

Вот что происходит после долгового кризиса, когда умирают деньги. Это же происходит сейчас. Помните, доллар упал на 97% с 1971 года (в реальном выражении или в золоте) и на 85% с 2000. Таким образом, фаза гиперинфляции может начаться в 2021 году, через 99 лет после Веймара. Или это произойдет в 2022 году, в 100-летний юбилей?

Гиперинфляция — это валютное событие. Она возникает не в результате роста цен, а из-за обесценивания валюты. Индекс доллара уже упал на 12% с мартовского максимума. Сочетание Covid, кризиса долга и печатания денег может легко спровоцировать обрушение доллара в 2021 году. Просто посмотрите на исторические данные (в таблице выше): как только начинается гиперинфляция, она очень быстро набирает обороты. Вопрос только в том, когда это произойдет.

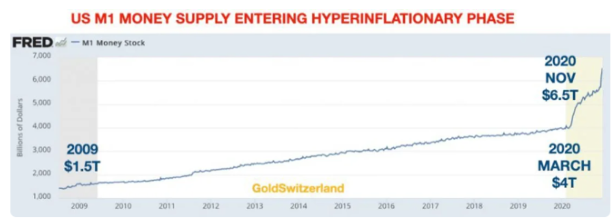

Еще одно подтверждение приближающейся гиперинфляции — денежная масса M1 в США. В 2009 году, когда закончился Великий финансовый кризис, M1 составлял $1,5 триллиона долларов. А через 11 лет «экономического бума» в марте 2020 года M1 увеличился с $2,5 до $4 трлн. Ясно, что прирост вызван не бумом, а увеличивающимся долгом. Таким образом, потребовалось 11 лет, чтобы денежная масса поднялась на $2,5 трлн, и всего 9 месяцев, чтобы добавить еще $2,5 трлн.

Денежная масса M1 входит в фазу гиперинфляции / фото © Эгон фон Грейерц

Производство денег явно стало чрезвычайно эффективным! Только за последние 2 недели ноября M1 подскочил на $0,5 триллиона долларов. Очевидно, все это закончится очень плохо!

Следом обвалится доллар США

Итак, почва для гиперинфляции подготовлена. Скорость роста M1 все еще низкая, но как только доллар рухнет, она увеличится в разы.

Мы уже застали первую часть обвала валюты. Падение на 97% с 1971 года, безусловно, можно считать коллапсом. Настало время следующего снижения — на 99% и более. Любой, кто этого не видит, отрицает историю. (К сожалению, отрицание истории или даже ее переписывание стало сейчас очень популярным.)

Это довольно жутко, что через 100 лет после Веймара мир стоит на пороге аналогичного долгового и валютного коллапса и, как следствие, гиперинфляции. Век назад это была проблема одной страны, долг которой мир мог позволить себе списать. Правда, это все равно было бессмысленно.

Но сейчас это глобальная проблема, и каждая страна находится в одинаковой ситуации. Некому будет спасать отдельные страны или мировую финансовую систему. Да, все основные центральные банки продолжат печатать бесконечные суммы денег, но это только усугубит ситуацию.

Проблема долга не может быть решена увеличением долга. А умирающую валюту нельзя воскресить. Так что в ближайшие несколько лет мир ждет серьезный шок. Проблемы будут на всех уровнях — финансовом, социальном, политическом и геополитическом.

Самый простой выход из этой ситуации для инвесторов, у которых есть сбережения любого уровня, — это купить физическое золото в качестве страховки.

Биткойн и золото

Между сторонниками биткойна (BTC) и золота ведутся серьезные дебаты. Инвесторы, в том числе учреждения, вкладывают крупные суммы в цифровую валюту. Я не эксперт по биткойнам, но причины, по которым золото считают высшей формой сохранения богатства, не применимы к криптовалюте.

Я много раз заявлял, что BTC может быть впечатляющей инвестицией. Он имеет потенциал роста до $1 миллиона долларов, как, например, заявил Рауль Пал, инвестор, основывающий свой прогноз на отношении запасов к притоку.

Но на мой взгляд, биткойн может упасть до нуля, если центральные банки запретят его, поскольку они вводят свои собственные цифровые валюты. Так как BTC не подкреплен никакими активами и не поддерживается каким-либо центральным банком, он станет бесполезным, если его запретят. Конечно, он может существовать на черном рынке, но это не принесет никакой пользы, если практически никто не будет принимать платежи в BTC.

Необходимая степень сохранения богатства во многом зависит от того, на каком этапе инвестиционного цикла мы находимся. Если инвестиционные рынки устойчивы и не переоценены в результате спекуляций или ложных рынков, акции и облигации могут представлять собой надежное средство защиты благосостояния.

Однако на нынешних рынках «пузырей» все активы переоценены в результате неограниченной кредитной экспансии и печатания денег. Как я уже говорил, риск 95% падения намного выше, чем 100% прироста.

Государственные облигации раньше были высшей формой сохранения богатства. Многие инвесторы до сих пор не осознали, что правительства с крупной задолженностью, которые полностью зависят от печатания денег, чтобы сводить концы с концами, несут большой риск.

Критерии сохранения капитала

Итак, мы живем в период, когда защита богатства должна соответствовать очень строгим критериям. Вот некоторые из них:

- Актив для сохранения благосостояния не должен зависеть от электричества, интернета или компьютеров.

- Актив должен быть защищен от хакерства.

- Он не должен зависеть от кода, который можно взломать.

- Он не должен торговаться онлайн.

Таким образом, эти четыре критерия явно исключают любую цифровую форму денег или другие цифровые активы. Я не буду вдаваться в подробные рассуждения о приведенных выше критериях, но для инвестора, который хочет иметь самый безопасный фундамент для своей пирамиды богатства, а также лучшую возможную страховку, они должны быть очевидны.

Конечный актив сохранения богатства должен выглядеть следующим образом:

Независимый;

Редкий;

Постоянный.

Вышеупомянутые критерии частично определяют его независимость. Но что более важно, физическое золото не нуждается в финансовой системе. Тем более, когда система не работает, как сейчас.

Исходя из критериев, биткойн определенно зависим. А золота явно не хватает. За всю историю было произведено 190.000 тонн ($11 трлн). Ежегодно добыча увеличивается на 1,5% за счет новых рудников. Инвестиционное золото составляет всего 43 тысячи тонн или $2,6 триллиона долларов — 0,5% мировых финансовых активов, то есть совсем мизерную часть. А потому этот показатель объединяет золото и биткойн — их мало.

Чем физическое золото превосходит любой другой финансовый актив, так это своим постоянством. Золото выступало денежным средством в течение 5000 лет, и это единственные деньги, которые сохранились в своей первоначальной форме.

Мы снова возвращаемся к истории. Если валюта просуществовала 5000 лет, это ясно доказывает, что в ней есть все необходимое. Любой, кто утверждает, что биткойн или другие криптовалюты могут занять место золото после 11 лет существования, опережают события на несколько тысяч лет. Крипто- / цифровые валюты — это новая разработка, и даже если они выживут, со временем произойдут сотни или даже тысячи изменений. Так что их постоянство маловероятно.

Риск, связанный с цифровыми валютами, будь то BTC или выпущенные центральным банком криптовалюты, заключается в том, что они могут исчезнуть за миллисекунду. Что угодно, от атак ЭМИ (электромагнитный импульс) до квантовых компьютеров, может заставить эту форму денег просто исчезнуть.

Китайский квантовый компьютер быстрее обычных в 100 триллионов раз

Недавно китайцы изобрели квантовый компьютер, который в 100 триллионов раз быстрее современных. Он также в 10 миллиардов раз быстрее, чем компьютер, над которым работает Google. Риск того, что Китай взломает или уничтожит основные части глобального Интернета и цифровой финансовой системы, огромен.

Золото нельзя хранить в ETF

Обеспеченные золотом ETF — очень рискованный способ инвестировать в золото. У многих из них нет физических слитков. Ронан Мэнли из BullionStar недавно написал в Твиттере о тревожных событиях в крупнейшем золотом ETF — GLD. По его словам, финансовый директор GLD подал в отставку за день до окончания финансового года, 29 сентября 2020 года. Когда человек уходит в отставку с такой должности в критические моменты, это не сулит ничего хорошего.

Также были опущены данные о количестве золота в Банке Англии. И, наконец, эксперты из KPMG подняли «важный вопрос аудита», касающийся существования золотых запасов в GLD, находящихся в ведении суб-хранителей.

Так что мой совет остается тем же: золотые ETF не имеют ничего общего с сохранением богатства, и их следует избегать.

Физическое золото — проверенная временем форма сохранения богатства

Моя позиция не изменилась за более чем 20 лет. Единственный способ хранить золото — купить слитки или монеты и хранить их вне банковской системы с прямым доступом к своим запасам.

Это единственная проверенная временем форма защиты вашего капитала, и поэтому она имеет решающее значение в то время, когда выживание финансовой системы находится под угрозой.