|

Обзоры

|

https://www.oilexp.ru/oilstat/review/neudachnye-peregovory-opek-ostavyat-shramy-vsemu-mirovomu-rynku/200875/

|

Неспособность группы ОПЕК+ прийти к соглашению о новых условиях сделки по добровольному ограничению объемов нефтедобычи наиболее явно скажется на стоимости фьючерсов, которая уже падает с рекордными с 2008 года темпами.

Потенциальный распад альянса, ведомого Саудовской Аравией и Россией, станет очередным жестоким ударом по рынку, который и без того страдает от эпидемии коронавируса.

При этом, экономические последствия эпидемии до сих пор не ясны в полной мере.

Цены на международный нефтяной бенчмарк Brent после неудачной встречи министров ОПЕК+ в Вене упали на 9.4%.

Россия отказалась удовлетворить пожелания Саудовской Аравии по ужесточению ограничений объемов нефтедобычи. По окончании текущего месяца о сохранении прежнего уровня ограничений в объеме 2.1 млн. баррелей в день, скорее всего, говорить уже не придется. Производители смогут добывать столько нефти, сколько захотят.

Рассмотрим главные последствия всего произошедшего для рынка нефти.

Сокращение спредов

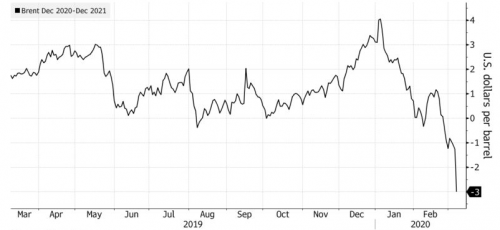

Ослабление нефтяного рынка, пожалуй, нагляднее всего выражается в состоянии спредов между фьючерсными контрактами на поставку нефти в декабре. Так, дисконт нефти сорта Brent в декабре 2020 года по отношению к уровню цен в 2021 году расширился сразу почти на $2. Теперь показатель составляет почти $3.

Наблюдается ситуация контанго — когда цена фьючерсов в отдаленном будущем выше, чем в ближайшем будущем.

Данный спред зачастую служит индикатором состояния здоровья мирового рынка нефти. При этом, до текущей недели наблюдалась ситуация бэквордации, то есть, противоположная контанго.

Рис. 1 Соотношение между стоимостью поставок в декабре текущего года и стоимостью поставок в декабре следующего года (зачастую данный спред считается индикатором состояния здоровья рынка)

Сланцедобытчики столкнулись с большой проблемой

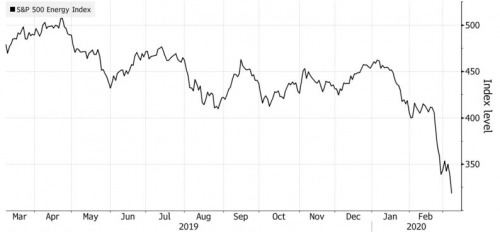

Похоже, что для американских сланцедобывающих компаний настало время устраивать распродажу. Независимые производители столкнулись с жестокой правдой жизни — что цена на нефть может сравняться с уровнем производственных затрат на её добычу. Или сократиться даже ниже этого уровня.

Чтобы вернуть доверие инвесторов, компаниям приходится сокращать капитальные затраты и демонстрировать финансовую дисциплину. Падение цен на нефть делает эту задачу ещё более сложной.

“Американские сланцедобытчики рассчитывали, что переговоры ОПЕК+ откроют им “линию жизни”, а по факту получилось, что производителям придется затягивать пояса, если они хотят выжить”, — говорит Райан Фитцмауриц, аналитик из Rabobank, — “Стоимость акций в сфере разведки ресурсов и их добычи сейчас практически на рекордно низком уровне. Это обусловлено большой финансовой задолженностью компаний. Доверие со стороны инвесторов тоже снижается”.

Рис. 2 Индекс S&P 500 Energy

Скачки цен

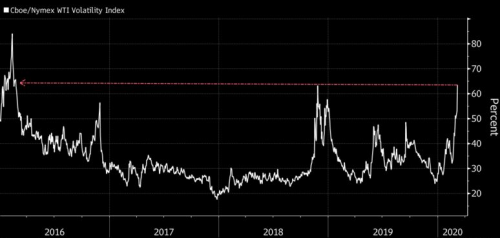

Неопределенность по поводу будущего альянса Организации стран-экспортеров нефти и её союзников, а также экономические последствия эпидемии коронавируса привели к тому, что волатильность на американском рынке нефти возросла до рекордного с 2016 года уровня.

Рис. 3 Волатильность на нефтяном рынке достигла максимального с 2016 года уровня

Золото тоже пострадало

Ситуация усугубилась не только для рынка нефти, но и для золота.

“Сейчас все, кто инвестирует в энергетику, теряет деньги. А это огромная часть рынка полезных ископаемых”, — говорит Джордж Геро, эксперт из RBC Wealth Management, — “Всё это сказывается на ценах на золото. Потому что в такой ситуации на рынке начинают активно продавать самый ликвидный товар. А сейчас таковым товаром является золото”.

Впрочем, стоит отметить, что распродажа золота может стать лишь краткосрочным явлением.

Рис. 4 Цена на нефть рекордно сократилась по отношению к цене на золото