|

Экономика

|

https://www.oilexp.ru/news/economy/finansovye-anomalii-dat-v-dolg-germanii-na-lyuboj-srok-teper-stoit-deneg/184488/

|

Панические продажи на финансовых рынках заставляют инвесторов скупать наименее рисковые активы. На этом фоне наблюдается все больше аномалий, а объем долгов с отрицательной ставок возрастает.

Бегство от риска в первую очередь проявляется в динамике облигаций США и Германии.

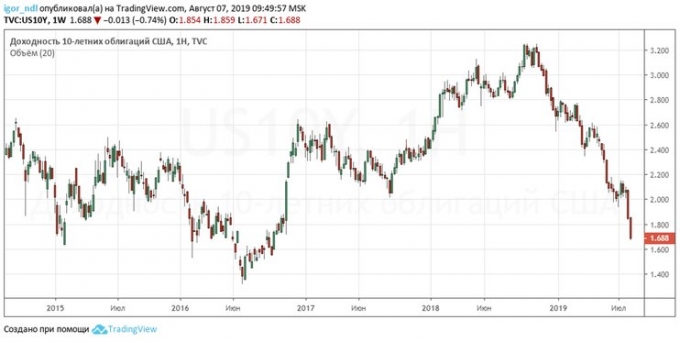

Доходности десятилетних трежерис падают с конца прошлого года, но сейчас наблюдается ускорение динамики. Показатель опустился уже до уровня октября 2016 г.

Доходность десятилетних бумаг Казначейства США сейчас торгуется на уровне 1,68%.

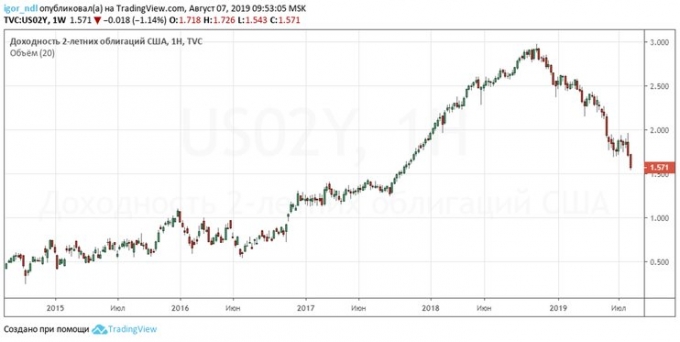

По коротким двухлетним бумагам динамика в целом схожая: доходность составляет 1,57%.

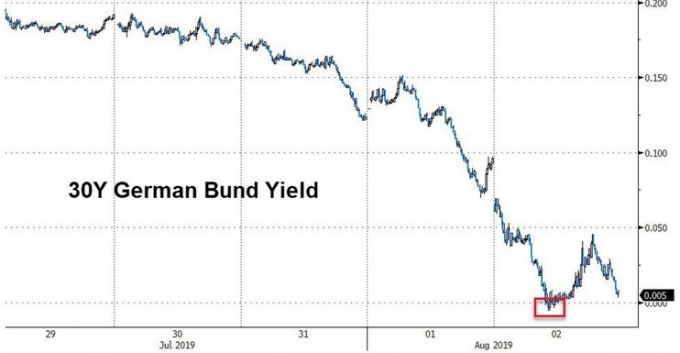

Впрочем, куда более впечатляющая картина в гособлигациях Германии.

Впервые в истории вся кривая доходности облигаций правительства Германии торговалась на отрицательной территории. Даже самые длинные тридцатилетние бумаги торговались с доходностью ниже нуля.

При этом по десятилетним бумагам доходности в моменте опускались до минус 0,5%. Это уже не 0,1% или 0,2% — это настоящая аномалия. Инвесторы вынуждены отдавать 0,5% за право дать в долг правительству страны.

Впрочем, на фоне отсутствия альтернатив такое поведение участников рынка, вероятно, единственно верное.

К слову, акции европейских компаний продемонстрировали самое стремительное дневное снижение с декабря прошлого года.

Ранее сообщалось, что один из величайших инвесторов — миллиардер Рэй Далио — поделился мнением, почему мы находимся в стадии смены парадигмы и что стоит покупать, чтобы обезопасить свои финансы в этот период.

Он отмечал, что сейчас самое время покупать золото, причем не стоит обращать внимание на те события, которые происходили с этим драгоценным металлом в предыдущие годы. Смена парадигмы представляет собой абсолютно новые тенденции.

Он также заявил, что меняется теория инвестирования. Если, например, какая-то практика хорошо работала последние десять лет, она может приносить колоссальные убытки последующие годы. Таких примеров масса.

Худшее, что можно сделать, особенно в конце парадигмы, — это создать свой портфель на основе того, что работало бы хорошо в течение предыдущих десяти лет, но, как ни странно, это довольно типичный случай.