|

Обзоры

|

https://www.oilexp.ru/oilstat/review/rost-obemov-ehksporta-topliva-v-azii-opasnost-dlya-neftepererabotchikov/171399/

|

Крупнейшие производители Азии наводнили региональный рынок своим топливом.

Уровень предложения уже превысил уровень спроса, в то время как темпы роста спроса сократились.

Это крайне негативно сказалось на прибыли нефтепереработчиков. С 2006 года регион Asia-Pacific является лидером по объемам потребления нефти.

Больше всего спрос на нефть в таких странах, как Южная Корея, Япония, Китай и Индия.

Вместе с тем, чрезмерно активное строительство нефтеперерабатывающих заводов и снижение темпов роста спроса на нефть стали причиной роста экспорта в этих потребительских хабах.

В прошлом году объемы продаж автомобилей в Китае, являющимся вторым крупнейшим потребителем нефти в мире, сократились впервые за всё время ведения статистики. В начале 2019 года продажи также оказались слабыми. Это означает, что спрос на бензин будет расти ещё медленнее.

Что касается дизеля, то в январе China National Petroleum Corp сообщила, что спрос в 2019 году сократится на 1.1 процента. Соответственно, данный показатель снизится впервые с 1990 года.

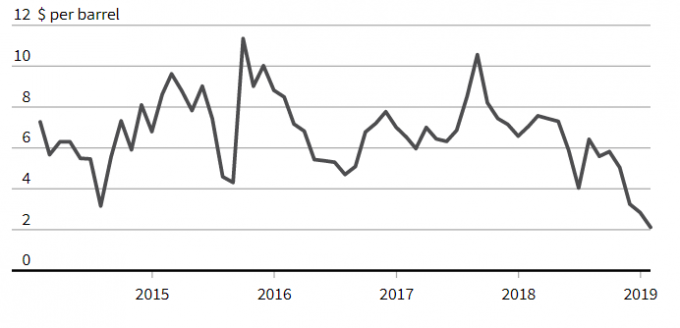

Рост экспорта вкупе с 25-процентным скачком цен на нефть в этом году повлекли резкое сокращение маржи нефтепереработки в Сингапуре. В середине 2017 года маржа нефтепереработки составила $11 за баррель, а сейчас составляет $2 за баррель.

Если прибавить к сокращению маржи нефтепереработки затраты на персонал и налоги, то становится очевидным, что у многих азиатских переработчиков возникли большие трудности с заработком каких бы то ни было денег.

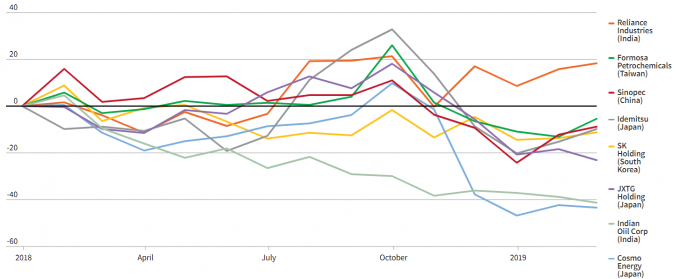

Снижение маржи нанесло удар по акциям крупнейших нефтяных компаний Азии, включая японские JXTG Holdings Inc, Idemitsu Kosan, южнокорейскую SK Innovation, а также ведущего нефтепереработчика Азии China Petroleum & Chemical Corp и индийскую Indian Oil Corp. Акции некоторых компаний подешевели за год на 40 процентов.

По словам Джеффа Брауна, президента энергетического консультационного агентства FGE, рост объемов экспорта и последующее за ним перенасыщение стали “большой проблемой” для нефтеперерабатывающей промышленности.

“Модернизация нефтеперерабатывающих заводов происходит как раз в период сокращения темпов роста спроса”, — указывает эксперт.

Рис. 1 Акции нефтепереработчиков в Азии (изменение в процентном выражении с 2018 года)

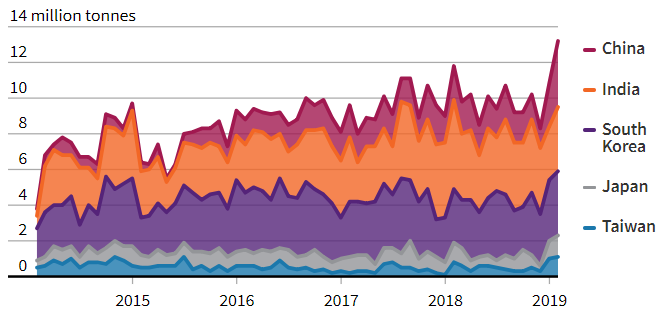

Снижение прибыли произошло одновременно с ростом объемов экспорта топлива в Китае, Индии, Японии, Южной Корее и Тайване. По данным Refinitiv, с 2014 года объемы экспорта топлива в этих странах возросли втрое до рекордных 15 млн. тонн в январе.

Больше всего экспорт увеличился в Китае. Именно там нефтепереработчики продают наибольшие объемы излишков топлива на азиатские рынки.

“Если объемы экспорта топлива в Китае останутся на текущем уровне или возрастут, то имеется риск возникновения кризиса на азиатских рынках”, — говорит Нориаки Сакаи, старший сотрудник в Idemitsu Kosan.

Рис. 2 Маржа нефтепереработки в Азии

Вместе с тем, объемы экспорта в Японии и Южной Корее также увеличились, а темпы роста спроса — сократились. Это обусловлено развитием нефтеперерабатывающей промышленности и сокращением численности населения. В 2019 году спрос на нефть в Японии сократится на 0.1 процента, а в Южной Корее — останется без изменений. Об этом указывают эксперты Energy Aspects.

Рис. 3 Экспорт нефтепродуктов в Азии

В Японии объемы импорта нефти сокращаются уже на протяжении нескольких лет. Вместе с тем, местные нефтепереработчики производят больше топлива, чем может поглотить внутренний рынок.

Аналогичная ситуация наблюдается и в Южной Корее, являющейся пятым крупнейшим нефтепереработчиком в мире (по данным BP Plc).

Представитель Korea Petroleum Association, Чо Санг-Бум, сообщил, что рост экспорта привел к перенасыщению на бензиновом рынке. Из-за этого в январе маржа нефтепереработки существенно снизилась.

Вдобавок к избыточному предложению в Азии, объемы экспорта топлива из стран Ближнего Востока с 2014 года удвоились до 55 млн. тонн. На Ближнем Востоке производственные мощности НПЗ в период с 2013 по 2018 годы возросли более чем на 1 млн. баррелей в день.

При этом, на азиатские рынки в будущем поступит ещё больше топлива. Малазийская государственная компания Petroliam Nasional Bhd запускает свой новый НПЗ RAPID производственной мощностью 300,000 баррелей в день. Вместе с тем, Китай и Индия в текущем и следующем годах также запустят ряд проектов по нефтепереработке.

“В период с 2019 по 2023 годы Азия станет мировым лидером по нефтепереработке”, — указывают аналитики из GlobalData, — “В Азии за данный период времени будут построены и запущены 45 новых нефтеперерабатывающих заводов”, — говорится в отчете компании.

Впрочем, прогноз нельзя назвать однозначно пессимистичным. Так, эксперт из FGE указал, что из-за введения новых требований к составу топлива, используемого морскими судами, в следующем году можно ожидать рост спроса на такие продукты, как дизель и мазут с низким содержанием серы. Это будет способствовать росту маржи нефтепереработки.