|

Обзоры

|

https://www.oilexp.ru/oilstat/review/benzin-tyanet-ceny-na-neft-vniz/163847/

|

Как бы странно это ни звучало, но бензин превратился в отраву для нефтяного рынка. Цена на West Texas Intermediate опустилась до $60 за баррель впервые с апреля. Главная причина этого заключается в том, что санкции США против Ирана оказались в некоторой степени холостыми (по крайней мере, временно).

Но есть и более прозаичная проблема: бензин дешевеет. На NYMEX цена сократилась на четверть по сравнению с августовским уровнем. Это падение оказалось даже хуже, чем осенью 2014 года, в начале нефтяного кризиса.

Ещё более сложная ситуация сложилась с маржой нефтепереработки. Директора компаний PBF Energy Inc., Phillips 66 и Valero Energy Corp. говорят о снижении прибыльности производства бензина.

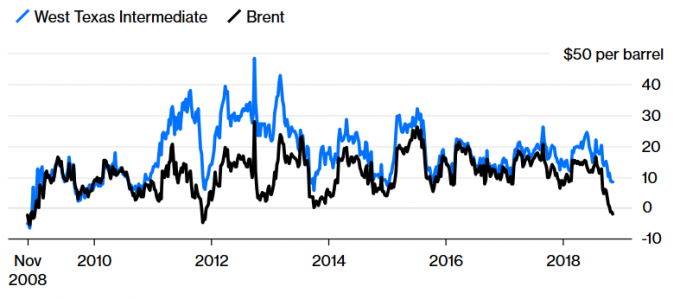

Рис. 1 Маржа нефтепереработки при производстве бензина сокращается. Спред в отношении нефти Brent стал отрицательным впервые с 2011 года

Проблема заключается в том, что спрос ослабевает, в то время как предложение продолжает расти.

Крупнейшим потребителем бензина являются США. Но уровень спроса в Штатах не растет. А если не учитывать штат Техас, то спрос и вовсе сокращается.

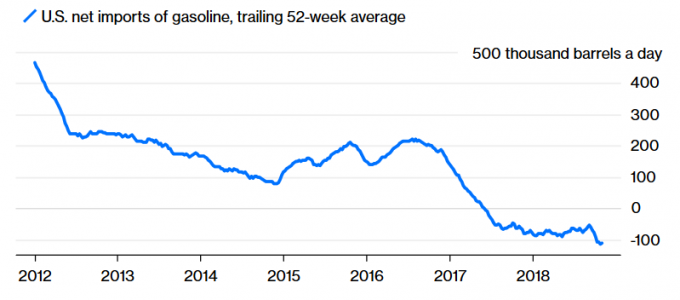

Вместе с тем, объемы производства бензина почти на 2 процента превышают прошлогодний уровень. В результате запасы бензина также растут, а чистый импорт сокращается. Недавно США из чистого импортера бензина превратились в чистого экспортера. При этом, объемы экспорта в 2018 году продолжают стремительно расти.

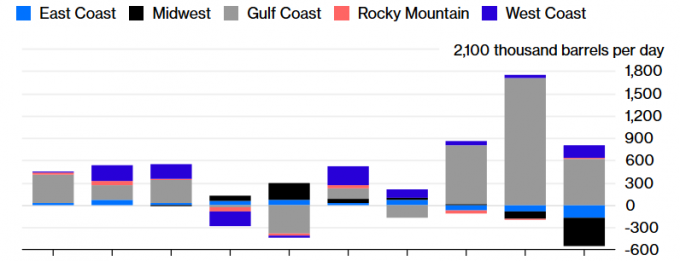

Рис. 2 Уровень чистого импорта бензина в США, среднее значение за 52 недели

Однако бензин — не единственный продукт нефтепереработки. Другим важным товаром являются средние дистилляты. К ним относится, в том числе, дизель.

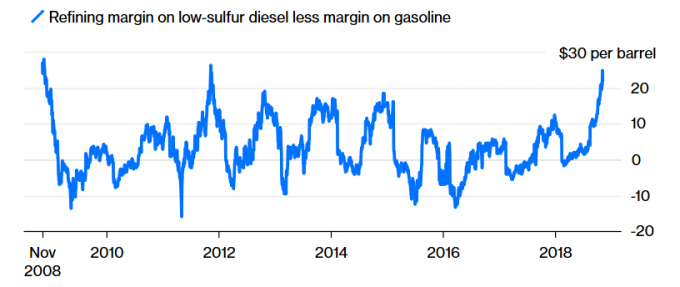

В отличие от бензина, спрос на дистилляты продолжает расти, а уровень запасов невелик. Следовательно, нефтепереработчикам выгодно их производить. И действительно, сейчас маржа при производстве дизеля с низким содержанием серы в отношении West Texas Intermediate составляет более $32 за баррель. Это на $25 больше, чем маржа при производстве бензина.

Рис. 3 Производство дизеля не было столь выгодным на протяжении семи лет

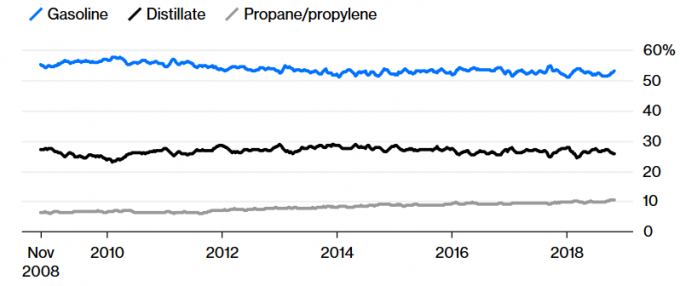

Учитывая высокую маржу при производстве дизеля, американские нефтепереработчики смогут пережить снижение цен на бензин. Но есть проблема. С начала года на каждый баррель дистиллятов, произведенный нефтепереработчиками, приходится два барреля бензина. Миру нужно больше дистиллятов, но их производство сопряжено с добавлением ещё больших объемов бензина на рынок.

Нефтепереработчики могут отрегулировать свои производственные процессы определенным образом, чтобы максимизировать маржу, и американские заводы должным образом оборудованы. Но этого всё равно не происходит.

Рис. 4 Несмотря на ценовые сигналы, соотношение производства бензина и дистиллятов в США не изменилось. Вместе с тем, производство более легких продуктов растет

Неизменность объемов производства бензина и рост объемов производства более легкой продукции объясняется воздействием сланцевого бума.

Нефть, добываемая в таких формациях как Permian Basin, классифицируется в качестве легкой. Традиционно такие сорта нефти считают премиальными, поскольку из них можно производить более дорогие нефтепродукты, например, бензин. Однако сейчас бензин больше походит на побочный продукт производства дизеля.

В течение ближайших пяти лет американская легкая нефть будет главным драйвером роста показателей предложения в странах, не являющихся членами ОПЕК. Однако, непонятно каким образом мировая система нефтепереработки сможет эту нефть поглотить. Из-за того, что дизель составляет лишь пятую часть от спроса на нефть в США и 30 процентов в других странах мира, переработчикам выгоднее использовать средние и тяжелые сорта нефти.

Рис. 5 Некоторые НПЗ на East Coast и Midwest снизили темпы производства по сравнению с прошлым годом, но в главном нефтеперерабатывающем регионе страны, Gulf Coast, производство идет полным ходом

Гибкость нефтепереработчиков из Gulf Coast сказывается на всем мировом нефтяном рынке. По мере роста экспорта бензина в США, местные НПЗ начинают соперничать с другими переработчиками, особенно с европейскими, которые традиционно экспортируют излишнюю продукцию за рубеж.

Как указывает Управление энергетической информации (EIA) в своем последнем отчете, маржа переработки при производстве бензина в северо-западной Европе уже приобрела отрицательное значение. Маржа в Сингапуре также упала до минимальных значений за несколько лет.

Всё больше переработчиков, в частности, в Европе и на Восточном побережье Северной Америки, учитывают данные сигналы и сокращают производственную активность. Поскольку нефтепереработчики — это основные потребители нефти, то спрос, равно как и цена, будут сокращаться.

Согласно известному высказыванию энергетического экономиста Фила Верлегера, когда речь идет о ценах, нефть следует за нефтепродуктами.

Вывод заключается в том, что помимо таких явных обстоятельств, как санкции против Ирана, кризис в Венесуэле и политика ОПЕК, на цены влияют и менее очевидные явления. Переизбыток бензина окажет отрицательное воздействие на цены. Вместе с тем, сокращение производительности со стороны нефтепереработчиков повлечет сокращение объемов производства дизеля, что поддержит маржу. Это потянет цены на средние сорта нефти в противоположном направлении.

Высокие цены на дизель уже стали проблемой в ключевых отраслях мировой экономики, например, в грузоперевозках. Кроме того, новые правила, ограничивающие выбросы вредных веществ в атмосферу морскими судами, которые вступают в силу в 2020 году, также могут повлечь скачок цен.