|

Экономика

|

https://www.oilexp.ru/news/economy/vneshnij-dolg-sel-vse-neftyanye-dokhody-rossii/163071/

|

Санкции и новое обострение отношений с Западом существенно осложнили рефинансирование долга российским компаниям и банкам.

За третий квартал выплаты по займам зарубежным кредиторам оказались почти вдвое выше изначальных оценок, следует из обновленного графика платежей, опубликованного ЦБ.

По расчетам регулятора, в июле-сентябре корпорации должны были выплатить 27 млрд долларов, а банки — 8 млрд, хотя всего квартал назад ЦБ прогнозировал 14 и 5 млрд долларов соответственно.

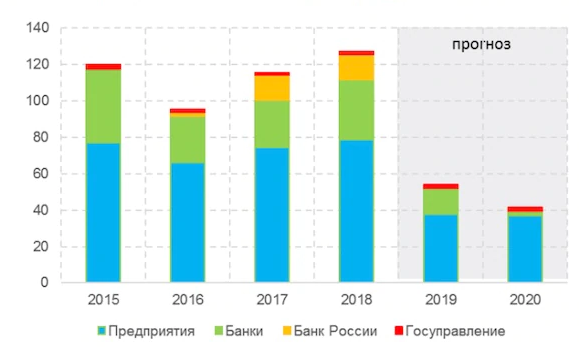

По итогам года погашение и обслуживание внешних кредитов будут стоить российской экономике 128 млрд долларов, или рекордную с 2014 года сумму, подсчитали эксперты Центра развития ВШЭ на основе данных центробанка.

Согласно графику, придется выплатить 112 млрд долларов по основной задолженности и 16 млрд долларов в виде процентов.

Внешний долг заберет каждый четвертый доллар, поступающий в Россию от экспорта, объем которого на текущий год ЦБ оценивает в 435-440 млрд долларов.

На погашения уйдет сумма, эквивалентная годовым доходам РФ от экспорта нефти: они, согласно данным ЦБ, составляют в среднем около 30 млрд долларов за квартал.

График погашения

Судя по всему, резкий рост выплат связан с долгом, который в статистике ЦБ фигурирует как имеющий неопределенный или неизвестный график погашения, рассуждает ведущий эксперт ЦР ВШЭ Сергей Пухов.

«Пересмотр графика платежей также мог быть связан с новыми краткосрочными займами, поскольку в условиях санкций доступ к длинным кредитам затруднён, — говорит он. — Нельзя исключать, что и в четвертом квартале объем выплат по внешнему долгу может оказаться выше».

В статистику по долгу попадает также отток прямых инвестиций, напоминает Пухов: в третьем квартале в платёжном балансе образовалась «дыра» в размере 6 млрд долларов — такую сумму вывел зарубежный бизнес.

С учетом «высоких санкционных рисков» жать возвращения капитала, добавляет эксперт.

В ближайшие два года объемы выплат по долгу, согласно оценкам ЦБ, резко сократятся: график предполагает их падение почти вдвое, до 65 млрд долларов в следующем году, и еще на 20% в 2020-м.

«Столь резкое сокращение платежей по внешнему долгу повышает запас прочности платежного баланса. Снижение спроса на валюту в этом случае по своим масштабам может компенсировать, например, падение предложения валюты от экспорта товаров при снижении среднегодовых цен на нефть примерно на 20 долларов за баррель», — говорит Пухов.