|

Обзоры

|

https://www.oilexp.ru/oilstat/review/eia-import-kanadskoj-nefti-v-ssha-po-zheleznym-dorogam-uvelichivaetsya/147879/

|

Объемы нефтедобычи в Канаде растут быстрее, чем пропускная способность нефтепроводов.

В результате, цены на канадскую нефть сокращаются, а объемы поставок канадской нефти в США железнодорожным транспортом увеличиваются.

Однако, прогноз роста объемов поставок нефти из Канады в США по железным дорогам является весьма неопределенным, несмотря на высокий спрос на канадскую нефть в Штатах, особенно, на U.S. Gulf Coast.

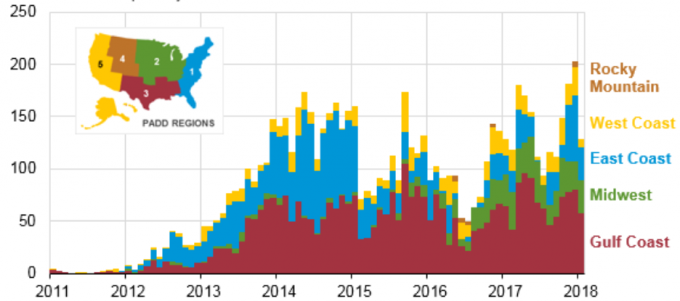

Рис. 1 Месячный объем поставок нефти железнодорожным транспортом с января 2011 по январь 2018

Объемы добычи сырой нефти в Канаде в 2017 году возросли до 3.9 млн. баррелей в день. Это примерно на 300,000 баррелей в день больше, чем в 2016 году.

Однако, пропускная способность нефтепроводов в Канаде не поспевает за растущими показателями нефтедобычи. Соответственно объемы поставок нефти в США по железным дорогам в 2017 году возросли. В декабре 2017 был побит рекорд по объемам поставок канадской нефти в США железнодорожным транспортом – 205,000 баррелей в день. Это сопоставимо с общими объемами транспортировки нефти по железным дорогам в пределах США – 246,000 баррелей в день.

Соотношение стоимости двух сортов нефти – Western Canada Select (WCS) в Хардисти, Альберта и West Texas Intermediate (WTI) в Кушинг, Оклахома – наглядно демонстрирует последствия недостаточной пропускной способности трубопроводов.

До конца 2017 года цена на WCS была, в среднем, на $10-$15 меньше, чем цена на WTI. В основном, это обусловлено разницей в качестве двух сортов. В конце 2017 года и начале 2018 года объемы нефтедобычи стали превышать пропускную способность трубопроводов. Спрос на поставки нефти железнодорожным транспортом возрос, а WCS стала торговаться с дисконтом $25 по отношению к WTI.

К настоящему моменту ценовой спред между WCS и WTI сократился до $16 за баррель. Это позволяет предположить, что спрос на поставки канадской нефти железнодорожным транспортом снизился.

Низкие цены на WCS сподвигли некоторых канадских производителей сократить объемы нефтедобычи и увеличить длительность периода технических работ на производстве. Соответственно, необходимость перевозить нефть по железным дорогам ослабла.

Рис. 2 Разница в ценах на WCS и WTI (2 января 2015 – 9 апреля 2018)

Из 144,000 баррелей канадской нефти в день, перевозимой в 2017 году железнодорожным транспортом, около половины (70,000 баррелей в день) отправлялась на U.S. Gulf Coast. Из всей канадской нефти, поставляемой на Gulf Coast, 18% было отправлено по железным дорогам. Из общего объема нефти, импортированной на Gulf Coast в 2017 году (3.1 млн. баррелей в день), 2% приходится на канадскую нефть, перевозимую по железным дорогам.

Рис. 3 Получатели поставок канадской нефти по железным дорогам (январь 2011 – январь 2018)

Нефть марки WCS можно отнести к тяжелым сортам, которые привлекательны для нефтепереработчиков из Gulf Coast.

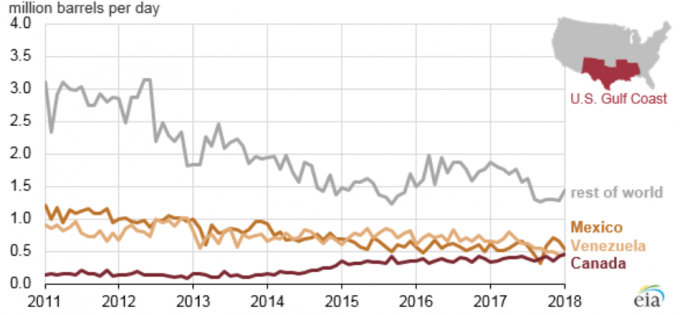

Традиционные поставщики тяжелых сортов нефти на Gulf Coast, такие как Венесуэла и Мексика, испытывают производственные трудности, что негативно сказывается на объемах экспорта. Следовательно, Канада становится всё более важным источником тяжелой нефти для американских нефтепереработчиков.

В январе 2018 года на Gulf Coast поставлялось больше канадской нефти (448,000 баррелей в день), чем венесуэльской (438,000 баррелей в день). Такое произошло впервые в истории. Кроме того, в сентябре 2017 года на Gulf Coast поставлялось больше нефти из Канады (379,000 баррелей в день), чем из Мексики (309,000 баррелей в день).

Рис. 4 Импорт нефти в U.S. Gulf Coast по странам (январь 2011 — январь 2018)

Впрочем, рост объемов поставок канадской нефти по железным дорогам ограничен конкуренцией со стороны нефтепроводных проектов проблемами в канадской железнодорожной промышленности.

Следует также отметить, что железнодорожные компании Канады всегда требуют от поставщиков нефти заключать долгосрочные контракты. Но нефтедобытчики стремятся избегать такого рода контрактов, поскольку пропускная способность нефтепроводов может резко увеличиться в краткосрочной или среднесрочной перспективе.

Добыча, импорт, экспорт нефти. США. EIA. Данные на 02.05.2018