|

Отчеты

|

https://www.oilexp.ru/oilstat/report/otchet-po-otkrytomu-interesu-wti-birzha-cme-group-na-16-03-2018/143778/

|

Международное энергетическое агентство (МЭА) в четверг, 15 марта, улучшило прогноз по росту мирового спроса на нефть. Так, в 2018 году этот показатель вырастет на 100 тыс. баррелей и достигнет 99,3 млн баррелей в сутки. Рост спроса относительно прошлого года составит 1,5 млн баррелей в сутки. МЭА ожидает, что активнее всего спрос на жидкие углеводороды будет расти в Польше, Турции и США.

По версии агентства, такая ситуация сформируется на рынке благодаря усилиям стран ОПЕК и государств, которые не входят в организацию экспортёров нефти, но поддерживают соглашение по заморозке добычи сырья. В феврале страны ОПЕК усилили сокращение производства на 9% — до 32,1 млн баррелей в сутки. Аналогичный показатель для стран — нерезидентов картеля за месяц сократился на 5%, до 18,4 млн баррелей в сутки.

МЭА предполагает, что динамика добычи нефти в рамках соглашения ОПЕК+ останется на текущем уровне до конца 2018 года. В результате уже во втором квартале на мировых рынках может быть зафиксирован дефицит энергоресурса. При этом в агентстве уточняют, что США продолжает наращивать добычу сланцевой нефти, что приведёт к увеличению мировых запасов в первом квартале этого года. В своём последнем прогнозе Минэнерго США ожидает увеличения добычи сланцевой нефти до 6,95 млн баррелей в сутки.

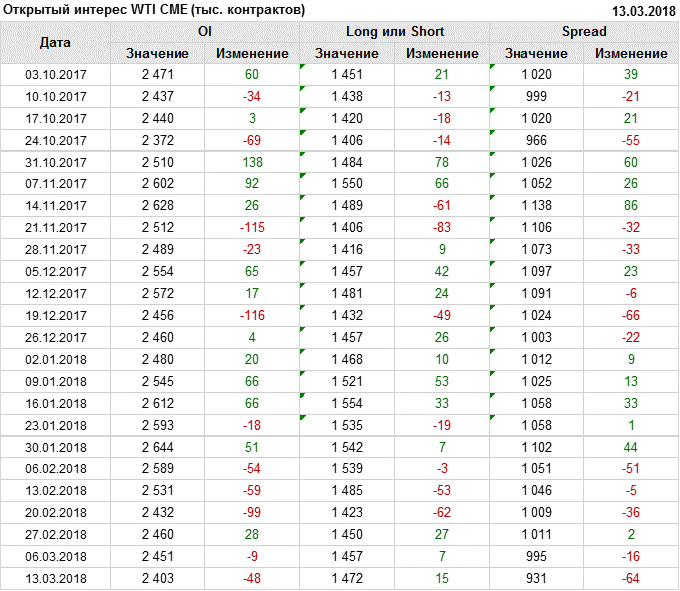

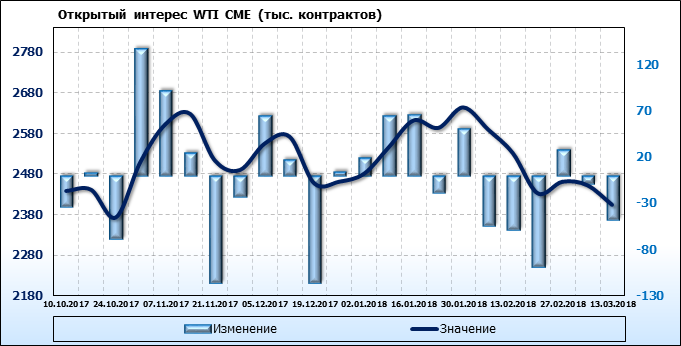

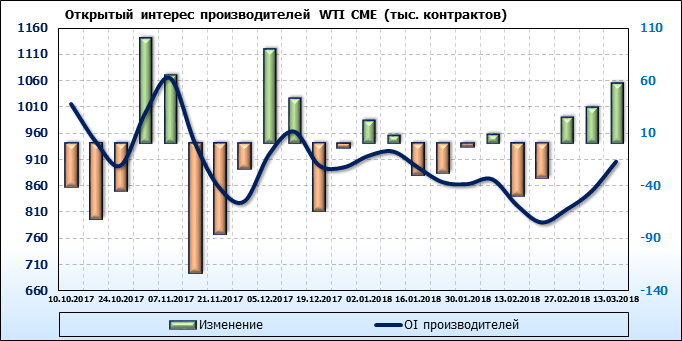

За прошедшую неделю открытый интерес упал на 48 тысяч контрактов. Объем вовлеченных в торговлю контрактов составляет 2403162 штук. Текущее положение дел на рынке таково, что деньги в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

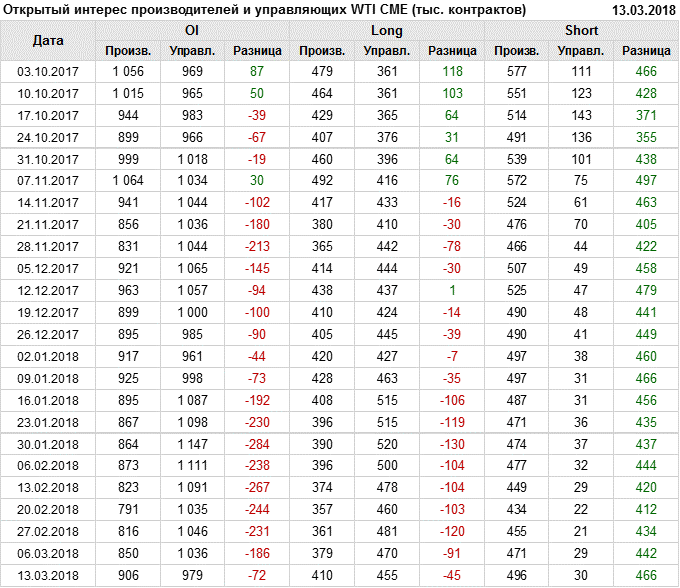

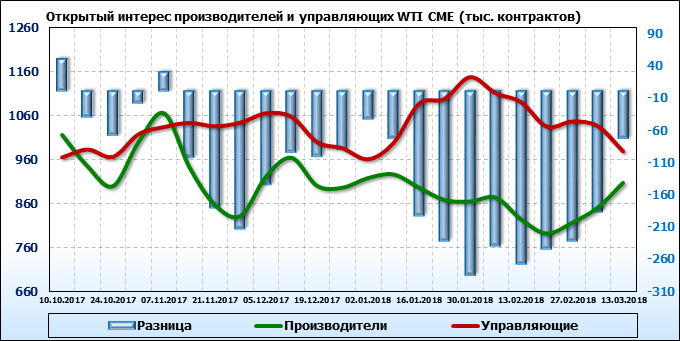

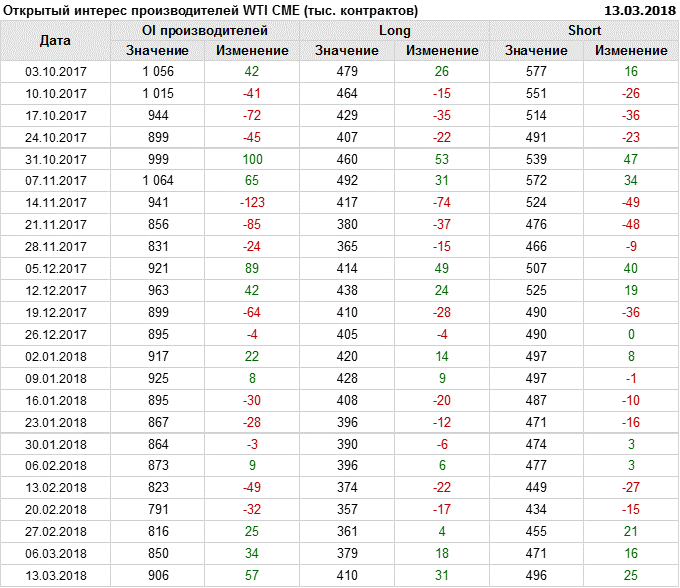

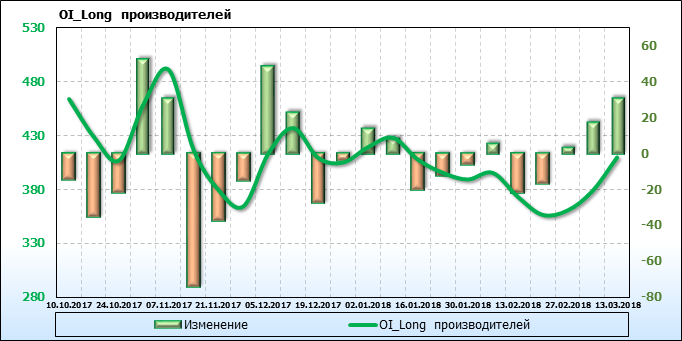

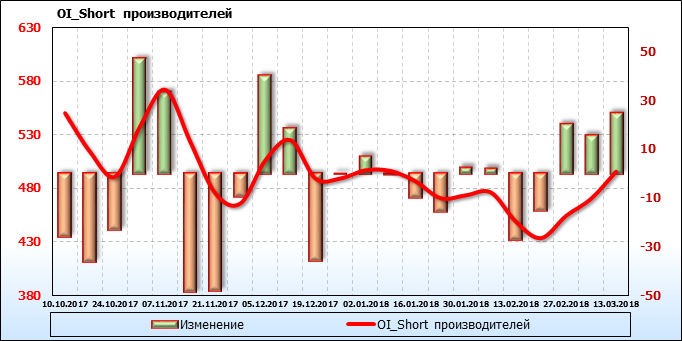

Открытый интерес производителей вырос на 57 тысяч контрактов. Объем контрактов, направленных как правило на хеджирование, составляет 906193 штук. Деньги производителей в течение прошлой недели приходили на рынок поддерживая тенденцию.

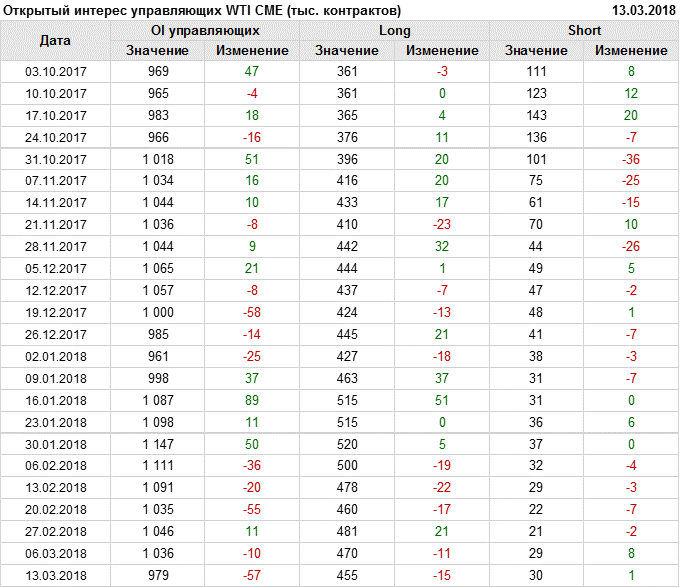

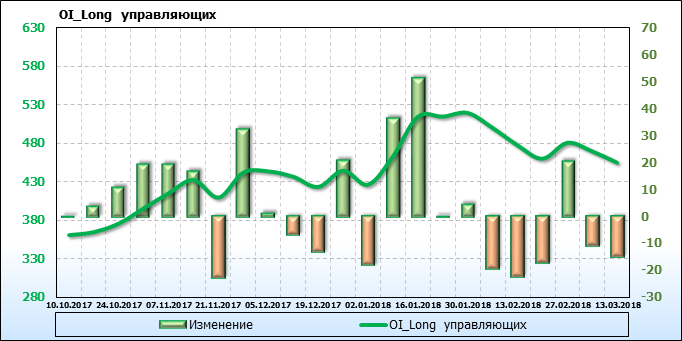

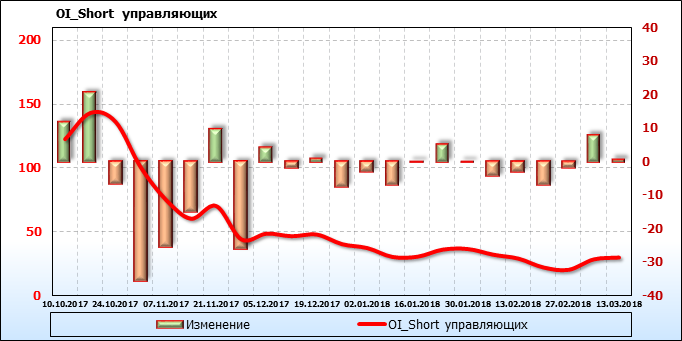

Открытый интерес управляющих активами без учета объема торговцев занимающих противоположные позиции по фьючерсным контрактам с разной датой экспирации упал на 57 тысяч контрактов. Объем контрактов, направленных как правило на спекуляции, составляет 978573 штук. Деньги управляющих в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

За прошедшую неделю разница между OI производителей и OI управляющих выросла на 114494 контрактов. Разница между длинными позициями производителей и управляющих выросла на 46020 контрактов. Разница между короткими позициями производителей и управляющих выросла на 23957 контрактов.

Очередные попытки быков по Brent перехватить инициативу на сей раз принесли плоды, правда, очень скромные. Котировки завершили торги с небольшим повышением и чуть выше пресловутого уровня 65, вокруг которого баррель ходит вот уже несколько дней. В ходе утренних торгов котировки консолидируются во флэте.

На рынке по-прежнему нет значимых драйверов, способных вытолкнуть актив из текущего диапазона, а влияния локальных факторов для этого недостаточно. В случае со свежей статистикой из Шатов это еще и противоречивые сигналы, которые только мешают ценам определиться с краткосрочным вектором движения.

Тем не менее, участники рынка попытались ухватиться за мартовский доклад МЭА, впечатление о котором в целом сложилось неплохое. Агентство повысило свой прогноз роста мирового спроса в 2018 году на 0,1 млн баррелей в сутки до 1,5 млн баррелей в сутки, сославшись на позитивные ожидания относительно спроса со стороны стран ОЭСР, в том числе из США. При этом организация признала, что Америка будет оставаться основным фактором роста предложения, хотя для рынка это давно не новость.

Тем временем между Ираном и Саудовской Аравией назревает обострение конфликта. После недавних разногласий в вопросе оптимальной цены на нефть, страны начали обмениваться «ядерными угрозами» — саудиты пообещали создать собственное ядерное оружие, если таковое появится у Ирана. Пойдет ли все дальше слов, пока неясно, но эскалация разногласий на определенном этапе может поставить под угрозу соглашение ОПЕК. Но рынок пока не зацикливается на этой угрозе и ищет любые предлоги для покупки нефти, хотя без видимого успеха.

Нидерландский сырьевой трейдер Trafigura намерен с апреля вернуть себе статус основного покупателя нефти марки Urals у российской «Роснефти» ROSN, передает агентство Рейтер со ссылкой на знакомые с ситуацией источники.

Trafigura укрепит свое доминирующее положение при покупке у «Роснефти» нефти Urals с апреля, когда истечет срок пятилетнего контракта «Роснефти» с Vitol и Glencore, сообщили три источника.

«Роснефть», Trafigura, Glencore и Vitol отказались от комментариев, отмечает агентство.

«Роснефть» в марте 2013 года подписала долгосрочные контракты со швейцарским сырьевым трейдером Glencore и одним из крупнейших мировых независимых нефтетрейдеров Vitol, предусматривающие поставки Glencore до 46,9 миллиона тонн нефти, Vitol — до 20,1 миллиона тонн.

Trafigura — нидерландская компания, специализирующаяся на торговле металлами и углеводородным сырьем. Компания основана в 1993 году. Штаб-квартиры располагаются в швейцарском Люцерне и в Амстердаме. Чистая прибыль Trafigura за 2016-2017 финансовый год снизилась на 9%, до 887 миллионов долларов.

В настоящее время на российском рынке транспортировки нефти и нефтепродуктов наблюдаются два основных тренда – уменьшение грузовой базы и сокращение парка цистерн для ее перевозки.

Как рассказал в ходе XI Международной конференции «Рынок перевозок нефти и нефтепродуктов», организованной компанией MАХconference, исполнительный директор ПГК Александр Сапронов, оба эти процесса уравновешивают рынок и какого-либо нарушения баланса не стоит ожидать ранее конца 2021 – начала 2022 года. При этом рынок стремится к уровню, характерному для развитых стран. Например, в США доля железнодорожных перевозок в этом сегменте составляет около 2%, а в РФ доходит до 20%.