|

Отчеты

|

https://www.oilexp.ru/oilstat/report/otchet-po-otkrytomu-interesu-wtibrent-cme-group-i-ice-na-10-02-2018/140897/

|

США изучают возможные риски в случае введения эмбарго на закупки нефти из Венесуэлы и обещают смягчить последствия такого шага для стран региона, заявил госсекретарь Рекс Тиллерсон.

«Что касается любых будущих шагов, которые Соединенные Штаты могут предпринять в отношении введения санкций на нефть или нефтепродукты для оказания большего давления на режим (президента Венесуэлы Николаса) Мадуро, мы будем в полной мере учитывать последствия для стран региона… Мы будем смотреть, какие действия США могут предпринять, чтобы смягчить негативные последствия этого (шага)», — сказал Тиллерсон, выступая на пресс-конференции в столице Ямайки, где он провел переговоры с руководством страны.

Госсекретарь добавил, что США намерены провести «быстрое исследование» по данному вопросу.

Нефтяной аналитик и глава энергетического агентства Petroleum World Элио Оэп ранее высказал мнение РИА Новости, что Венесуэла легко найдет новые рынки для поставок своей нефти в случае введения эмбарго со стороны США, но может потерять в будущем клиентов и лишиться бензина. По его словам, страна сможет экспортировать 450-500 тысяч баррелей в сутки, которые сейчас идут в США, другим клиентам, в частности китайским или российским.

В то же время эксперт отметил, что возможные санкции будут означать в будущем потерю других клиентов, которые будут вынуждены искать иные источники поставок. Особенно это касается НПЗ Valero (Луизиана, США), который потребляет 200 тысяч баррелей венесуэльской нефти в сутки, и компании Chevron со 100 тысячами баррелей. Опасность представляет ситуация, при которой эмбарго коснется не только закупок нефти, но и поставок в саму Венесуэлу, что может повлиять на дефицит бензина в этой стране.

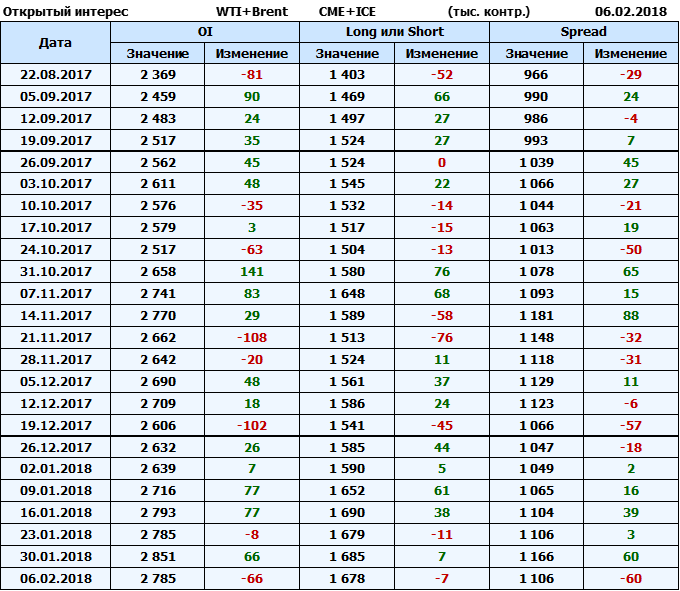

За прошедшую неделю открытый интерес упал на 66 тысяч контрактов. Объем вовлеченных в торговлю контрактов составляет 2 784 582 штуки. Текущее положение дел на рынке таково, что деньги в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

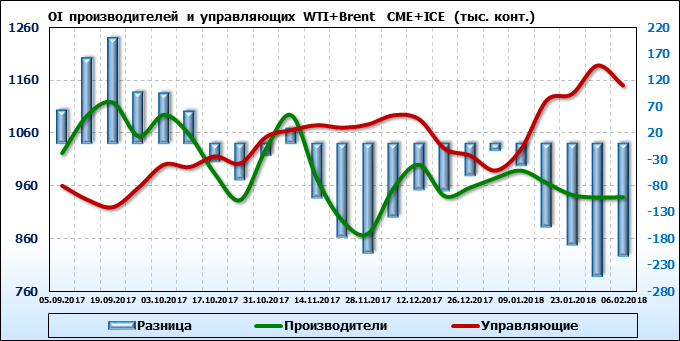

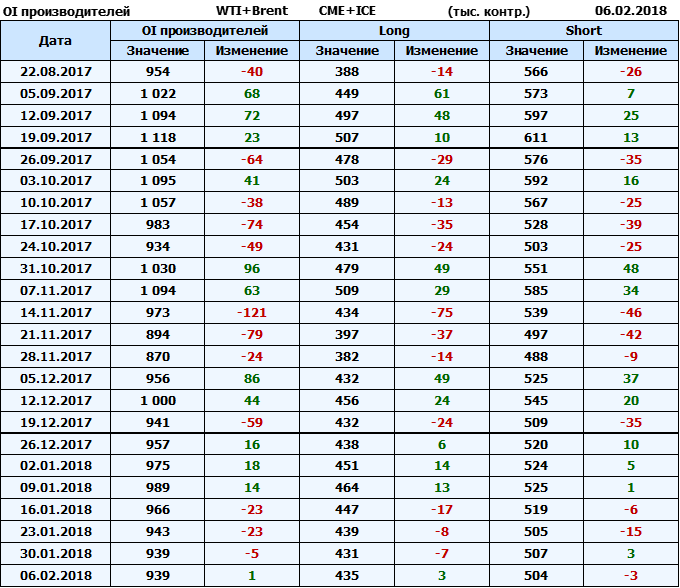

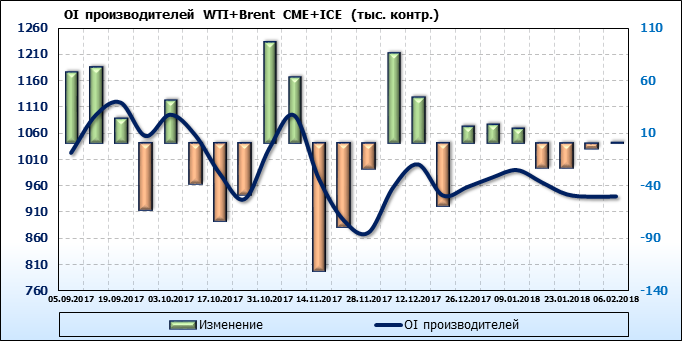

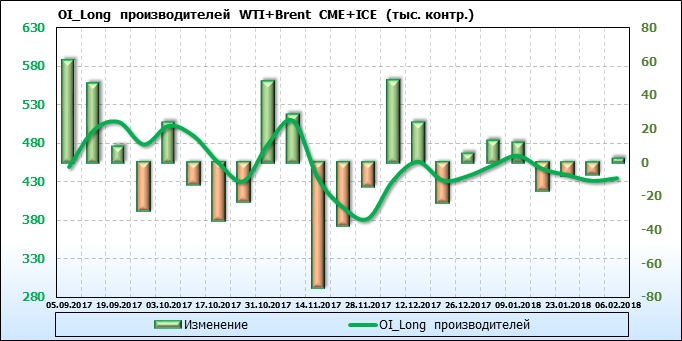

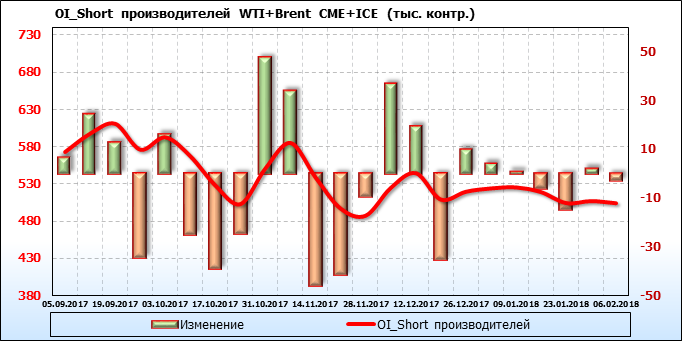

Открытый интерес производителей вырос на 1 тысячу контрактов. Объем контрактов, направленных как правило на хеджирование, составляет 939 160 штук. Деньги производителей в течение прошлой недели приходили на рынок поддерживая тенденцию.

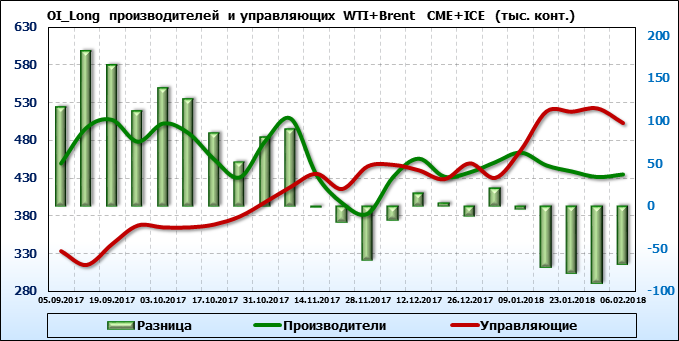

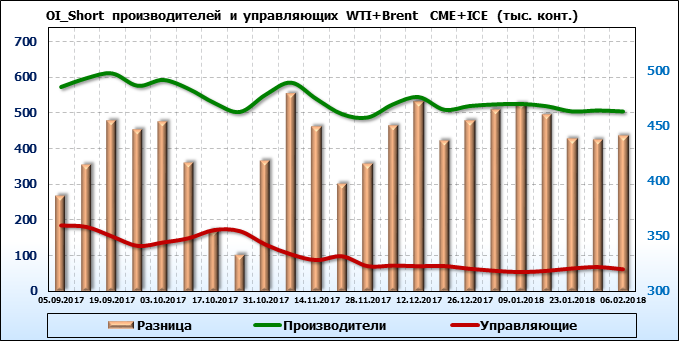

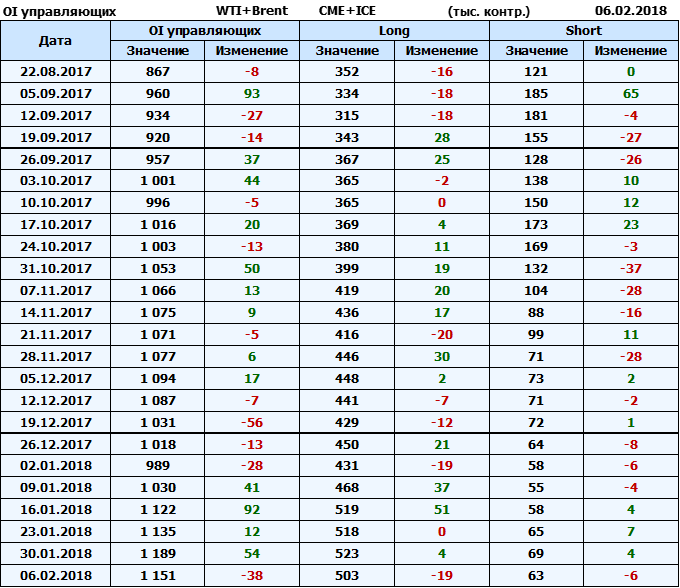

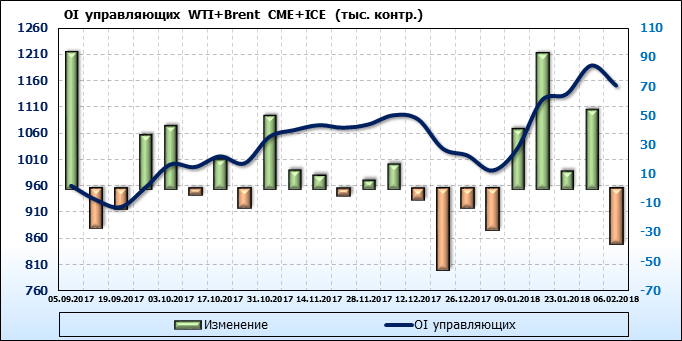

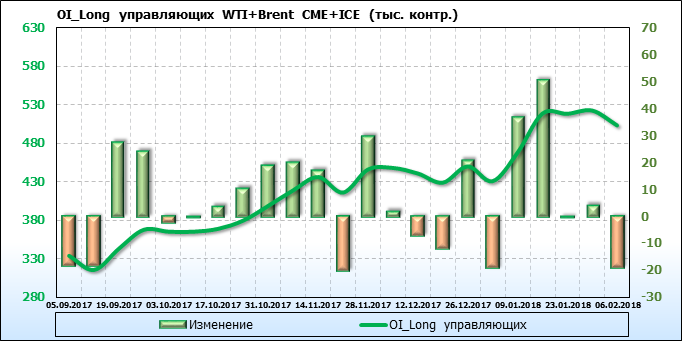

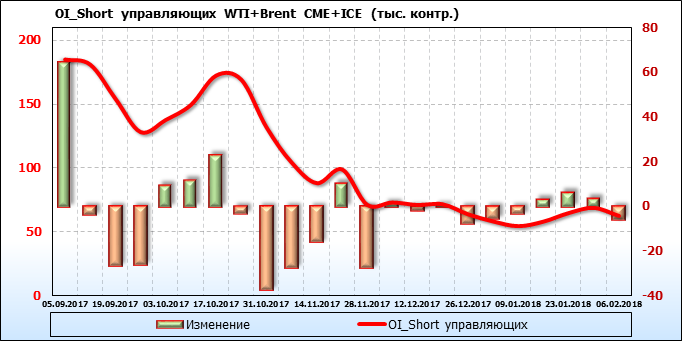

Открытый интерес управляющих активами без учета объема торговцев занимающих противоположные позиции по фьючерсным контрактам с разной датой экспирации упал на 38 тысяч контрактов. Объем контрактов, направленных как правило на спекуляции, составляет 1 150 710 штук. Деньги управляющих в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

За прошедшую неделю разница между OI производителей и OI управляющих выросла на 38 213 контрактов. Разница между длинными позициями производителей и управляющих выросла на 22 329 контрактов. Разница между короткими позициями производителей и управляющих выросла на 3 795 контрактов.

Китайская нефтяная компания подобралась вплотную к Соединенным Штатам. Следующим шагом, по идее, должна стать добыча «черного» золота на территории самой Америки.

Первую нефть из дна Мексиканского залива извлекли в первых числах февраля. Следует, правда, сразу подчеркнуть, что речь, хотя и идет о китайских нефтяниках, но в месторождении Стэмпид нефтяной компании Nexen Petroleum Offshore U.S.A., американской дочке китайского гиганта China National Offshore Oil Corp. (CNOOC), принадлежит лишь четверть. Стэмпид разрабатывают четыре нефтяные компании, каждой из которых принадлежит 25% проекта. Кроме Nexen, это американская фирма компания Hess Corp., считающаяся главным оператором Стэмпида; а также «дочка» Chevron Corporation — калифорнийская фирма Union Oil Company и норвежская компания Statoil.

Месторождение Стэмпид должно давать до 80 тыс. бар./сутки нефти и порядка 1,14 млн кубометров газа. Запасы нефти в Стэмпиде оцениваются в общей сложности в 300 млн баррелей или 6 млрд долларов. Кстати, по данным консалтинговой компании Wood Mackenzie, себестоимость нефти в Мексиканском заливе немногим менее 50 долларов за «бочку».

«Сейчас работают три скважины,- говорится в пресс-релизе CNOOC.- Мы ожидаем постоянного роста уровня добычи в течение 2018 года».

На полной мощности будут работать 6 скважин. Имеются также 4 скважины для закачки примерно 100 тыс. баррелей в сутки.

Месторождение находится примерно в 350 км к юго-востоку от Нового Орлеана. Средняя глубина в этом районе составляет 1066 метров, а глубина залегания резервуара с нефтью достигает 9100.

Hess планирует выделить в этом году на разведку и разработку новых месторождений 2,1 млрд долларов. Из них 240 млн долларов достанутся Стэмпиду.

Американский рынок акций вступил в период повышенной волатильности. Основные фондовые индексы США демонстрируют наиболее резкие колебания за многие последние годы.

В четверг, 8 февраля, рынок акций США поставил новый антирекорд: индекс Dow Jones обвалился на 1 032 пункта, показав 2-е по величине падение за всю историю американского рынка акций.

Несколькими днями ранее, в понедельник, 5 февраля, когда Dow Jones рухнул на рекордные 1179 пунктов, в своем докладе перед Комитетом по финансовым услугам нижней палаты Конгресса США (House Financial Services Committee) глава Минфина США Стивен Мнучин, поглядывая на свой смартфон, заявил об «уверенности в долгосрочных перспективах» американской экономики.

Тем не менее происходящее падение рынка акций объективно говорит о растущей неуверенности среди его участников.

Индекс волатильности VIX, также известный как «индекс страха», 5 февраля 2018 г. показал наиболее резкий однодневный рост за всю историю (+115% за день) и по-прежнему остается вблизи своих наиболее высоких значений с 2012 г. – с момента долгового финансового кризиса в Европе.

Среди номинальных причин роста волатильности уже неоднократно отмечались опасения по поводу более быстрого, чем ожидалось, роста темпов инфляции в американской экономике и, как следствие, более быстрого цикла ужесточения монетарной политики со стороны ФРС.

Государственная нефтяная компания Венесуэлы PDVSA возобновила импорт нефти для своего нефтеперерабатывающего завода Isla пропускной способностью 335,000 баррелей в день. Поставки из-за рубежа в Венесуэле не осуществлялись на протяжении 7 месяцев.

PDVSA, которая обеспечивает большую часть экспортной прибыли Венесуэлы, остро нуждается в зарубежной нефти, так как постоянное недофинансирование не позволяет стране самой производить достаточное для переработки количество нефти.

Возобновление импорта стало возможным благодаря тому, что всё больше поставщиков начали соглашаться на заключение своп-контрактов.

PDVSA, испытывающей недостаток средств, приходится обменивать свою нефть и нефтепродукты на зарубежное сырье для нужд нефтепереработки.

Экспорт нефти в стране в полном упадке. Это влечет не только невозможность покупать импортную нефть за деньги, но и невозможность покупать необходимые продукты, лекарства и сырье.

За последние недели PDVSA приобрела 1.73 млн. баррелей американской нефти West Texas Intermediate и DSW, а также 1.44 млн. баррелей российской нефти Urals.

Читайте также отчет по открытому интересу WTI и отчет по открытому интересу Brent.