|

Обзоры

|

https://www.oilexp.ru/oilstat/review/spirit-river-kraeugolnyj-kamen-kanadskogo-gazosnabzheniya/135888/

|

Spirit River Formation в глубоком бассейне Альберты обеспечило стабильный рост производства с 2010 года и в настоящее время составляет чуть менее 15% от общего объема поставок природного газа в Канаде, а именно, 2,1 миллиарда кубических футов добытого газа в день. Несмотря на то, что сланцевое месторождение Montney продолжает привлекать широкое внимание среди нетрадиционных канадских газовых комплексов, Spirit River, которое состоит из нескольких нижнемеловых песчаных субъединиц, демонстрирует конкурентоспособные темпы восстановления экономики.

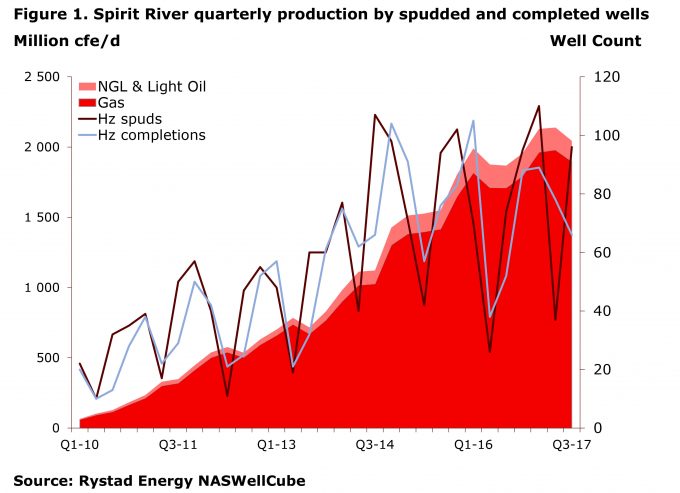

На рисунке 1 показаны квартальные тенденции производства, бурения и заканчивания скважин (D & C) для Spirit River Formation. Несмотря на стабильно низкие цены на газ AECO, активность бурения и освоения скважин поднималась на месторождении в течение 2017 года. За первые девять месяцев 2017 года количество пробуренных и законченных горизонтальных скважин увеличилось примерно на 40% и 20% соответственно, по сравнению с тем же периодом в 2016 году, тогда как среднее производство за первые три квартала этого года увеличилось на 10%.

Рисунок 1. Квартальное производство Spirit River

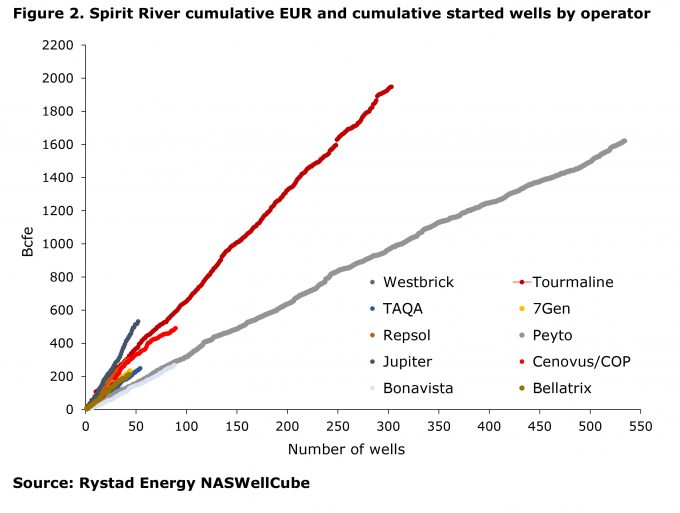

В основном лишь два оператора вели деятельность на месторождении Spirit River. Peyto Exploration & Development почти исключительно ориентирована на это месторождение с обширной прилегающей площадью в районах Greater Sundance и реки Brazeau. В период с 2010 по 2017 год Peyto пробурил и завершил более 500 горизонтальных скважин с соответствующей расчетной максимальной нефтеотдачей (EUR) ~ 1,6 триллиона кубических футов (см. Рисунок 2).

Помимо своих площадок в Montney и Peace River High Complex, Tourmaline Oil обладает значительным воздействием на многоуровневые образования Spirit River, простирающиеся от реки Brazeau в южной части глубокого бассейна до Kakwa на севере. Компания также экспериментировала с более интенсивными технологиями завершения скважин и демонстрировала более выгодное общее соотношение освоения скважин к EUR.

Рисунок 2. Cуммарная EUR и общее число скважин оператора на Spirit river

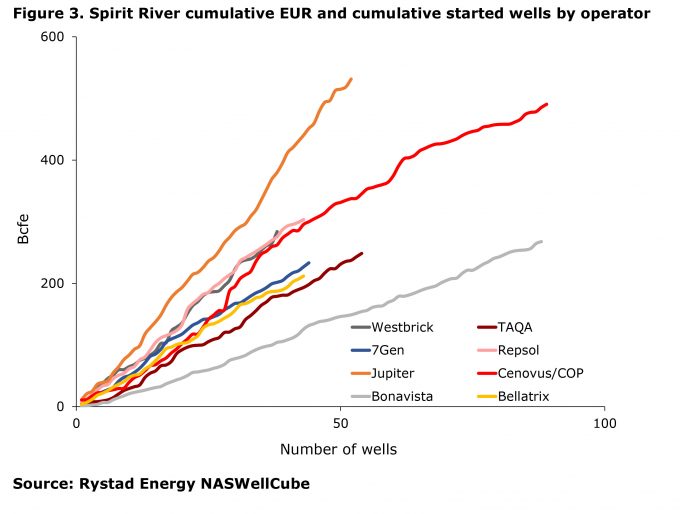

Cреди новых операторов месторождения, Jupiter Resources показывает самые впечатляющие результаты работы скважин (см. Рисунок 3), в то время как скважины Cenovus Energy (бывший ConocoPhillips), Westbrick Energy и Repsol (бывший Talisman Energy) демонстрируют такое же соотношение освоения скважин к EUR, как и у Tourmaline Oil.

Рисунок 3. Cуммарная EUR и общее число скважин оператора на Spirit river

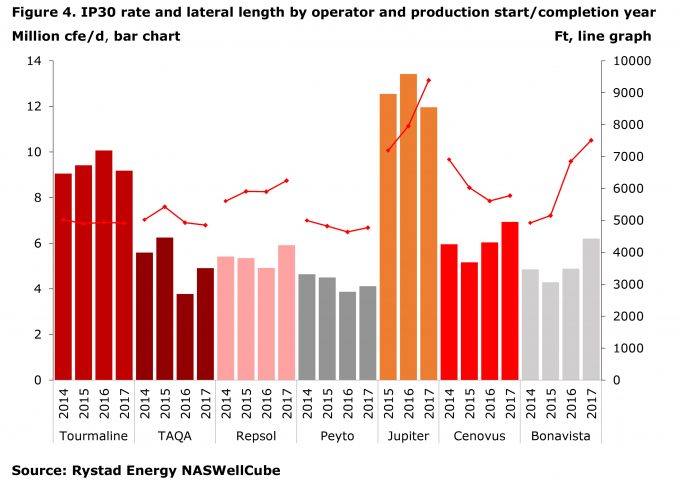

Производительность скважины, измеренная по 30-дневной начальной скорости добычи (IP) и средней боковой протяженности, была разной среди наиболее активных бурильщиков. Показатели IP существенно отслеживали тенденции боковой протяженности для таких операторов, как Repsol, Peyto, Bonavista и, в определенной степени, для Jupiter Resources (см. Рисунок 4). Напротив, Tourmaline Oil и Cenovus / ConocoPhillips снизили средние протяженности по латерали Spirit River с 2014 года, одновременно увеличивая и / или стабилизируя показатели IP.

Рисунок 4. 30-дневная IP и протяженность по латерали оператора, год начала/окончания

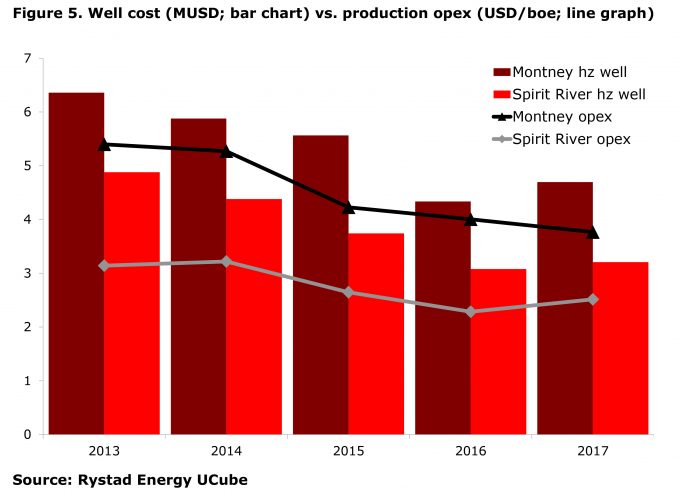

Хотя совокупные IP и латеральные протяженности не сильно увеличились в целом, Spirit River продемонстрировала около 2% среднегодового темпа роста для обоих показателей с 2014-2017 гг. — экономика Spirit River по-прежнему конкурентоспособна. На рисунке 5 сравниваются экономики Spirit River и Montney как с точки зрения динамики, так и с точки зрения операционных издержек. Несмотря на то, что с 2013 года цены на скважину (MUSD) снизились в обоих комплексах, Rystad Energy прогнозирует средние затраты на эксплуатацию DC & T Spirit River в 2017 году примерно на 30% ниже, чем средние затраты на горизонтальные скважины Montney.

Рисунок 5. Расходы на скважину (млн. долл. США; гистограмма) vs. производственные расходы (долл. США/б.н.э.; линейная диаграмма)

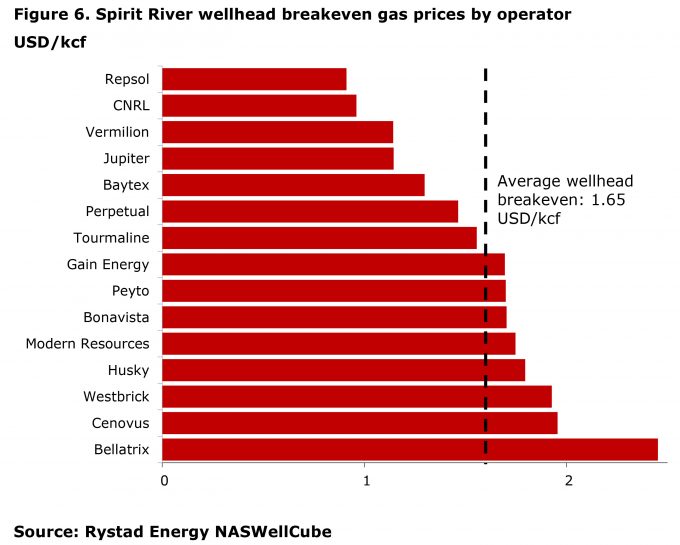

Производственные операционные расходы обоих месторождений cледуют одинаковой тенденции с момента обвала цен на нефть в 2014 году. Однако, как и в случае капиталовложений в скважину, операционные расходы Spirit River отслеживаются ниже, чем у сланцевого месторождения Montney, и прогнозируется, что они будут в среднем на 33-34% ниже в 2017 году. Кроме того, многие участники месторождения E & P владеют и управляют собственными перерабатывающими предприятиями, что дает большую гибкость реагирования на низкие региональные цены на газ. Таким образом, средняя цена на бензин (2016-17) составляла 1,65 долл. / kcf (см. Рисунок 6) по сравнению с немного более высоким уровнем безубыточности в 1,81 долл. США / kcf для Montney.

Рисунок 6. Безубыточные цены на газ в Spirit River для оператора

Spirit River представляет собой важный компонент западного канадского газоснабжения и продолжает привлекать инвестиции в течение всего 2017 года. В отличие от соседних месторождений Montney и Duvernay, чьи богатые углеводородами районы предоставляют большие возможности для более привлекательной себестоимости, подавляющее большинство производства Spirit River состоит из сухого газа и, следовательно, находится в зависимости от регионального газового рынка, который будет перенасыщен в обозримом будущем. Тем не менее, месторождение доказало свою конкурентоспособность с точки зрения, как капитальных затрат, так и эксплуатационных затрат, и потенциально может удвоить производство до 2025 года по базовому сценарию Rystad Energy.

Читать далее: До исчерпания Резервного фонда осталось три недели