|

Российский рынок

|

https://www.oilexp.ru/news/russia/privatizaciya-rosnefti-prinesla-rosneftegazu-ubytok-na-167-mlrd-rub/134077/

|

РБК выяснил, как государственный «Роснефтегаз» смог получить убыток от приватизации «Роснефти». Этот убыток дал холдингу возможность не платить дивиденды в 2017 году, на которые рассчитывал Минфин

Холдинг «Роснефтегаз», который от имени государства держит на своем балансе акции «Роснефти» и «Газпрома» рыночной стоимостью более 2 трлн руб. и не занимается операционной деятельностью, перестал публиковать отчетность с 2015 года. Но РБК получил через ГМЦ Росстата и проанализировал бухгалтерскую отчетность холдинга за 2016 год, в которой была отражена крупнейшая в российской истории приватизационная сделка — продажа 19,5% «Роснефти» почти за 700 млрд руб. По итогам этой сделки «Роснефтегаз» показал годовой чистый убыток и на этом основании не выплачивал дивиденды в 2017 году.

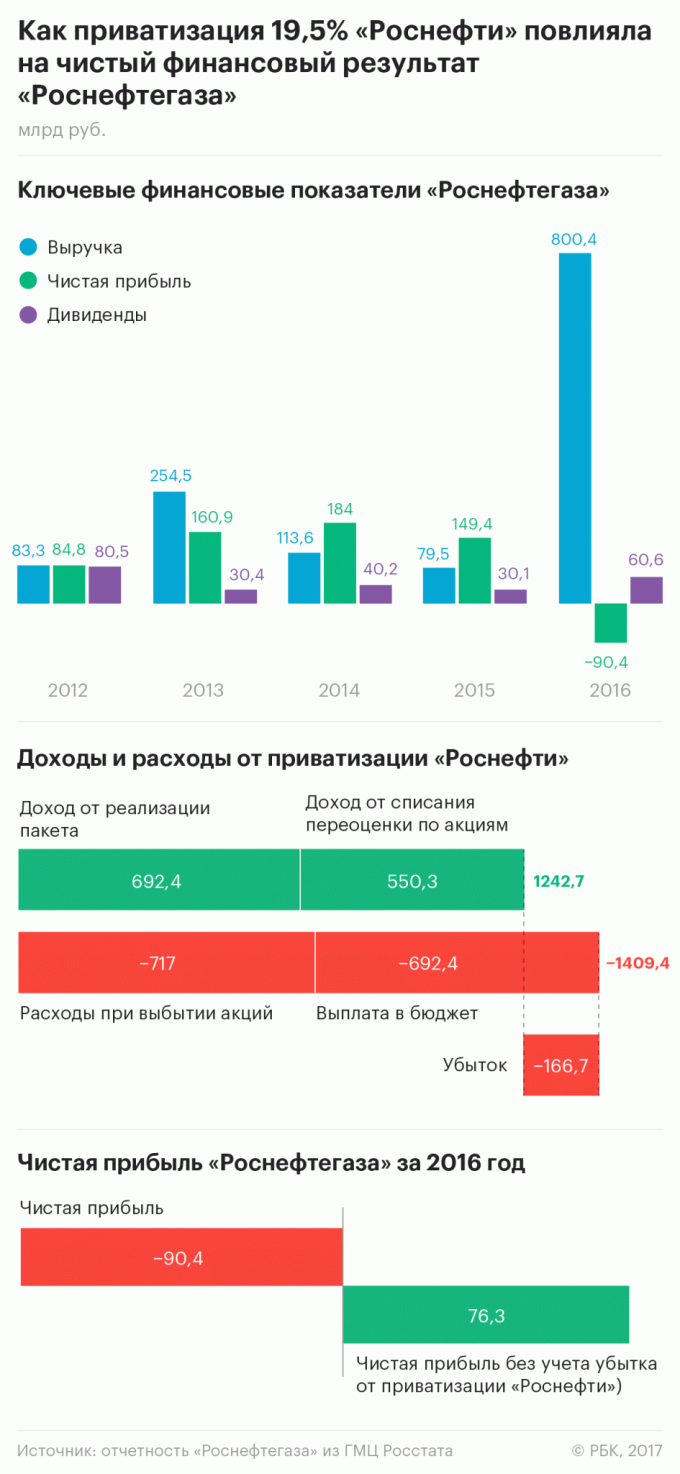

Из отчетности «Роснефтегаза» по РСБУ следует, что общие доходы холдинга (выручка плюс прочие доходы) в 2016 году достигли 1,38 трлн руб., из которых 90% (1,24 трлн руб.) обеспечила сделка по «Роснефти». Выручка составила 800,4 млрд руб. (в десять раз больше, чем годом ранее). Но суммарные расходы «Роснефтегаза» — 1,477 трлн руб. — оказались беспрецедентными для компании. В результате холдинг показал убыток до налогообложения 96,2 млрд руб. и чистый убыток 90,4 млрд руб. (последний оказался меньше доналогового убытка за счет увеличения отложенных налоговых активов).

Продажа 19,5% «Роснефти» отразилась сразу в четырех строках отчета о прибылях и убытках (см. инфографику): доход от продажи, доход от накопленной переоценки акций, себестоимость проданной доли и выплата денег, полученных от продажи акций «Роснефти», в бюджет. Перевод 692,4 млрд руб. в бюджет был отражен в составе прочих расходов, что и позволило показать чистый убыток. Изначально Минфин планировал получить эту выплату в форме дивидендов «Роснефтегаза» (компания на 100% принадлежит Росимуществу).

В соответствии с законодательством и правилами бухгалтерского учета холдинг правомерно отнес перечисленные в бюджет деньги к расходам, объясняют в компании «ФБК Грант Торнтон», которая проводила аудит бухгалтерской отчетности «Роснефтегаза» за 2016 год. «Бухгалтерская отчетность АО «Роснефтегаз» во всех существенных аспектах подготовлена в соответствии с правилами составления бухгалтерской отчетности, установленными в Российской Федерации, и учетной политикой общества», — говорится в ответе аудитора на запрос РБК.

Аналитики и юристы, с которыми говорил РБК, не оспаривают правомерность отнесения 692,4 млрд руб. к прочим расходам (по определению к ним относятся расходы, отличные от расходов по обычным видам деятельности, они не описываются исчерпывающим перечнем), но утверждают, что у компании и государства как ее акционера была альтернатива — выплатить в бюджет дивиденды от продажи акций «Роснефти» и тем самым закрыть год с прибылью «Роснефтегаза», что позволяло бы Минфину претендовать на его дивиденды и в 2017 году.

Приватизация с убытком

1. Доход «Роснефтегаза» от продажи 19,5% акций «Роснефти» составил 692,4 млрд руб. — именно за такую цену был продан актив консорциуму Glencore и катарского фонда QIA.

2. В составе прочих доходов компания отразила «бумажный» единовременный доход на 550,3 млрд руб., связанный с накопленной ежеквартальной переоценкой по реализованным акциям «Роснефти».

3. В «себестоимости продаж» (721,1 млрд руб.) отражены расходы от выбытия 19,5% «Роснефти» по рыночной стоимости этого пакета на конец третьего квартала 2016 года. Если ориентироваться на учетную политику «Роснефтегаза» согласно его отчету за 2014 год (последний опубликованный), себестоимость проданного пакета акций должна была определяться по так называемой рыночной цене 3 (MarketPrice3) на 30 сентября 2016 года, а она составляла 717 млрд руб.

4. В прочие расходы включена выплата 692,4 млрд руб. в бюджет от продажи акций «Роснефти».

Таким образом, «Роснефтегаз» зафиксировал от операций, связанных с приватизацией «Роснефти», убыток на сумму около 167–170 млрд руб.

Расходы вместо дивидендов

В 2016 году Минфин не раз заявлял, что поступления от приватизации «Роснефти» придут в бюджет именно как дивиденды «Роснефтегаза», а Росимущество потом включило эту сумму (692,4 млрд руб.) в форму 0508022 «Сведения о полученных дивидендах», сообщала Счетная палата.

На практике «Роснефтегаз» в 2016 году выплатил государству 60,6 млрд руб. дивидендов: 36 млрд руб. из прибыли по итогам 2015 года и еще 24,6 млрд руб. — в виде промежуточных дивидендов за девять месяцев 2016 года. Из них к приватизации «Роснефти» имели отношение только 18,4 млрд руб. — ими холдинг компенсировал продажу акций «Роснефти» по более низкой цене, чем изначально планировало правительство.

Сам «Роснефтегаз» в мае утверждал (.pdf), что в счет дивидендов по итогам 2016 года пошло «ускоренное перечисление» в бюджет всей выручки от продажи доли в «Роснефти». Правительство торопилось с приватизацией 19,5% акций «Роснефти», чтобы успеть закрыть дыру в бюджете, и «Роснефтегаз» перевел деньги в бюджет в тот же день, что и получил их от покупателей доли в «Роснефти» (15 декабря). Выплата была засчитана в расходы компании, по итогам года получен убыток, из-за которого правительство распоряжением от 30 июня 2017 года (в конце августа на него ссылалось Росимущество в письме) освободило «Роснефтегаз» от выплаты дивидендов за 2016 год.

Если бы «Роснефтегаз» смог выплатить 692 млрд руб. в виде дивидендов, эта цифра не оказалась бы в прочих расходах, а прибыль холдинга, при прочих равных, составила бы около 600 млрд руб. В предыдущие годы «Роснефтегаз» отдавал в бюджет в виде дивидендов от 16 до 25% своей чистой прибыли.

692 млрд руб. от продажи акций «Роснефти» могли быть выплачены как дивиденды «Роснефтегаза», считает аналитик АКРА Василий Танурков. «Очень странно, что эту цифру отразили в составе расходов», — удивляется он. Если бы эта сумма была отражена как дивиденды, «Роснефтегаз» не показал бы годового убытка, говорит Танурков.

Альтернативный сценарий

Вопрос в том, мог ли «Роснефтегаз» выплатить такие огромные дивиденды с учетом требований законодательства о дивидендах и правил бухучета? По закону об акционерных обществах дивиденды платятся из чистой прибыли после налогообложения по итогам утвержденной бухгалтерской отчетности за три, шесть, девять или 12 месяцев на основании решения акционеров (в данном случае акционер один — государство в лице Росимущества), напоминает директор экспертной группы VETA Дмитрий Жарский. Но правительство требовало от «Роснефтегаза» денег от продажи акций «Роснефти» непременно до конца 2016 года (до закрытия годового баланса), поэтому дивиденды могли быть только промежуточными — за девять месяцев того года.

Источником дивидендных выплат в том числе может быть нераспределенная прибыль прошлых лет, говорит Жарский, закон это не запрещает. Нераспределенная прибыль «Роснефтегаза» на начало 2016 года составляла 555 млрд руб., следует из ее отчетности, показатель по итогам девяти месяцев 2016 года неизвестен, соответственно, неясно, хватило бы нераспределенной прибыли для перечисления 692 млрд руб. в бюджет именно в форме дивидендов.

Закон об акционерных обществах не определяет ограничения на выплату дивидендов по отношению к величине нераспределенной прибыли, отраженной в бухгалтерском балансе, говорит РБК источник в международной аудиторской компании. При распределении и выплате промежуточных дивидендов возможна ситуация, когда сумма распределяемых дивидендов будет превышать показатель нераспределенной прибыли, утверждает он.

Другой собеседник РБК — специалист по бухгалтерскому учету и аудиту в одном из российских вузов — сказал, что если у компании есть реальные денежные ресурсы (у «Роснефтегаза», получившего 692 млрд руб. от покупателей акций «Роснефти», они были. — РБК), дивиденды могут быть выплачены, даже если нераспределенная прибыль уйдет в минус (временно станет непокрытым убытком), и «такое делается на практике».

В законе об акционерных обществах есть ограничение, напоминает источник РБК в международной аудиторской компании: нельзя распределять дивиденды, если в результате этого чистые активы общества станут меньше его уставного капитала. Но, как следует из отчетности «Роснефтегаза», его чистые активы на конец 2015 года составляли около 2,8 трлн руб., на конец 2016-го — более 3 трлн руб., а уставный капитал — около 260 млрд руб., то есть ограничение вряд ли было бы применимо.

«Все операции в рамках интегральной приватизационной сделки осуществлялись на основе решений совета директоров АО «Роснефтегаз» в соответствии с директивами правительства РФ и законодательством РФ. Результаты приватизационной сделки нашли свое отражение в бухгалтерской отчетности общества, правдивость которой подтверждена независимым аудитором», — заявили РБК в «Роснефтегазе».

Решение о выплате дивидендов принимает акционер — государство, а такого решения (о том, чтобы «Роснефтегаз» выплатил 692 млрд руб. дивидендами) в любом случае не было; в директивах правительства говорилось только о промежуточных дивидендах на 18,4 млрд руб., следовало из сообщения Росимущества от 12 декабря 2016 года (сами директивы не были опубликованы).

Пресс-служба Минфина не ответила на запрос, в Росимуществе отказались от комментариев. Счетная палата не проводила проверку бухгалтерской отчетности «Роснефтегаза», сказал представитель ведомства.