|

Отчеты

|

https://www.oilexp.ru/oilstat/report/dobycha-import-ehksport-nefti-ssha-eia-u-s-energy-information-administration-dannye-na-15-11-2017/133719/

|

КазТрансОйл утвердил тарифы на услуги по транспортировке российской нефти в целях транзита через территорию Казахстана в Узбекистан. Документ компания опубликовала 15 ноября 2017 г.

До 31 декабря 2017 г. для нерезидентов стоимость транспортировки нефти по маршруту «граница РФ с Казахстаном – нефтеналивной пункт «Шагыр» установлена в размере 11,7 долл США/т/1000 км (без НДС).

Налив нефти в железнодорожные цистерны на нефтеналивном пункте «Шагыр» — в размере 0,8 долл США/т (без НДС).

В свою очередь, для нерезидентов стоимость транспортировки нефти российского происхождения в целях транзита по территории Казахстана в Узбекистан установлена в размере 22,9 долл США/т (без НДС).

Эти расценки включают стоимость перекачки нефти по маршруту «граница РФ с республикой Казахстан – нефтеналивной пункт «Шагыр» с учетом тарифа — 22,1 долл США/т (без НДС), а также тариф на налив нефти в железнодорожные цистерны на нефтеналивном пункте «Шагыр» – 0,8 долл США/т (без НДС).

Напомним, в ходе визита Ш. Мирзиеева в г. Москву был подписан 2-сторонний меморандум о поставке в Узбекистан 500 тыс. тонн российской нефти.

В сентябре 2017 г. Транснефть планировала провести тестовую прокачку в Узбекистан 30 тыс. тонн нефти. До конца 2017 г. Узбекистан рассчитывает получить до 200 тыс. т, план на 2018 г — до 1 млн т.

Узбекнефтегаз будет импортировать сырую нефть в объеме до 1 млн. тонн в течение 2018-2020 гг, а с 2021 г. после запуска нефтеперерабатывающего комплекса в Джизакской области объем импорта увеличится до 5 млн тонн.

Для снабжения комплекса сырьем будет построен трубопровод протяженностью около 100 км с выходом к МНП Омск — Павлодар — Чимкент на территории Казахстана.

Потребность в российской нефти у Узбекистана возникла не вчера. В Узбекистане в 2010-2016 гг. производство бензина снизилось на 26,2%, дизельного топлива — на 8,3%. При этом импорт углеводородов увеличился в 1,3 раза.

С 15 ноября 2017 г. в Узбекистане в среднем в 1,5 раза повышаются цены на автобензин и дизельное топливо.

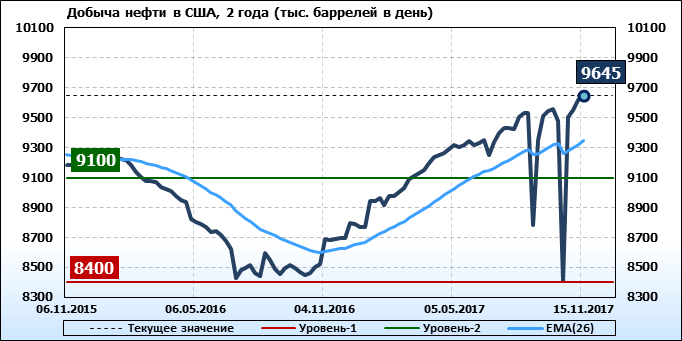

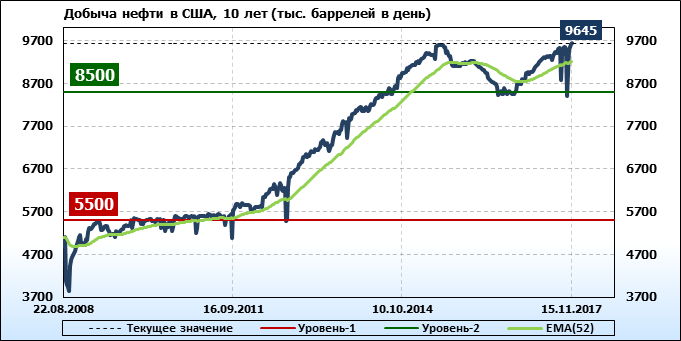

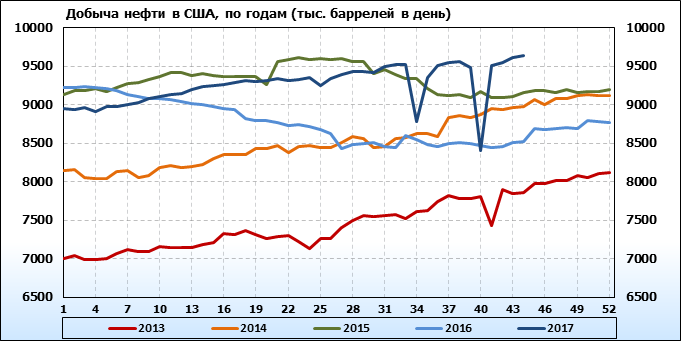

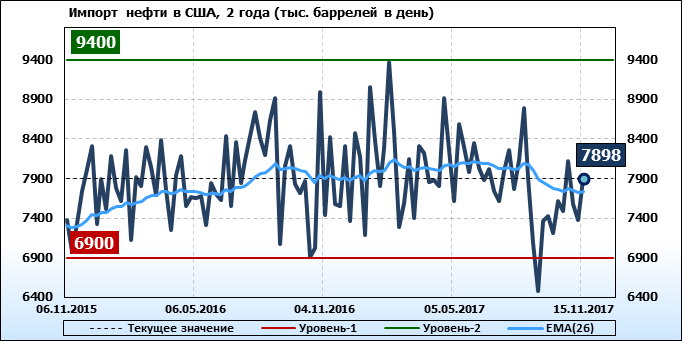

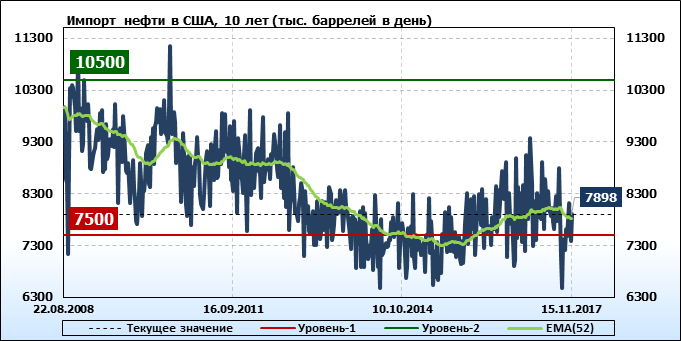

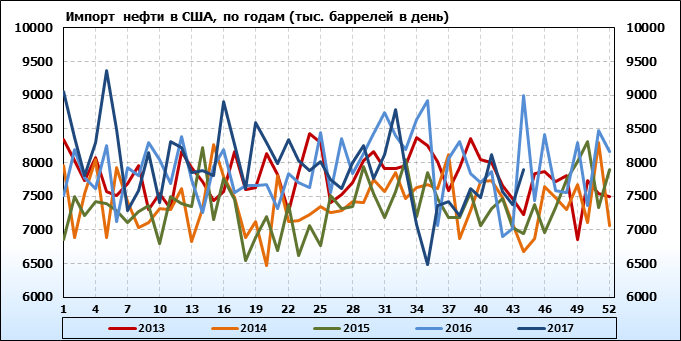

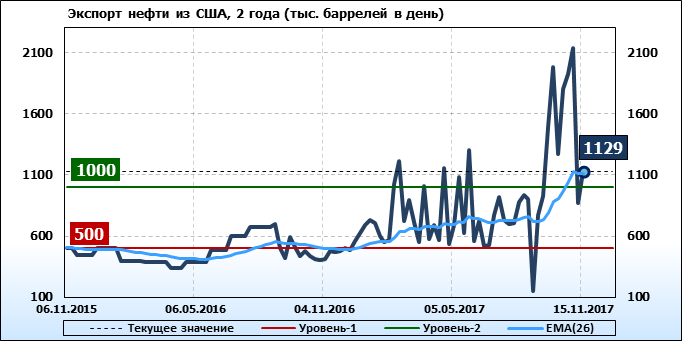

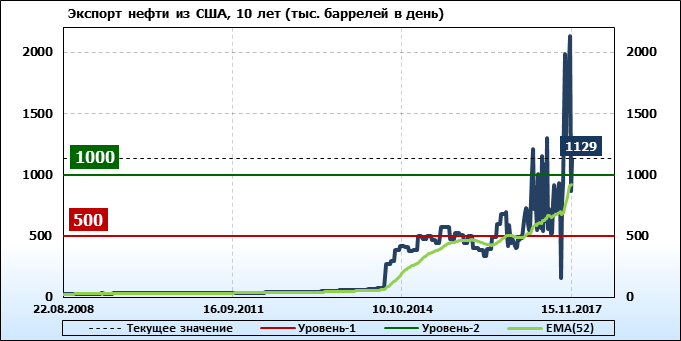

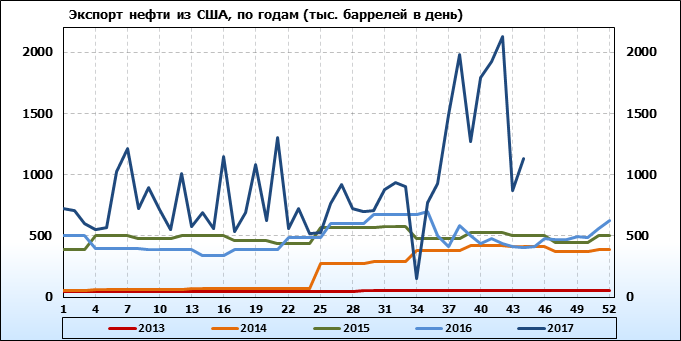

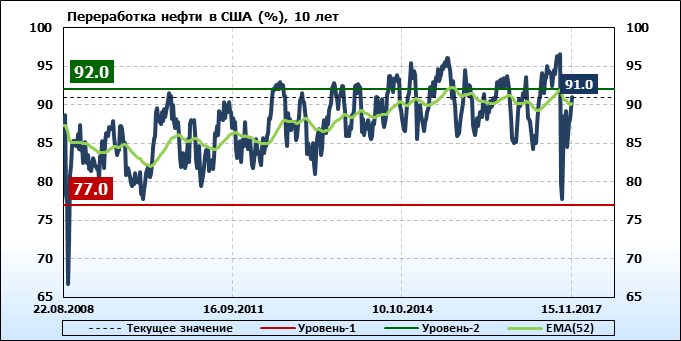

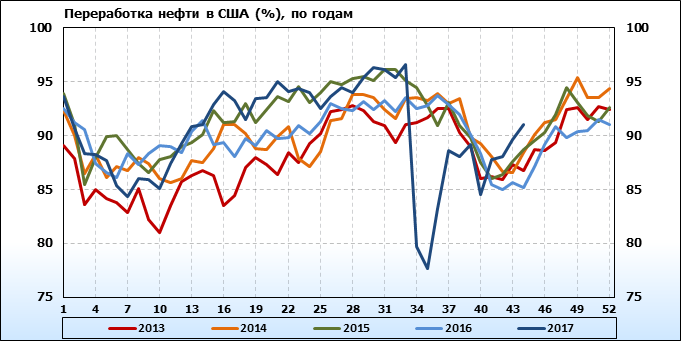

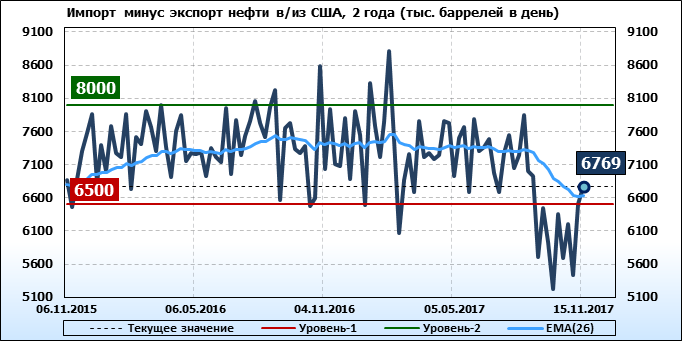

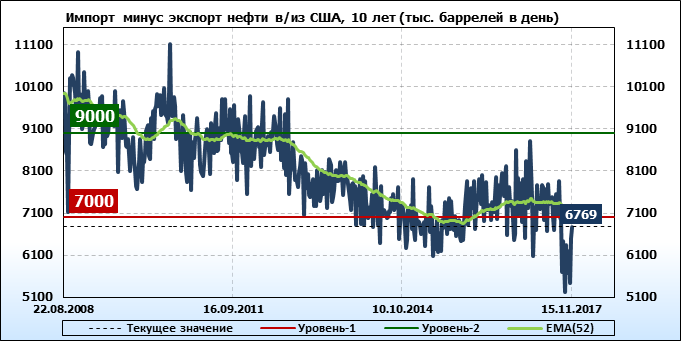

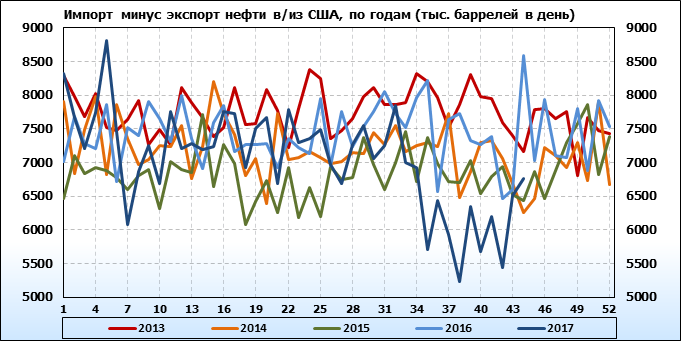

Добыча нефти выросла на 0.025 до 9.645 млн. баррелей в день. Импорт нефти вырос на 0.521 до 7.898 млн. баррелей в день. Экспорт нефти вырос на 0.26 до 1.129 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.261 до 6.769 млн. баррелей в день. Переработка нефти выросла на 1.4 до 91 процентов.

Рывок российской экономики, который официальная статистика фиксировала в первой половине года, выдыхается и постепенно превращается в бег на месте.

Несмотря на взлет цен на нефть, темпы роста российского ВВП резко замедлились: в мае экономика прибавляла 3,1%, показывая лучший за 4 года результат, но к осени растеряла почти половину этого «успеха». По сравнению со вторым кварталом темпы роста замедлились в 1,3 раза — с 2,5% до 1,8%, сообщил Росстат.

Зафиксированный показатель стал худшим в этом году и впервые не дотянул до годового прогноза Минэкономразвития, который составляет 2,2%.

В месячном выражении экономика и вовсе падает, следует из оперативной оценки ВЭБа: в сентябре ВВП сократился на 0,1% по сравнению с августом.

Октябрь улучшений не принес: индикаторы новых заказов и запасов готовой продукции у российских компаний снизились, говорит замдиректора «Центра развития» ВШЭ Сергей Смирнов: поскольку доходы населения продолжают падать (на 1,2% с начала года), платежеспособный спрос сжимается, а без него надеяться на ускорение особо не приходится, добавляет он.

«Эффект подорожавшей нефти и сильного рубля испарился, а реальная экономика показывает все больше признаков стагнации», — говорит главный экономист «БКС Глобал Маркетс» Владимир Тихомиров.

В плюсе с начала года лишь отрасли, связанные с добычей и транспортировкой за рубеж минерального сырья; рост в обрабатывающей промышленности — на грани погрешности (0,04%), а в машиностроении — обвал на 6,5%, сообщает в ноябрьском мониторинге РАНХиГС.

Мировой рынок нефти вышел из состояния избытка предложения, в котором жил больше трех лет. По итогам третьего квартала в мире был зафиксирован дефицит сырья: спрос превышал добычу на 1,3 млн баррелей в сутки, сообщила в понедельник ОПЕК в ежемесячном докладе о состоянии рынка.

Дефицит нефти в мире, по данным картеля, стал рекордным с 2007 года. Даже в 2011-м году, на фоне ударов по Ливии, разрыв спроса и предложения не превышал 0,8 млн баррелей в день.

Дефицит нефти компенсируется за счет ее запасов, которые были накоплены в хранилищах в предыдущие три года, утверждает ОПЕК: за три квартала из резервуаров в странах ОЭСР было распродано 83 млн баррелей. Впрочем, их общий объем (включая нефть в танкерах) по-прежнему превышает прошлогодний уровень и составляет 2,985 млрд баррелей.

По данным картеля. спрос на нефть в мире с начала года вырос на 1,6 млн баррелей в сутки, а предложение — лишь на 0,7 млн баррелей. Его обеспечили страны не выходящие в ОПЕК и не присоединившиеся к сделке по стабилизации рынка: США увеличили производство на 0,6 млн баррелей в сутки, Канада — на 0,26 млн баррелей, Бразилия — на 0,18 млн баррелей. В следующем году эти три страны добавят на рынок еще 1,3 млн баррелей новых ежедневных поставок (из них 0,9 млн — США), прогнозирует ОПЕК. И хотя их частично компенсирует спад добычи в Китае, Мексике и других не входящих в ОПЕК странах, именно они покроют больше половины нового спроса, который картель оценивает в 1,5 млн баррелей в сутки.

Сама ОПЕК, по собственным оценкам, чтобы сбалансировать рынок может добывать в следующем году в среднем 33,4 млн баррелей в день. Это означает почти 0,8 млн баррелей дополнительной добычи ежедневно.

В октябре картель добывал 32,59 млн баррелей нефти в сутки. По сравнению с сентябрем производство упало на 151 тысячу баррелей в день. Этот спад почти полностью обеспечил Ирак, который впервые за все время действия сделки об ограничении добычи приблизился к выполнению своей квоты — взяв под контроль месторождения в Курдистане, федеальное правительство добилось снижения добычи в стране на 131 тысячу баррелей в сутки, до 4,381 млн баррелей (при квоте 4,351 млн).

На Российскую валюту действует целый комплекс в основном негативных факторов. Это в первую очередь рост санкционных рисков и перспективы повышения процентной ставки фрс, которые привели к сокращению спроса на Российские облигации федерального займа.

Это увеличение в ноябре объема покупок валюты Минфином на 60%, с 76 до 123 миллиардов рублей, то есть повышенный спрос на долларовую ликвидность обостряет давление на Российскую валюту. Подключается сезонный фактор. В предновогодний период рубль традиционно падает.

По итогам прошедшей недели Российский фондовый индекс ММВБ вырос более чем на 4% до уровня 2169 пунктов. Стоимость нефти увеличилась на 2,3% до 63,5 долларов за баррель. Золото прибавило в цене на 0,4% до 1275 долларов за тройскую унцию.

Неспокойной для рынка сырья выдалась прошлая неделя. новости с ближнего востока буквально взбудоражили рынок. В Саудовской Аравии прошли массовые антикоррупционные чистки, что явилось для рынка полной неожиданностью. Это не удивительно, ведь 40 ведущих министров и разнообразных принцев разом оказались за решеткой.

На этом фоне котировки нефти, на которой казалось уже ничего не может повлиять рванули вверх. В результате в течении всего 4 дней цены на углеводороды испытали сильную волатильность. Но определиться с направлением дальнейшего движения так и не смогли. Оставшись на достаточно высоких уровнях.

На прошедшей неделе вслед за ценами на нефть рванули вверх и акции Российских компаний. Среди лидеров роста снова оказались бумаги Сбербанка. Сбербанк обсуждает возможность повышения дивидендов за 2017 год до 35-40% от чистой прибыли по МСФО. В этом случае дивидендная доходность составит около 5-6% от текущей стоимости обыкновенных акций и 6-7% по привилегированным. Совет директоров Сбербанка рассматривает план повышения дивидендных выплат в 2 этапа до уровня 50% в 2018 году.

На прошедшей неделе рубль продемонстрировал завидную самостоятельность. Несмотря на сильно выросшую нефть он не спешил укрепляться по отношению к основным валютам. Хотя обычно ходит за котировками нефти. Основной причиной такого поведения можно назвать в целом не очень благоприятное отношение мировых инвесторов к валютам развивающихся стран.

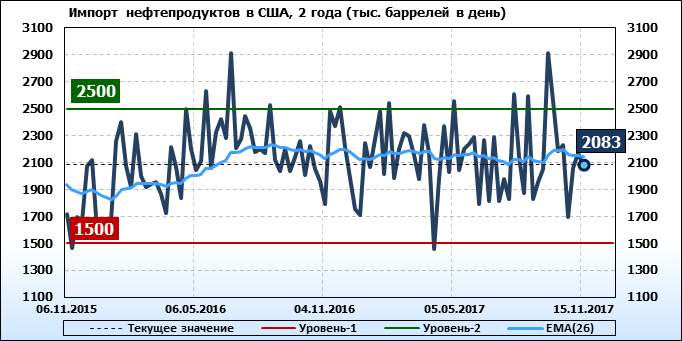

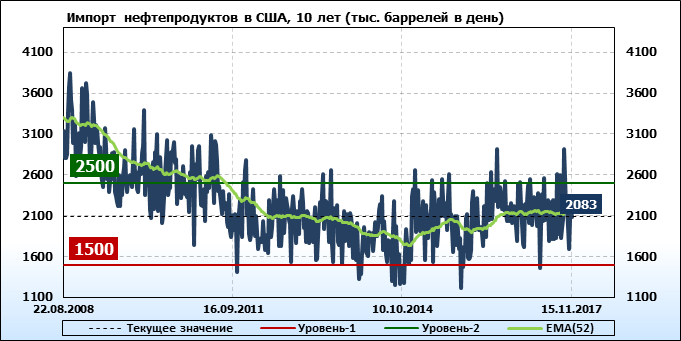

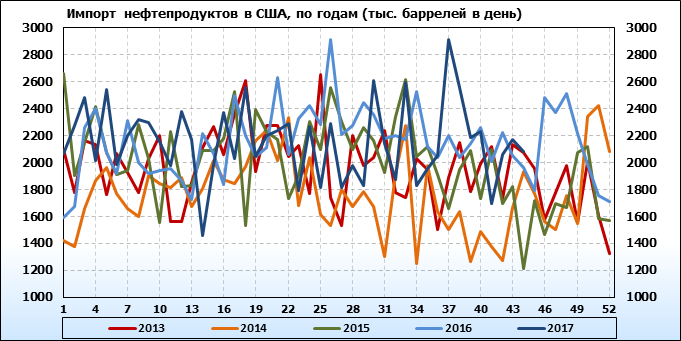

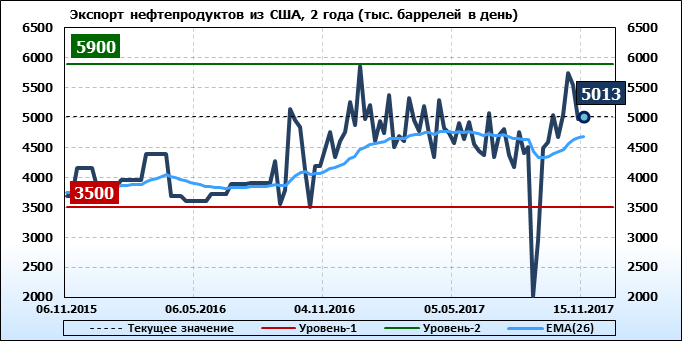

Спрос на нефтепродукты упал на -1.546 до 19.755 млн. баррелей. Производство дистиллятов упало на -1.014 до 22.126 млн. баррелей. Импорт дистиллятов упал на -0.09 до 2.083 млн. баррелей. Экспорт бензина вырос на 0.028 до 5.013 млн. баррелей в день.

Пошлина на экспорт нефти из РФ с 1 декабря вырастет на 8,9 доллара — до 105 долларов с 96,1 доллара за тонну в ноябре, следует из расчетов Минфина.

Средняя цена на нефть Urals за период мониторинга с 15 октября по 14 ноября 2017 года составила 59,62 доллара за баррель, или 435,2 доллара за тонну, говорится в материалах Минфина, размещенных на его сайте.

Льготная ставка пошлины на нефть для ряда месторождений Восточной Сибири, каспийских месторождений и Приразломного месторождения в связи с новой формулой расчета, принятой в рамках налогового маневра в нефтяной отрасли, с 1 февраля 2015 года остается на нулевом уровне. Эти ставки, согласно принятой формуле, будут оставаться на нулевом уровне, если средняя цена нефти будет ниже 76 долларов. Также обнулена пошлина на сжиженный углеводородный газ (СУГ).

Пошлина на высоковязкую нефть в декабре повысится до 16,8 доллара с 15,1 доллара.

Пошлина на светлые нефтепродукты и масла вырастет до 31,5 доллара с 28,8 доллара за тонну, на темные – до 105 долларов с 96,1 доллара. Пошлина на экспорт товарного бензина вырастет до 31,5 доллара с 28,8 доллара, прямогонного (нафта) — до 57,7 доллара с 52,8 доллара за тонну.

Пошлина на кокс повысится до 6,8 доллара с 6,2 доллара за тонну.

Рубль заметно теряет свои позиции к доллару и евро. Аналитики, опрошенные агентством «Прайм » говорят, что ослабление национальной валюты происходит на фоне общего снижения аппетита к риску у инвесторов, а также опасений по поводу нового введения санкций со стороны США на суверенные долговые ценные бумаги РФ. Риски запрета на покупку российского суверенного долга могли бы привести к существенному обвалу рубля, предупреждают аналитики. Однако при выросших ценах на нефть сильной девальвации российской валюты не произойдет, успокаивают они. К тому же, рубль уже почти привык к постоянным угрозам санкции, которые всегда присутствуют в фоновом режиме.

Рисковые активы теряют примерно одинаково

Главный аналитик Нордеа Банка Денис Давыдов говорит, что текущее ослабление рубля происходит на фоне сокращения аппетита к большинству рисковых активов, которое начало формироваться около месяца назад на фоне укрепления позиций доллара на глобальном рынке. Доллар, в свою очередь, до последнего времени формировал к себе устойчивый интерес по мере того как росли рыночные ожидания по повышению ставки ФРС на декабрьском заседании и появился определенный прогресс по налоговой реформе в США, напоминает Давыдов. Однако за последнюю неделю индекс доллара потерял ~1%, а данные по инфляции в США, которые будут публиковаться завтра, могут привести к еще большему ослаблению «американца», считает он. «На этом фоне не исключаем, что распродажи рисковых активов могут сбавить обороты», — говорит Давыдов.

Главный аналитик Бинбанка Наталья Ващелюк соглашается с коллегой: валюты стран, для активов которых характерна относительно высокая доходность, стали менее привлекательными для инвесторов вследствие как изменившихся ожиданий по поводу повышения процентной ставки в США, так и локальных причин. «Для рубля специфическим фактором, усиливающим его ослабление, становится угроза распространения санкций на США на суверенные долговые ценные бумаги: данный вопрос стал чаще обсуждаться как в США, так и в РФ», — говорит Ващелюк.

Тем не менее, если в качестве базы для сравнения динамики валют использовать начало сентября (последний эпизод заметного роста интереса инвесторов к рисковым активам), то можно заметить, что потери рубля (-4,81%) сопоставимы с ослаблением бразильского реала (-5,4%) и незначительно меньше, чем у мексиканского песо (-7,42%), замечает Ващелюк. Национальные валюты ЮАР и Турции уступили доллару приблизительно 11 и 12%, реагируя на внутренние причины. «Следовательно, несмотря на рост цен на нефть на 15% с начала сентября ослабление рубля в целом сопоставимо с результатами других стран, участвующих в сравнении», — говорит аналитик.

Читайте также: Фьючерсные кривые. Нефть. Биржи CME Group и ICE. Данные на 14.11.2017