|

Отчеты

|

https://www.oilexp.ru/oilstat/report/amerika-vnov-pravit-mirom-po-krajnej-mere-mirom-nefti/129054/

|

В это время года мировые лидеры собираются вместе с единственной целью — довести Manhattan до состояния полного ступора. Между тем, Америка становится всё более отдаленной от остального мира. Речь идет о нефтяных спрэдах.

Разница между мировым бенчмарком Brent и нефтью марки West Texas Intermediate составляет более $5 за баррель — это крупнейший показатель разницы цен с лета 2015 года.

Это еще не всё. Два главных бенчмарка, похоже, совершенно по-разному реагируют на состояние спроса и предложения на нефть в США.

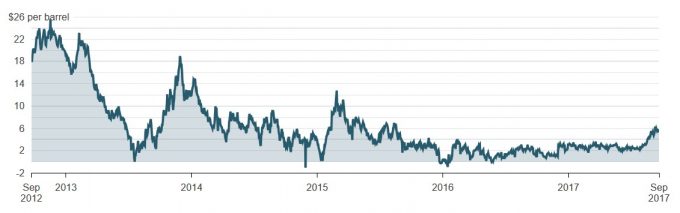

Рис. 1 Премия Brent к Американскому бенчмарку WTI демонстрирует рекордный показатель более чем за два года

Кривая фьючерсов Brent наклонена вниз — на отраслевом жаргоне это называется “бэквордация”. Это свидетельствует о более “плотном” соотношении между спросом и предложением. В то же время, WTI направлена вверх — краткосрочные фьючерсы торгуются дешевле долгосрочных.

Разницу можно увидеть на следующем графике, изображающем спрэд между 1-месячными и 6-месячными фьючерсами для обоих бенчмарков:

Рис. 2 Долгосрочные фьючерсы на Brent торгуются дороже краткосрочных, в то время как для WTI ситуация противоположная

Частично это обусловлено ущербом, который причинил рынку нефти ураган Harvey. Согласно IHS Markit, во вторник пять из двадцати поврежденных нефтеперерабатывающих заводов все еще не вернулись к работе на полную мощность.

Согласно опубликованному в среду отчету Управления энергетической информации, нефтеперерабатывающие заводы в Gulf Coast работают на 73 процента от своих производственных мощностей. Неделей ранее данный показатель составлял 61 процент. Для текущего времени года нормальным показателем является 90 процентов и более.

Меньшие объемы нефтепереработки означают меньшее потребление нефти. Кроме того, повреждение портов, таких как, например, Corpus Christi, дополнительно ослабило экспорт. Соответственно, на прошлой неделе 4.6 миллионов баррелей нефти отправились на хранение. С последней недели августа — когда на побережье США обрушился ураган Harvery — на хранение были отправлены суммарно 15 миллионов баррелей нефти. Это около пятой части от нормального объема нефти, обычно используемой для экспорта или нефтепереработки с конца марта.

Данное перенасыщение запасов нефти, вызванное ураганом Harvey, вкупе с доступностью дешевых способов хранения объясняют ослабление WTI.

В то же время, на мировой рынок поставляется меньший объем нефти из США, и ОПЕК неуклонно отодвигает потенциальный срок окончания действия соглашения об ограничении по объемов добычи нефти. Это помогает сократить запасы нефти за пределами США (где хранение нефти, особенно в танкерах, является более дорогим действием).

Недавние позитивные ревизии роста мировой экономики (например, пересмотр состояния мировой экономики, осуществленный Международным валютным фондом в июле), в основном, затронули Европу и Азию, но не США.

Вышеуказанные обстоятельства объясняют рост цены международного бенчмарка Brent и направление кривой фьючерсов вниз.

Если исключить непредвиденное сокращение спроса на нефть и предположить, что ничего неожиданного не произойдет на следующей встрече членов Организации стран-экспортеров нефти, то дальнейшие изменения на рынке нефти зависят, по большей мере, от WTI и от связанной с ней Американской отрасли геологоразведки и нефтедобычи.

Как ранее указывали эксперты, последствия урагана Harvey продемонстрировали, что США являются важным фактором, влияющим на состояние мировой торговли нефтью, а также то, что теперь Штаты справляются с Атлантическими штормами куда лучше, чем десять лет назад.

Экспорт нефти, хотя и отстает от показателей этого лета, на прошлой неделе возвратился к отметке 1 миллион баррелей в день.

Когда Brent торговалась почти на $6 дороже WTI, было бы настоящим безумием не отправлять баррели на экспорт. Одно это обстоятельство должно в какой-то степени способствовать сокращению спрэда между этими марками нефти.

Вся кривая фьючерсов WTI торгуется сейчас более $50 за баррель и после середины 2018 года до конца 2020 находится в бэквордации.

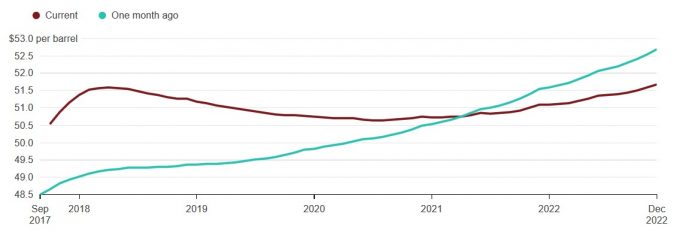

Рис. 3 Кривая фьючерсов WTI уверенно держится выше важной отметки $50

Это существенный рост по сравнению с прошлым месяцем. При этом, отметка $50 является тем уровнем, по достижении которого Американские E&P компании начинают хеджировать будущее производство, что может стать новым импульсом для роста объемов добычи.

Это, как ничто иное, окажет понижательное давление на стоимость Brent. Решающим периодом станет конец октября — начало ноября, когда последствия урагана Harvey останутся в прошлом, и E&P компании начнут доводить до инвесторов свои планы дальнейшего развития и публиковать отчеты за третий квартал года.

При этом, если Brent сможет допрыгнуть до $60 за баррель, то цена на WTI будет, как минимум $55 за баррель.