|

Отчеты

|

https://www.oilexp.ru/oilstat/report/proshhaj-kontango-neft-stremitsya-k-behkvordacii/125593/

|

“Перебалансировка нефтяного рынка, которую так жаждут все ведущие нефтедобытчики, оказалась далеко не простым процессом”, — указывается в последнем месячном отчете Международного Энергетического Агентства по нефтяным рынкам.

Беспокойство по поводу медлительности и непостоянства перебалансировки рынка, а также из-за противоречивых мнений о том, происходит ли перебалансировка вообще, разделяют многие трейдеры, аналитики и инвесторы. “Среднесрочный прогноз цен на нефть до сих пор выглядит неопределенным”, — говорит менеджер хеджевого фонда Andy Hall.

Комбинация неопределенности на рынке и роста числа компьютерных торговых программ сделала стратегии, основанные на анализе спроса и предложения, неэффективными:

“Инвестирование в нефть в нынешних рыночных условиях, при использовании лишь анализа фундаментальных показателей спроса и предложения, становится всё менее надежным”, — говорит Hall, объясняя причины закрытия его основного фонда.

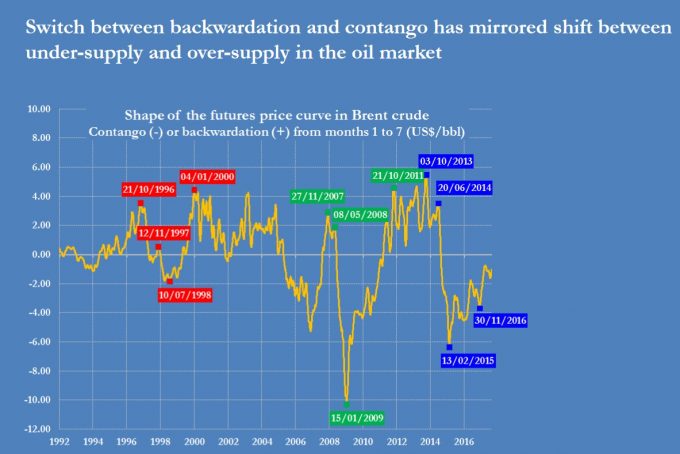

Рис. 1 Переход от бэквордации к контанго напрямую зависит от перенасыщения и дефицита на рынке

Проблема становится очевидной, если сравнить текущую цену на нефть с прошлогодним показателем. Фьючерсы West Texas Intermediate на сентябрьские поставки торгуются на уровне $47.87 за баррель. В прошлом году по состоянию на 16 августа цена на West Texas Intermediate составляла $46.58.

Цена на Brent также практически идентична прошлогодней. В настоящий момент цена на Brent составляет $51.24, что лишь на $2 или 4 процента выше прошлогодней.

После всех встреч членов ОПЕК и стран, не входящих в ОПЕК, технических комитетов и созыва групп мониторинга, цены на нефть вернулись к изначальному положению. Рыночные аналитики написали миллионы слов, но это ни к чему не привело. Рынок за последнее время серьезно запутал инвесторов.

Хеджевые фонды по сравнению с прошлым годом более уверены в том, что перебалансировка рынка все-таки происходит. Но, принимая в расчет пессимистичные прогнозы Hall, эту уверенность разделяют не все.

Хеджевые фонды занимают бычью позицию по основным нефтяным фьючерсам и опционам.

Календарные спрэды

С одной стороны, на рынке наблюдается явная тенденция по усилению календарных спрэдов для Brent и WTI.

Фьючерсные контракты WTI на сентябрьские поставки 2017 года торгуются с дисконтом в 77 центов по сравнению с контрактами на март 2018 года.

Контракты на поставки в сентябре 2016 года торговались с дисконтом в $3.47 по сравнению с мартом 2017.

Нефть марки Brent для октябрьских поставок 2017 года торгуется на 9 центов дешевле поставок на апрель 2018 года.

Разница между Brent и WTI довольно стабильно сокращается с января 2016 года.

Календарные спрэды важны, так как они имеют непосредственное отношение к соотношению спроса и предложения и изменениям запасов нефти на мировом рынке.

По мнению многих трейдеров и аналитиков, календарные спрэды лучше отражают баланс рынка, чем спотовые цены.

Экономист Holbrook Working, отец метода анализа спрэдов, обнаружил, что ценовой спрэд между двумя последующими месяцами больше связан с соотношением спроса и предложения, чем с непосредственным изменением цен.

Календарные спрэды играют ключевую роль в хэджировании и активно используются опытными трейдерами, чтобы спекулировать на изменении соотношения спроса и предложения.

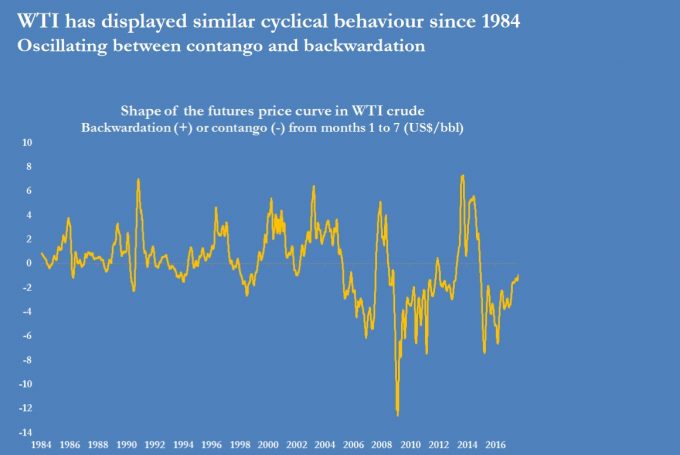

Рис. 2 WTI демонстрирует то же самое цикличное поведение с 1984 года

Как и твердые цены, календарные спрэды могут колебаться из-за краткосрочных “помех” по мере того, как трейдеры занимают те или иные позиции.

Но календарные спрэды, вероятно, менее подвержены изменениям, чем твердые цены и предоставляют трейдерам и аналитикам более точное представление о существенности этих “помех”.

Календарные спрэды Brent и WTI сокращаются уже более года. За редким исключением, данная тенденция является достаточно очевидной и постоянной.

За последние дни, шестимесячный календарный спрэд для Brent и WTI составляет практически максимальное значение с момента начала кризиса во второй половине 2014 года.

Колебание спрэда

Опыт показывает, что циклы на нефтяном рынке и колебания между спрэдами и периодами отрицательными (контанго) и положительными (бэквордация) отражают периоды перенасыщения и дефицита на рынке.

Кризисы на рынке, как правило, происходят одновременно с переходом от бэквордации к контанго, в то время как перебалансировка зачастую происходит в момент перехода от контанго к бэквордации.

Изменение уровня цен за последние три десятилетия вполне можно соотнести с изменениями календарных спрэдов.

Взлеты и падения, связанные с Восточноазиатским финансовым кризисом, 1997-98 годов, мировой финансовый кризис 2008-09 годов и бум сланцевой промыщленности 2014-15 годов явно прослеживаются в колебаниях спрэдов.

Текущий подъем календарных спрэдов является явным признаком перебалансировки рынка (или, по крайней мере, многие трейдеры полагают, что перебалансировка происходит).

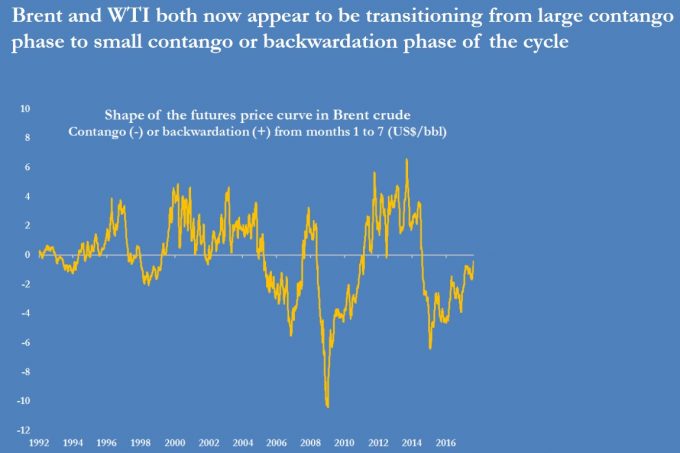

Рис. 3 Brent и WTI переходят от контанго к бэквордации

Календарные спрэды уже переключились из глубокого контанго к практически нейтральной позиции. Если тенденция продолжится, то в следующем году спрэды постепенно окажутся в ситуации бэквордации.

Фундаментальный цикл

Причиной периодических переходов от контанго к бэквордации и обратно на нефтяном рынке является изменение показателей спроса и предложения.

Глубокие и болезненные циклы всегда были определяющей характеристикой нефтяной промышленности и не являются какой-либо случайностью или девиацией.

Перенасыщение рынка и низкие цены влекут за собой дефицит и периоды высоких цен еще с 1860-х годов.

Так что вполне вероятно, что нынешний период низких цен и перенасыщения рынка уже создал условия для начала противоположной части цикла.

Спрос на нефть существенно растет во всех основных географических регионах, кроме Ближнего Востока и Африки. Сейчас мировой спрос растет быстрее среднего долгосрочного показателя.

Международное Энергетическое Агентство предсказывает, что мировой показатель потребления нефти возрастет на 1.5 миллиона баррелей в день в 2017 году и еще на 1.4 миллиона баррелей в день в 2018 году.

Ожидается, что производство нефти в США (включая конденсаты) возрастет на 800,000 баррелей в день в 2017 году и еще на 1 миллион баррелей в день в 2018 году — по данным Управления энергетической информации.

Увеличение производства ожидается также в ряде стран, не являющихся членами ОПЕК, включая Канаду и Бразилию. Это является результатом инвестирования в период до кризиса 2014 года. Однако, эта тенденция имеет весьма ограниченный характер, так как после 2014 года инвестирование практически полностью прекратилось.

Мировые запасы нефти остаются на уровне, превышающем пятилетний средний показатель. Но, учитывая быстрый рост потребления нефти, средний пятилетний показатель запасов нефти вряд ли существенно возрастет.

По вышеуказанным причинам, цены на нефть, скорее всего, вернуться в состояние бэквордации в 2018-19 годах, точно так же как это происходило в 1999-2000 годах, 2007-08 годах и 2013-14 годах.