|

Российский рынок

|

https://www.oilexp.ru/news/russia/ne-sprosom-edinym/104787/

|

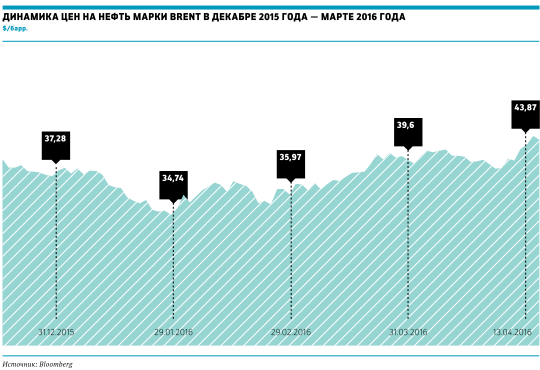

Нефтяная отрасль много месяцев существует в условиях относительно низких цен на свой основной товар. В последние недели стоимость барреля нефти периодически превышала $40, однако падение рынка втрое за полтора года убедило в том, что на взрывной рост рассчитывать бессмысленно.

Непредсказуемые «сланцы»

На прошлой неделе котировки нефти приблизились к $45 за баррель. Однако по сравнению с летом 2014 года, когда ее стоимость доходила до $115, они существенно упали. И ключевым фактором в этом падении стал переизбыток предложения сырья. Одна из причин — стремительный рост добычи нефти в США и других странах, не входящих в ОПЕК. Прежде США были крупнейшим импортером нефти в мире. До 2014 года страна занимала первое место по закупкам углеводородов, импортируя по 7,37 млн барр. в сутки; на втором месте Китай — 5,6 млн барр. Однако в 2014-м ситуация стала резко меняться: в Штатах активизировалась добыча сланцевой нефти.

На данный момент на американские проекты приходится порядка 10% мировой добычи нефти. Если в 2005 году на территории США добывали порядка 7,5 млн барр. в год, то в 2014 году этот показатель достиг 9 млн барр. На фоне 90 млн барр., которые все страны добывают вместе, такой объем можно считать существенным. Именно этот рывок спровоцировал процесс удешевления нефти.

Несмотря на это, члены ОПЕК не стали снижать добычу, тем самым оказывая дополнительное влияние на цены. Страны, входящие в нефтяной картель, не захотели допустить появления на рынке еще одного мощного игрока в лице США, который до недавнего времени был крупнейшим покупателем их сырья. На цены «повлияли действия самой ОПЕК, направленные на удерживание доли перспективных экспортных рынков», говорит содиректор аналитического отдела «Инвесткафе» Георгий Бирг. «Потребителям предоставлялись скидки на сырье. В конце концов ОПЕК сознательно пошла на сохранение переизбытка предложения в расчете на то, что низкие цены на нефть приведут к сворачиванию добычи трудноизвлекаемой нефти. Соответственно, действия ОПЕК и цены на нефть прямо зависят от того, насколько эффективна будет выбранная стратегия по вытеснению с рынка производителей с высокой себестоимостью добычи, поясняет аналитик. В итоге если в начале 2014 года мир наблюдал цены на нефть в диапазоне $110–115, то сегодня это уже $35–40 за баррель. Но тактика членов картеля по удержанию доли рынка себя оправдала.

«Сегодня в Штатах объемы добычи постепенно снижаются, число работающих буровых установок находится на минимуме с 2009 года», — говорит Ирина Рогова, аналитик ГК Forex Club. Однако, напоминает она, сланцевые добытчики обещали возобновить работы на законсервированных скважинах, если цены стабилизируются на уровне выше $40, что может увеличить предложение. «Хотя тут не стоит ждать резких изменений. Дело в том, что цикл жизни большинства сланцевых проектов составляет около шести месяцев. А для разработки новых потребуются инвестиции, что в условиях относительно низких цен может оказаться проблематичным. К тому же целый ряд компаний находится на грани банкротства», — говорит эксперт.

Однако, по словам Игоря Волкова, президента финансового холдинга MFX Group, сланцевый фактор — наиболее непредсказуемый. «Для всех очевидно, что при определенном уровне цен на нефть добыча в США прекратит снижаться и начнет расти. Но никто не может точно назвать ту минимально необходимую цену барреля, которая заставит сланцевых производителей наращивать добычу», — говорит он. Согласно февральским сообщениям Reuters многие сланцевые проекты могут быть рентабельны уже при цене нефти $40 за баррель. Если это действительно так, возможность для рынка выйти на уровень $50 за баррель и закрепиться на нем становится малореальной — возвращение сланцевой нефти быстро собьет цены.

Глобальное замедление

Другим негативным фактором является глобальное замедление экономик мира. По данным Организации экономического сотрудничества и развития, в ближайшие несколько лет экономики развитых стран ждет замедление. Прогноз роста мировой экономики в 2015 году ухудшен с 3,6 до 3,1%, для 2016 года — с 3,9 до 3,8%. При этом экономика США, как ожидается, вырастет в текущем году лишь на 2% (вместо ожидавшихся ранее 3,1%), экономика Японии — на 0,7% (вместо прогнозных 0,8%), а экономика Китая — на 6,8% (вместо 7,1%). В то же время экономика Евросоюза, по оценкам экспертов ОЭСР, ускорит свой рост до 1,4% (вместо 1,1%). Об этом напоминает Илья Бутурлин, эксперт по инвестициям и защите прав инвесторов, преподаватель Финансового университета.

Эксперты особую роль отводят Китаю — крупнейшему потребителю нефти в мире. «Естественно, опасения относительно замедления его экономики могут провоцировать ожидания снижения спроса со стороны Поднебесной. Хотя, как показывает статистика, эта страна в 2015 году воспользовалась низкими ценами на нефть и нарастила ее импорт на 8,8%, до 6,7 млн барр. в день», — отмечает Ирина Рогова. Если принять во внимание тот факт, что в КНР действует программа до 2020 года, направленная на пополнение стратегических запасов нефти (они должны покрывать объем, соответствующий импортным поставкам за сто дней), добавляет эксперт, то ждать существенного снижения спроса со стороны Китая пока не стоит. Но замедление темпов роста мировой экономики может сказаться на динамике спроса на нефть и, соответственно, ценах, говорит Ирина Рогова. Она напоминает, что не только ОЭСР, но и МВФ понизил свои прогнозы по темпам роста в 2016 году — до 3,4% в среднемировом значении против 3,6%, называвшихся ранее.

«Старый» новый игрок

Сегодня мы можем все же наблюдать положительную динамку цен, которые балансируют около $40 за баррель, при том что в начале 2016-го опускались до $28. Однако в текущей ситуации говорить о продолжении заметного роста сложно. «Снижающаяся экономика Китая, гонка по добыче нефти между странами ОПЕК и Россией и, наконец, появление нового игрока на нефтяном рынке — Ирана говорит как минимум в пользу локальной стабилизации котировок», — отмечает Дмитрий Эдерман, генеральный директор аналитического сообщества ThetaTrading.

Иран до введения против него международных санкций добывал около 4,2 млн барр., экспортировал около 2,5 млн барр. В период действия санкций экспорт снизился до 1 млн барр. «Вполне понятно, что страна пытается сейчас выйти на прежние объемы и вернуть свою долю рынка. Но, скорее всего, быстро выйти на досанкционные уровни Ирану не удастся, поэтому влияние этого фактора на динамику цен на нефть может быть ограниченным», — считает Ирина Рогова. Иран «хочет нарастить добычу до 4 млн барр. в день против нынешних 3 млн. Для выхода на целевой уровень стране потребуется примерно два года», уточняет Игорь Волков, президент финансового холдинга MFX Group.

Тем не менее, по словам старшего аналитика Vygon Consulting Марии Беловой, сегодня, по сути, только страны ОПЕК имеют значительные мощности по наращиванию добычи, прежде всего это Иран и Ирак. И возможности для роста котировок на нефть есть, если основным игрокам в общих интересах удастся договориться о снижении добычи. В последние дни на цены влияли ожидания встречи 17 апреля в Дохе, на которой присутствовали страны — члены ОПЕК и страны, не входящие в картель, считает Ирина Рогова. Эксперты и участники рынка исходили из того, что возможное достижение договоренности о заморозке объемов добычи мгновенного эффекта не даст, но «в перспективе года-двух показатель может сдвинуться с мертвой точки», уточняет Рогова (подробнее об этом на с. 6).

Российский иммунитет

Российская нефтяная отрасль тем временем имеет возможность удерживать позиции в условиях относительно низких цен на нефть. Консультант Vygon Consulting Дарья Козлова обращает внимание на особенность российской налоговой системы, которая состоит в том, что при снижении цены на нефть налоговые изъятия в пользу государства сокращаются. Так, при цене $100 за баррель доля НДПИ (налог на добычу полезных ископаемых) и экспортной пошлины в цене составляет 74%, а при цене в $50 — всего 54%. Отрасль также поддерживает слабый рубль.

«Поэтому в текущих условиях компании чувствуют себя нормально, а вот бюджет заметно проигрывает. Реализация инициативы по снижению уровня цены при расчете ставки НДПИ или любая другая инициатива по повышению налоговой нагрузки может изменить этот расклад. Изъятие существенной доли из операционного потока компаний может крайне негативно отразиться на инвестициях и добыче, последствия могут носить долгосрочный характер», — говорит Дарья Козлова. При этом, как заявляют в Минэнерго, себестоимость добычи барреля нефти в России составляет около $2 (трудноизвлекаемых и шельфовых запасов — около $27). Все эти условия «делают российскую отрасль достаточно устойчивой, о чем свидетельствуют и планы по увеличению инвестиций в нефтегазовый сектор на 16,7% по сравнению с 2015 годом», заключает Ирина Рогова.