|

Мировой рынок

|

https://www.oilexp.ru/news/world/na-rynok-vernutsya-31-mln-barrelej-nefti-iz-tankerov/104057/

|

Всего неделю назад стало известно, что хранить нефть для продажи в будущем становится почти невыгодно, по крайней мере об этом говорила динамика фьючерсов. Весь вопрос в том, сколько нефти теперь попадет на рынок.

Долгое время на рынке сырой нефти было контанго, то есть стоимость фьючерсов в долгосрочном будущем была дороже, чем в краткосрочном. Но некоторое время назад все изменилось, и держать нефть в расчете продать ее дороже в будущем стало просто невыгодно.

Аналитик Deutsche Bank Майкл Сюэ подсчитал, сколько нефти из танкеров, находящихся сейчас в море, может попасть на рынок.

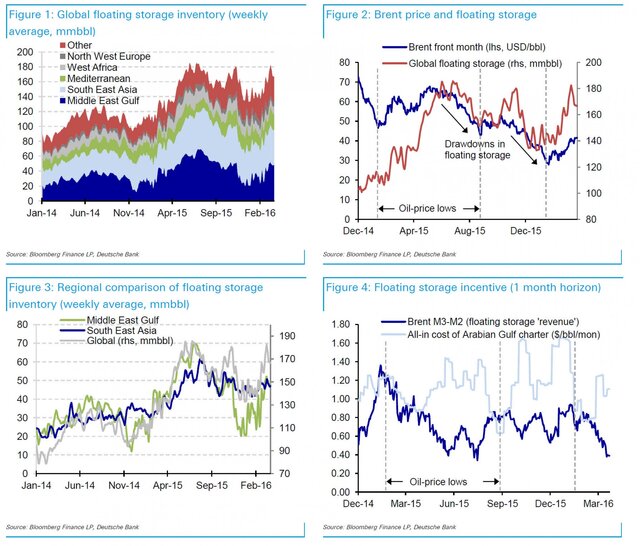

По его данным, с начала 2014 г. общий объем запасов в таких плавающих хранилищах варьировался от 80 млн до 180 млн баррелей. При этом общая потенциальная емкость танкеров составляет 1168 млн баррелей, а если добавить сюда супертанкеры, перевозящие нефть через Суэцкий канал, то мощность увеличивается еще на 528 млн баррелей.

После того как в марте показатель запасов нефти в море достиг 186 млн баррелей, показатель начал снижаться. С начала 2015 г. рост запасов фиксировался в момент роста цен на нефть и наоборот.

В основном такие запасы создаются в Персидском заливе и Юго-Восточной Азии.

Но времена меняются. Прибыль от использования ситуации с контанго настолько низка, что хранение нефти в море перестало быть эффективным.

В частности, учитывая все операционные расходы на хранение (ставка аренды танкера, стоимость покупки нефти, транспортировки, страхования и т.п.), стоимость хранения стала слишком высока, особенно по сравнению с перспективами роста цен на нефть марки Brent.

Если использовать ретроспективные данные по контанго в последние два года, то форвардная кривая Brent выглядит достаточно крутой только в течение первых 2-6 месяцев, чтобы оправдать хранение нефти на плавающих танкерах.

Учитывая такую динамику, уже в июле-августе те инвесторы и трейдеры, которые не успеют продать нефть с танкеров, будут получать убытки.

По расчетам Deutsche Bank, текущие уровни хранения составляют 157,3 млн баррелей, а в начале февраля — 126,6 млн баррелей. То есть около 31 млн баррелей запасов может быть перемещено на рынок для продажи в течение следующих несколько месяцев, поскольку именно новые запасы будут самым дорогими для хранения.

В зависимости от продолжительности снижения запасов (3 или 6 месяцев) это может означать для рынка 165-330 тыс. баррелей в сутки дополнительных поставок.

Если расчеты банка верны и в течение ближайших трех месяцев 20% от общей суммы запасов в 157 млн баррелей действительно попадут на рынок, то будут снижаться не только цены, но и более высокие бета-активы, такие как энергетические акции. Кроме того, может быть падение в спекулятивных облигациях из-за их высокой корреляции с ценами на энергоносители.