14 November 2017, 16:41

Золото и нефть: геополитическая напряженность и стихийные бедствия способствуют росту на сырьевых рынках

-

Стремительно ухудшающиеся отношения между Северной Кореей и остальным миром оказывают ощутимое влияние на все сферы экономики, включая сырьевые рынки. Геополитическая нестабильность служит стимулом для роста цен на драгоценные металлы, а подорожавшая нефть стала следствием пронесшегося в США урагана Харви.

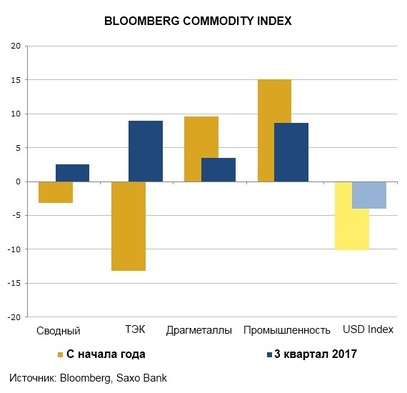

Сырьевые рынки значительно улучшили показатели в III квартале 2017 года. Доллар продолжил свое падение, что в целом благотворно сказалось на динамике большинства сегментов сырьевых рынков. Нефть восстановила позиции под влиянием перебоев в производстве и снабжении в связи с погодой, а также наконец-то возымевших действие усилий ОПЕК и других добывающих стран по ограничению добычи, что положительно повлияло на баланс спроса и предложения.

Однако положительная ценовая динамика на сырьевом рынке вряд ли сохранится в IV квартале 2017 года, потому что доллар может взять паузу в своем падении, а фундаментальные факторы сейчас не настолько сильны, чтобы поддержать рост цен на нефть. Угрозу для мировой экономики по-прежнему представляют риски, связанные с геополитической обстановкой, потому что они могут повлиять на предложение и спрос на основные сырьевые товары.

В стремлении добиться для американских производителей справедливых условий торговли президент Дональд Трамп может задействовать политические механизмы по ее защите, что почти наверняка приведет к нескольким торговым войнам. Отношения между Северной Кореей и остальным миром ухудшаются на глазах, что является фактором нарастающей опасности. Кроме того, невозможно игнорировать назревающий конфликт на Ближнем Востоке.

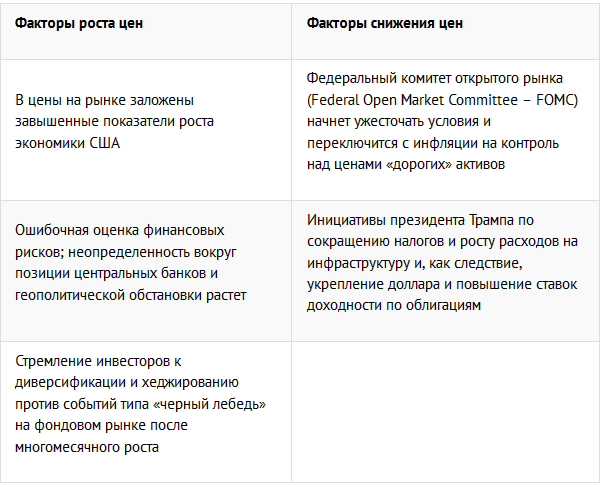

Крайне рискованная геополитическая обстановка наряду с нерациональным поведением и комментариями президента США в III квартале 2017 года оказывала поддержку сегментам драгоценных металлов и прежде всего золоту, так как инвесторы активно защищали свои инвестиции от растущих рисков. Благодаря такой поддержке, а также падающему курсу доллара, прогнозам ставок, инфляции и роста экономики цены в этом секторе продолжат повышаться до конца года. Мы сохраняем наш прогноз по золоту на конец года на уровне $1325 за унцию, оставляя его неизменным с декабря 2016 года, и на данном этапе не видим веских оснований для пересмотра.

The Bloomberg Commodity Index – индекс сырьевых рынков (ранее – Dow Jones-UBS Commodity Index), который отслеживает их через фьючерсные контракты. С момента своего запуска в 1998 году индекс стал ведущим эталоном рынков сырья. В Bloomberg Commodities Index учитывается стоимость фьючерсов на 22 сырьевых товара (нефть, природный газ, алюминий, цинк, золото, пшеница, сахар, кукуруза и др.). Наибольший удельный вес в индексе принадлежит золоту (11,22%) и нефти марки WTI (9,31%).

Золото (драгоценные металлы)

Помимо курса доллара и ставок доходности, скорректированных на инфляцию, на цену золота также влияют общий ценовой тренд на сырьевом рынке и уровень уверенности в политической и финансовой системе. В целом мы считаем, что упомянутые факторы продолжат действовать и поддерживать драгоценные металлы с наступлением 2018 года.

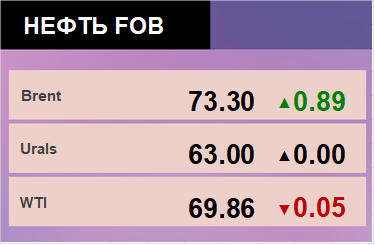

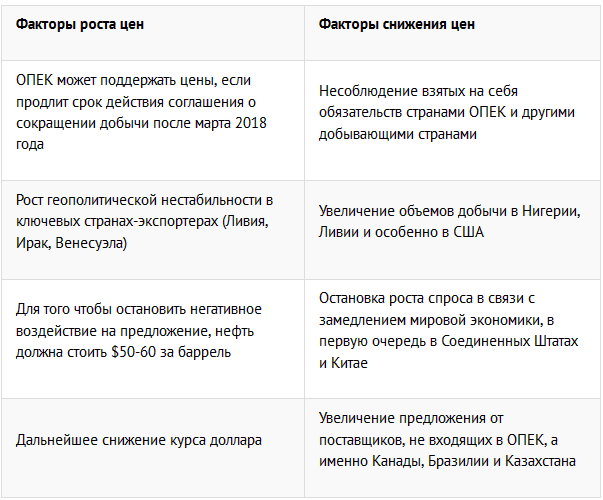

Рынок нефти может завершить 2017 год с лучшим результатом с тех пор, как на фоне избытка предложения в 2014 году на нем произошел спад. В первом полугодии подъем производства в Ливии и Нигерии, а также среди американских компаний, разрабатывающих сланцевые месторождения, отрицательно сказался на стоимости нефти. Низкие цены, вероятно, отразились на предложении этого энергоносителя в США сильнее, чем ожидалось. Ливии и Нигерии после непродолжительного роста так и не удалось существенно нарастить объемы добычи.

Сырая нефть

Предпринятые в 2017 году усилия ОПЕК и других добывающих стран по ограничению производства нефти наконец возымели действие, и избыток мирового предложения сырой нефти начал снижаться. Во время бушевавшего на побережье Мексиканского залива в штате Техас урагана Харви запасы топлива в США существенно сократились, и это обстоятельство способствовало росту доходов нефтеперерабатывающих предприятий и поддержало спрос на нефть именно в тот период, когда на рынке обычно наблюдается сезонный спад. В течение месяца после стихийного бедствия запасы бензина и дизельного топлива в США сократились на 24 млн баррелей. Тогда как, согласно среднему за пять лет показателю, обычно в этот период наблюдался их прирост на 2,5 млн баррелей.

НПЗ отложили профилактические и ремонтные работы, чтобы воспользоваться спросом, резко выросшим после урагана Харви. ОПЕК и другие добывающие страны будут рады тому, что ценовая разница между сортами нефти WTI и Brent увеличилась и на момент написания этой статьи составляет около $6 за баррель.

Возвращение рынка Brent в состояние бэквардации не только повышает доходность тех производителей, которые используют для расчета спотовую цену, но и привлекает на нефтяной рынок финансовых инвесторов, желающих заработать на пролонгации позиций. Отставание цены сорта WTI почти на $6 также дает некоторую гарантию, что американские сланцевые компании вряд ли будут наращивать производство нефти.

Тем не менее перспективы спроса на сырую нефть в 2018 году не оставляют шансов ОПЕК и другим добывающим странам на наращивание производства. Чтобы обеспечить нефтяному рынку дальнейшую поддержку, им придется продлить срок действия соглашения, который истекает в марте следующего года.

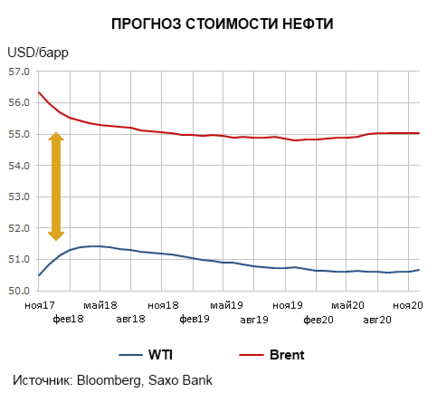

Принимая во внимание перспективы возможного снижения повышенного спроса со стороны НПЗ, мы прогнозируем, что по состоянию на конец года нефть Brent будет стоить приблизительно $55 за баррель. Нефть WTI вряд ли поднимется выше $51 за баррель, что окажет сдерживающее влияние на стремление американских добывающих компаний увеличивать объемы добычи.

В 2018 году многое зависит от того, удастся ли сохранить рост спроса. Принимая во внимание наши опасения, связанные с развитием экономики в США и Китае, увеличение потребления нефти может оказаться несущественным.

Оле Хансен, глава отдела стратегий на товарно-сырьевых рынках Saxo Bank,

специально для «НиК»

Читайте прогноз ценовых колебаний с 13 по 17 ноября 2017