Влияние санкций Запада на экономику России

– Западные санкции затронули 20–21% российского ВВП. В основном под ограничения попали крупные государственные банки (54% банковского сектора по объему активов), нефтегазовые компании (доля их выручки составляет 95% совокупной выручки нефтегазовой отрасли) и почти все предприятия ВПК.

– Санкции оказали слабое влияние на финансовое состояние компаний и банков… С 2014 по 2016 год рентабельность по банковскому сектору в целом снизилась в среднем на 0,8 п. п. Снижение затронуло все банки, поскольку его причиной стал финансовый кризис, а не санкции. Снижение рентабельности в нефтегазовой отрасли составило в среднем 1,6 п. п., но также было обусловлено не санкциями. Причиной стала реализация налогового маневра. Санкции повлияли на структуру долга и географию заимствований компаний и банков, попавших в список. Компании увеличили долю рублевого долга и облигаций, а банки снизили долю облигаций в долларах и евро. Долг перед нерезидентами сократился, а из-за снижения доли западных инвесторов выросла доля Азии. Последние санкции вызвали самый большой всплеск нестабильности в российском финансовом секторе, но абсорбировались быстрее.

– …но существенное — на экономическую политику России. Контрсанкции привели к росту цен и снижению доходов населения на 2–3 п. п. за 2014–2018 годы. Негативное влияние снижения доходов на экономический рост не было компенсировано положительным эффектом со стороны роста производства в АПК. Дополнительные расходы на выстраивание инфраструктуры хранения данных способны привести к росту долговой нагрузки телекоммуникационных компаний.

– Санкции не являются ключевым сдерживающим фактором для роста экономики в среднесрочной перспективе. Темпы экономического роста в России ограничены из-за сокращения численности рабочей силы, а потому даже в случае отмены санкций рост экономики в среднесрочной перспективе вряд ли существенно превысил бы 1,5% (прогнозный показатель АКРА на 2017–2018 годы). Долгосрочный экономический эффект введения санкций более ощутим из-за ухудшения инвестиционного климата в стране и замедления освоения шельфовых проектов, которое негативно скажется на объемах добычи нефти в период после 2020 года.

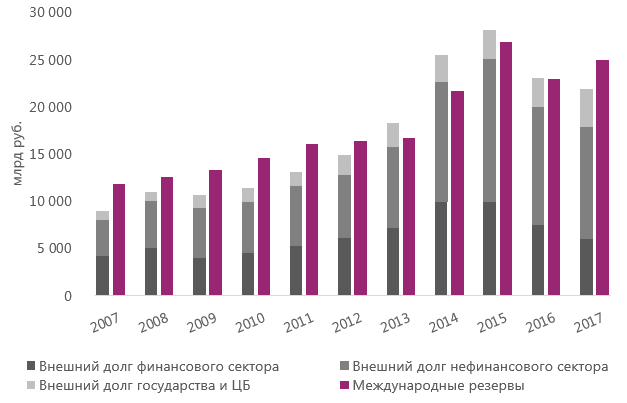

– Международные резервы РФ полностью покрывают внешний долг, уязвимый к расширению санкций. Это повышает устойчивость к потенциальным негативным последствиям возможного усиления финансовых санкций против российских компаний.

Западные санкции затронули 20–21% российского ВВП

Под санкции США в общей сложности попали свыше 400 российских компаний и банков. Большинство из них — это «дочки» крупных материнских структур (список последних мы приводим в таблице 1). По итогам 2017 года совокупная консолидированная выручка российских компаний и банков, попавших под санкции, составила 30 трлн руб., а вклад в ВВП оценивается в 20–21%1. Ограничения в основном затронули крупные госбанки (54% банковского сектора по объему активов), нефтегазовые компании (доля их выручки составляет 95% совокупной выручки нефтегазовой отрасли) и почти все предприятия ВПК. В отношении России санкции ввели также ЕС, Канада и Австралия; по своей сути они аналогичны санкциям США и введены в отношении тех же компаний2.

1 Указанный процент — это доля выручки по МСФО всех находящихся под санкциями компаний в совокупной выручке (до консолидации, по РСБУ) по всей экономике. Доля тех компаний, в отношении которых санкции были введены 6 апреля, составляет около 1% (источник данных: Росстат, консолидированные счета в текущих ценах; отчетность по МСФО).

2 Если российская компания попадает под блокирующие санкции США (SDN list), то ее сотрудничество с компаниями из других стран может повлечь за собой введение в отношении данных компаний вторичных санкций со стороны США. В результате этого происходит заморозка активов компаний из других стран в США и вводится запрет на корреспондентские счета в США (для банков).

Таблица 1. Крупнейшие российские компании и банки, в отношении которых действуют секторальные (SSI list) или блокирующие (SDN list) санкции США

Источник: US Treasury department (OFAC Sanctions list)

3 В отношении ПАО «Газпром нефть» помимо запрета на экспорт и реэкспорт товаров, услуг или технологий (для поддержки разработки и добычи) также действует запрет на привлечение долгового финансирования. Некоторые дочерние компании ПАО «Газпром» находятся в SDN list (например, ООО «Газпром бурение»).

4 Некоторые дочерние компании находятся в SDN list, например, АО «Концерн Калашников», «НПО Базальт», АО «Концерн Радиоэлектронные технологии».

Последние санкции вызвали наибольший всплеск финансовой нестабильности, но абсорбировались быстрее остальных

Блокирующие санкции США (SDN list) запрещают любое взаимодействие компании с американскими агентами. Секторальные санкции (SSI list) делятся на 4 типа (директивы), которые запрещают только какие-то определенные взаимодействия с гражданами или компаниями США (таблица 1). Первая для финансовых компаний, вторая и четвертая для нефтегазовых компаний, третья для предприятий оборонного сектора.

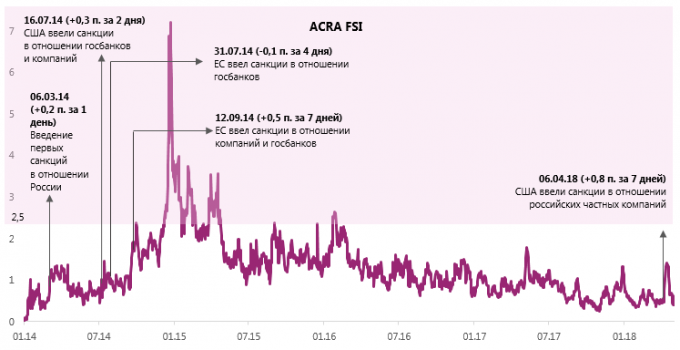

В 2014 году введение санкций не привело к переходу российской финансовой системы в состояние кризиса, о чем свидетельствует динамика индекса финансового стресса ACRA FSI (рисунок 1). Однако инвестиционный климат в стране ухудшился, что на фоне снижения нефтяных цен вызвало рецессию в экономике.

В период после 2014 года резкого роста финансовой нестабильности в стране не наблюдалось. Однако апрельские санкции 2018-го стали своего рода проверкой на прочность для нашей экономики и финансовой системы, поскольку после их введения произошел ощутимый отток средств зарубежных инвесторов из финансовых инструментов не только тех компаний, которых коснулись новые ограничения, но и не затронутых санкциями. В совокупности с повышением ставки ФРС США 21 марта это привело к снижению курса рубля, даже несмотря на рост цен на нефть (индекс ACRA FSI в этот момент существенно вырос, как показано на рисунке 2).

Последние санкции вызвали больший всплеск нестабильности по сравнению с введенными в 2014 году: с 6 апреля ACRA FSI вырос за неделю почти на 1 п., что стало самым значительным недельным приростом индекса после введения санкций. На 14 апреля 2018 года ACRA FSI достиг максимума за период с середины мая 2017 года и составил 1,41 п. Вероятно, это связано с тем, что впервые на такие крупные российские компании были наложены блокирующие, а не секторальные санкции, как происходило ранее.

Рисунок 1. Введение санкций в 2014 году не привело к началу финансового кризиса (2,5 п. — граница перехода индекса ACRA FSI в зону финансовой нестабильности)

Источник: расчеты АКРА

Рисунок 2. Санкции, введенные 6 апреля 2018 года, вызвали наибольший всплеск финансовой нестабильности в России (на графике показана динамика индекса ACRA FSI)

Источник: расчеты АКРА

Russia CDS 5Y (пятилетний кредитно-дефолтный своп) — дериватив, страхующий от дефолта по долгам Российской Федерации.

По состоянию на конец июня ставки по Russia CDS 5Y на 0,3 п. п. выше, чем на начало 2018 года. Это может быть обусловлено тем, что риски, связанные с российской экономикой, по мнению инвесторов, выросли. Однако более высокие ставки по Russia CDS 5Y могли стать следствием не только лишь санкций: для многих развивающихся стран ставки по CDS с начала года выросли в среднем на 0,5–1 п. п. из-за повышений ключевой ставки ФРС США.

С учетом динамики ACRA FSI можно сделать вывод, что последствия санкций, введенных 6 апреля, уже абсорбировались: в июне 2018-го значение индекса оказалось даже ниже, чем было в среднем в начале года (динамика Russia CDS 5Y обычно запаздывает относительно ACRA FSI). Причиной того, что апрельские санкции были абсорбированы быстрее предыдущих, могла стать адаптация российской финансовой системы к санкционному режиму.

Санкции оказали слабое влияние на финансовое состояние компаний и банков…

Влияние на рентабельность

Налоговый маневр — повышение налога на добычу полезных ископаемых (НДПИ) и снижение ставок экспортной пошлины на нефть. Реализация маневра началась в 2015 году.

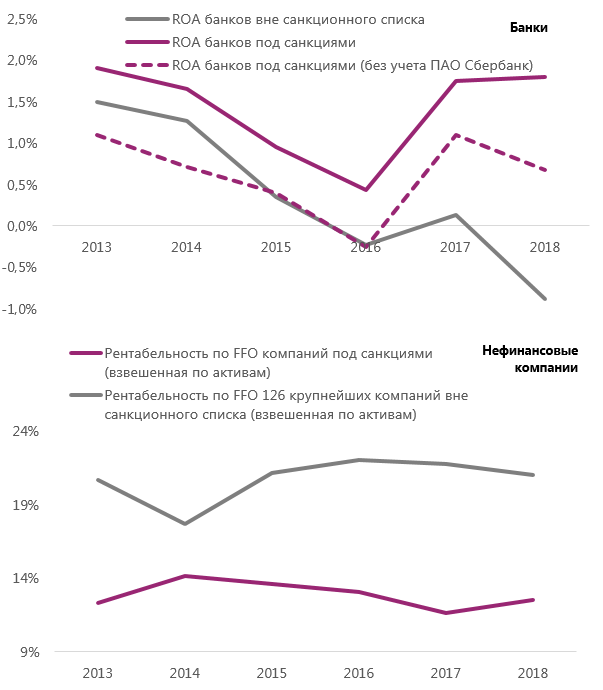

Санкции, введенные США и ЕС против российских компаний в 2014 году, не отразились на рентабельности последних. Несмотря на то что рентабельность нефинансовых компаний, попавших в список, снизилась на 1,6 п. п. после введения санкций, причиной этого стала реализация налогового маневра, а не введение ограничений.

Что касается банковского сектора РФ, то наблюдавшееся в 2015 году снижение рентабельности затронуло не только попавшие под санкции банки, поскольку его причиной стал общий финансовый кризис. В целом по сектору рентабельность снизилась в среднем на 0,8 п. п.

Рисунок 3. Влияние санкций 2014 года на динамику рентабельности банков и нефинансовых компаний

Источник: КУАП, отчетность компаний и банков, расчеты АКРА

Влияние на долг

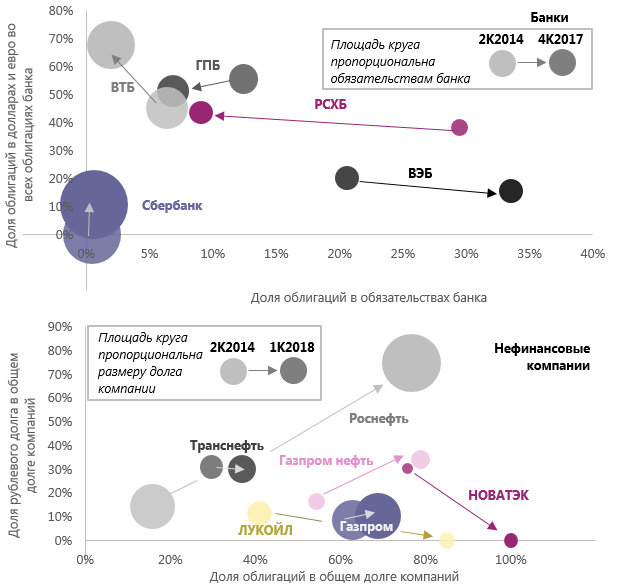

Несмотря на то что введение санкций не оказало влияния на рентабельность, оно стало причиной изменения структуры долга попавших под санкции компаний и банков. Так, в период с 2014 по 2018 год все нефинансовые компании под санкциями увеличили долю рублевых заимствований (в среднем с 13 до 41%) или/и долю облигаций (в среднем с 40 до 66%) (рисунок 4). Что касается остальных российских нефинансовых компаний, то доля облигаций в их долге, напротив, снизилась с 5 до 4% за указанный период, а в долге банков вне санкционного списка — с 10,1 до 9,7%. Для компаний под санкциями выпуск облигаций имеет преимущество по сравнению с банковскими кредитами в связи с возможностью расширения списка кредиторов. Увеличение доли облигаций у компаний под санкциями также можно связать с общей тенденцией роста доступности рынка облигаций в России и с высоким спросом со стороны инвесторов. В первом квартале 2018 года 38% заимствований крупного корпоративного бизнеса было представлено облигациями, и эта доля выросла за последний год.

У банков под санкциями доля облигаций в обязательствах, напротив, снизилась с 6 до 4%. Это может быть связано со структурным профицитом ликвидности в банковской системе и со снижением на фоне санкций доли облигаций, номинированных в долларах и евро, с 38 до 31%.

В рамках исследования для нефинансовых компаний был проанализирован только долг в форме облигаций и банковских кредитов.

Рисунок 4. Изменение структуры заимствований компаний и банков под санкциями5 с 2014 по 2018 год

Источник: Bloomberg, расчеты АКРА

5 К долговым обязательствам ПАО «ЛУКОЙЛ» санкции не применялись. Для ряда дочерних структур ПАО «Газпром» действуют блокирующие санкции.

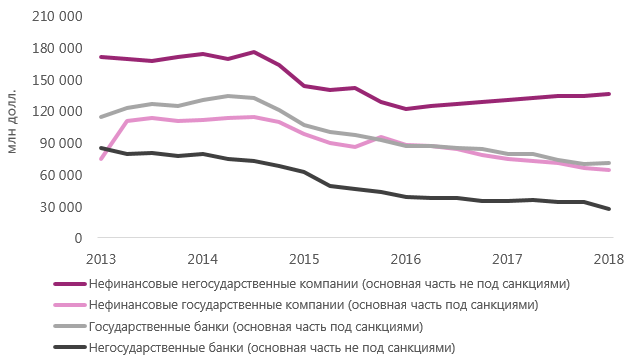

У большого количества компаний, попавших под санкции, произошло изменение географии заимствований: доля заимствований, привлекаемых от нерезидентов, сократилась. Эта тенденция характерна и для компаний, не попавших под ограничения (рисунок 5). Совокупный долг компаний, против которых были введены санкции в апреле 2018 года, составляет примерно 1,5 трлн руб., из которых 12% приходится на облигации, 30% — на рублевый долг. Поскольку против этих компаний действуют блокирующие санкции, запрещающие любое взаимодействие между ними и компаниями в США, структура долга первых может измениться. Эта тенденция может усугубиться на фоне опасений неамериканских контрагентов о введении против них вторичных санкций со стороны США в случае взаимодействия с российскими компаниями из санкционного списка. В настоящее время 57% долга всех российских компаний корпоративного сектора и 16% совокупного долга банковского сектора относится к компаниям из санкционного списка.

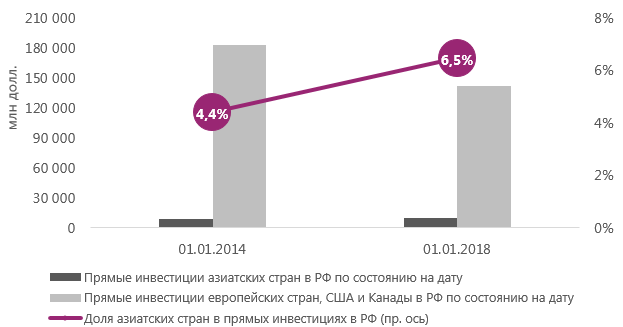

После 2014 года произошло снижение доли заимствований, предоставленных американскими и европейскими банками, в совокупном объеме банковского долга компаний из санкционного списка и соответствующее увеличение доли китайских контрагентов. Последнее не является следствием поиска новых инвесторов на Востоке, поскольку большая часть этих заимствований была еще до первой волны санкций. Стоит отметить, что продолжающийся экономический рост Китая создает потенциал для увеличения доли его инвестиций в российскую экономику. Традиционно Китай много инвестирует в российский нефтегазовый сектор: на него пришлось в среднем 57% всех крупных6 китайских инвестиций в Россию (в денежном выражении — 10,1 млрд долл.) с 2006 года. Доля азиатских стран в прямых инвестициях в российскую экономику выросла с начала 2014 по начало 2018 года с 4,4 до 6,5%, однако это также стало результатом снижения объема западных инвестиций на фоне санкций (рисунок 6).

6 Более 100 млн долл.

Рисунок 5. Внешний долг как государственных, так и негосударственных компаний снизился после первой волны санкций в 2014–2015 годах

Источник: Банк России, расчеты АКРА

Рисунок 6. Объем входящих прямых инвестиций снизился; доля Запада упала, а Азии выросла

Источник: Банк России, расчеты АКРА

…но существенное — на экономическую политику России

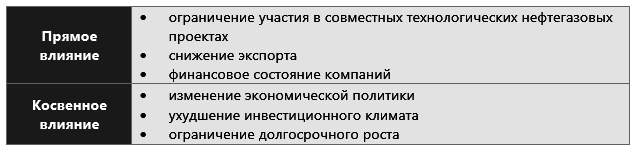

Введенные санкции оказывают как прямое, так и косвенное влияние на российскую экономику (таблица 2).

Таблица 2. Влияние санкций на российскую экономику

Источник: АКРА

Санкции стали стимулом для ускорения разработки и внедрения мер, повышающих устойчивость российской экономики и, в частности, финансового сектора в случае возможной изоляции. Некоторые меры внедрялись бы и в отсутствие санкций, но, вероятно, более медленными темпами. Ценой адаптации к санкциям стали определенные потери в текущем благосостоянии населения.

Косвенное влияние санкционного режима оказалось более существенным, поскольку затронуло экономику в целом, а именно привело к изменению следующих компонентов экономической политики государства:

1) Торговые барьеры. Российские контрсанкции ограничили импорт некоторых категорий продовольственных товаров, что привело к росту цен на ряд товаров. Эффект на реальные доходы населения мы оцениваем в минус 2–3 п. п. на 2018 год7. За 2014–2018 годы ВВП России вырос на 3%, тогда как вклад фактора контрсанкций (через снижение потребления населением) составил лишь –0,2 п. п. Негативный вклад контрсанкций не был компенсирован положительным эффектом роста производства в секторе АПК и снижения импорта. Несмотря на то что вклад АПК в экономический рост в данный период составил 1 п. п., он был преимущественно обусловлен инвестициями, осуществленными в 2010–2013 годах. Рост производства в секторе АПК, непосредственно связанный с контрсанкциями, не превысил 0,1 п. п.

2) Инфраструктура финансового рынка. Угроза нарушения непрерывного денежного оборота ускорила разработку норм, стимулирующих использование внутренних аналогов глобальных финансовых сервисов в следующих областях: платежные системы, кредитные рейтинги и т. д.

3) Требования по хранению данных на территории России и локализации программного обеспечения госучреждений. Необходимость выполнения данных требований повысила издержки технологических и телекоммуникационных компаний.

4) Фискальная политика. Бюджетное планирование базируется на более консервативных предпосылках, чем это могло бы быть в отсутствие санкций. Внешние заимствования не рассматриваются в качестве надежного источника финансирования.

5) Размещение международных резервов. Необходимость сохранения ликвидности привела к изменению структуры инвестиций в сторону снижения (вероятно, долгосрочного) доли госбумаг инициаторов санкций.

7Стоимость потребительской корзины выросла на 2–3 п. п.

Например, доля казначейских облигаций США в российских международных резервах снизилась с 20 до 11% с января 2014 по апрель 2018 года.

Санкции будут сдерживать долгосрочный рост экономики

Санкции нельзя назвать ключевым сдерживающим фактором экономического роста в России в среднесрочной перспективе. Потенциал роста экономики страны в период с 2017 по 2018 год АКРА оценивает в 1,5%, и фактический показатель уже близок к этому уровню. В основном рост сдерживается из-за сокращения численности рабочей силы (негативный эффект от данного фактора с точки зрения темпов экономического роста, по оценкам АКРА, составляет –0,4 п. п. в 2018–2020 годах), а потому даже в случае отмены санкций среднесрочный рост экономики вряд ли бы существенно усилился.

Влияние санкций на темпы роста может оказаться более ощутимым в долгосрочной перспективе как для компаний, так и для экономики в целом. Основные барьеры для более быстрого роста, который был бы возможен в отсутствие санкционного режима, — это отмена совместных технологических проектов, снижение экспорта алюминия и добычи нефти и газа.

Влияние на совместные технологические проекты с зарубежными партнерами

После введения санкций в 2014–2015 годах целый ряд долгосрочных проектов по освоению новых нефтяных месторождений был отменен. В том числе это затронуло девять крупных совместных проектов ПАО «Роснефть» и ExxonMobil, что для ExxonMobil означало потерю своих инвестиций, а для ПАО «Роснефть» — необходимость начать поиск новых партнеров и инвесторов.

Ограничения на нефтегазовые компании, введенные в 2014 году, скажутся на показателях добычи нефти в 2020-х. Месторождения, эксплуатация которых началась после 2013-го, должны способствовать увеличению общего объема добычи в период с 2019 по 2020 год, однако в 2020-х понадобятся новые технологические и инвестиционные стимулы как для зрелых, так и для новых месторождений. Этот процесс потребует существенных затрат, но будет сдерживаться из-за санкций.

В то же время запрет на экспорт в Россию различных видов оборудования дал положительный импульс развитию внутри страны энергетического машиностроения и производства нефтегазового оборудования.

Влияние на экспорт

В связи с санкциями, наложенными на компанию UC Rusal, объем экспорта алюминия из России в США за текущий год может снизиться на 5–10%. Темпы роста продаж данного металла на внутреннем рынке не так высоки (в 2018 году показатель вырастет на 3–4% благодаря изменению стандартов для продукции из алюминия) и не позволят нивелировать эффект от сокращения экспорта алюминия на Запад. Однако в 2019-м негативное влияние санкций может сойти на нет благодаря росту как экспорта алюминия в Китай, так

и потребления этого металла на внутреннем рынке.

Международные резервы РФ полностью покрывают внешний долг компаний, уязвимый к расширению санкций

Риск расширения антироссийских санкций остается одним из ключевых рисков, с которыми может столкнуться экономика РФ в текущем году. Потенциально возможные новые санкции могут включать в себя следующие меры:

- ужесточение ограничений против компаний, уже находящихся в санкционном списке (например, запрет на привлечение более краткосрочного долга);

- введение санкций против новых компаний;

- расширение географии санкций: введение схожих ограничений другими странами или введение вторичных санкций в ответ на их сотрудничество с российскими гражданами/компаниями под санкциями;

- ограничение операций с российскими гособлигациями;

- применение прочих санкций (ограничение ликвидности резервов ЦБ, отключение от международной платежной системы SWIFT и т. д.).

В 2017 году объем международных резервов стал полностью покрывать все российские внешние долговые обязательства, уязвимые к вынужденному погашению (рисунок 7). Это может нивелировать риски ликвидности, поэтому прямого негативного эффекта на деятельность компаний под санкциями может не возникнуть, хотя и произойдет еще большее ухудшение инвестиционного климата. После введения санкций в апреле 2018 года доля нерезидентов, владеющих российскими гособлигациями, в период с апреля по июнь снизилась с 34,5 до 30% (за второе полугодие 2014 года данный показатель сократился с 25,6 до 18,7%).

Рисунок 7. В 2017 году международные резервы стали полностью покрывать российский внешний долг, уязвимый к вынужденному погашению

Источник: Банк России, расчеты АКРА

Одними из обсуждаемых возможных новых санкций являются ограничение операций с российскими гособлигациями, ограничение ликвидности резервов ЦБ, а также отключение от международной платежной системы SWIFT.

Стоит отметить, что первый сценарий выглядит маловероятным, поскольку сами США признали, что его реализация может негативно повлиять и на их собственную экономику8. Реализация второго и третьего сценариев потенциально возможна, а эффект от них может стать наиболее ощутимым.

В настоящее время бюджеты 10 из 85 субъектов РФ более чем на 20% зависят от компаний под санкциями (рисунок 8). В основном это касается регионов, в которых осуществляется добыча нефти и газа. Расширение санкций способно повлечь за собой снижение отчислений по налогу на прибыль в их бюджеты, однако негативный эффект от этого будет частично компенсирован стабильными поступлениями по НДФЛ, налогу на имущество и акцизам.

Рисунок 8. Регионы, бюджеты которых более чем на 20% зависят от компаний под санкциями

Читайте прогноз ценовых колебаний с 9 по 13 июля 2018.