22 April 2017, 12:02

Рынок нефти ждет долгое восстановление

-

Мировые запасы нефти падают на фоне сокращения производства, проводимого странами ОПЕК и странами, не входящими в ОПЕК. С ноября 2016 г. запасы сократились на 1,8 млн баррелей нефти. И тем не менее предстоит долгий путь к восстановлению равновесия на рынке.

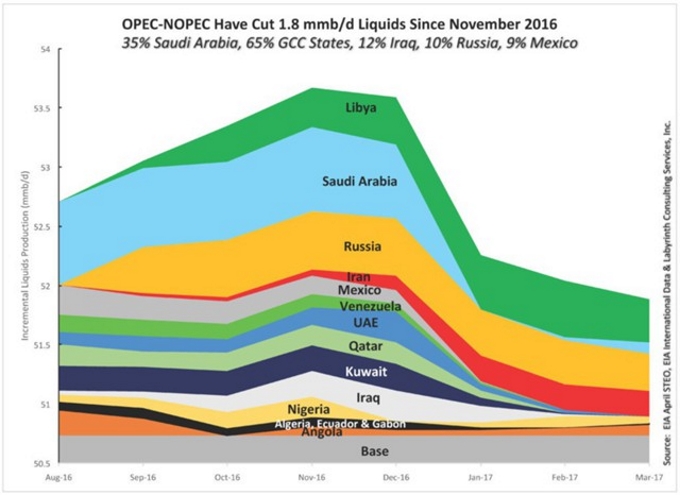

Саудовская Аравия сократила добычу на 619 тыс. баррелей в сутки (35% от общего объема), страны Совета сотрудничества стран Персидского залива, и Саудовская Аравия в том числе, сократили в целом 1159 тыс. баррелей в сутки (65% от общего объема). Ирак сократил производство нефти на 12% от общего объема соглашения, Россия — на 12%, Мексика — на 9%. Сокращение добычи нефти в Нигерии произошло непроизвольно, учитывая, что страна была освобождена от соглашения ОПЕК. Иран и Ливия были также освобождены от участия в соглашении, обе страны нарастили производство.

Вклад стран ОПЕК и не входящих в ОПЕК в сокращение предложение на рынке нефти

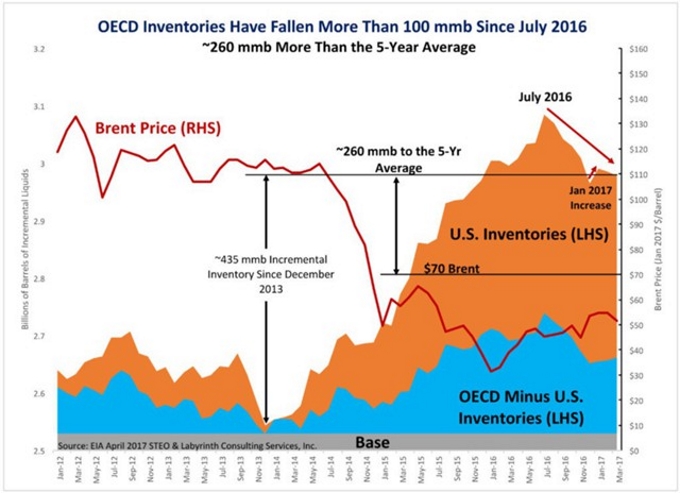

Запасы нефти стран ОЭСР начали падать в июле 2016 г., за четыре месяца до того, как было заключено соглашение о сокращении добычи ОПЕК. Уровень запасов упал примерно на 107 млн баррелей согласно данным EIA Steo. Сюда входит и увеличение запасов, зафиксированное в январе 2017 г., отмеченное в апрельском отчете МЭА.

Хотя это представляет собой прогресс в отношении рыночного равновесия, запасы нефти должны упасть еще как минимум на 260 млн баррелей, чтобы достичь среднего пятилетнего уровня и поддержать цены на нефть в $70 за баррель.

Почти три четверти (73%) снижения ОЭСР не касалось запасов США. Возможно, целью ноябрьского сокращения ОПЕК было стимулировать снижение запасов в США (около 45% от общего объема ОЭСР). Сравнительные запасы США увеличились во время сокращений и не падали до февраля 2017 г. С середины февраля американские запасы снизились на 20%. Тем не менее запасы нефти США должны упасть еще на 143 млн баррелей, чтобы достичь среднего пятилетнего уровня.

Непосредственные результаты сокращения ОПЕК привели к росту цен на нефть и важным изменениям во временной структуре нефтяных фьючерсных контрактов. До сокращений было объявлено, что временная структура фьючерсов на нефть WTI была в контанго. Это способствует накоплению запасов, а не продаже нефти.

Динамика мировых запасов нефти и цен на нефть марки Brent

В начале марта 2017 г. цены на нефть упали, так как инвесторы потеряли уверенность, что сокращение дает эффект. Форвардные кривые перешли в слабую бэквордацию. Теперь цены выросли наряду с перебоями в Канаде и Ливии, а форвардная кривая перешла в более сильную бэквордацию. Это способствует продаже, а не хранению нефти и снижению уровня запасов.

В последнем отчете МЭА заявлено, что «можно утверждать с уверенностью, что рынок уже очень близок к равновесию». Что это значит?

Баланс рынка означает, что уровни производства и потребления примерно равны. Это важный первый шаг для рынка, в котором производство превысило потребление за последние 3 года, но это вряд ли означает, что цена в $70 за баррель достижима в ближайшее время.

Баланс рынка должен быть расширен, чтобы быть эффективным: производство не то же самое, что поставки, а потребление не то же самое, что спрос. Поставка – это производство плюс сырьевые товары, предназначенные для продажи. Спрос – это объем нефти, которую рынок готов купить по определенной цене, он может быть больше или меньше, чем производство.

Цены на нефть рухнули в 2014 г., потому что спрос был не настолько большим, чтобы достигать уровня $100 за баррель. Цены рухнули до $30 за баррель, прежде чем трансформированный рынок стал слабым, а производственные излишки начали медленно снижаться.

Спрос не рос значительно до июля 2016 г. Запасы США не начинали снижаться, пока соглашение о сокращении ОПЕК не вступило в силу в феврале 2017 г.

Начало процесса сокращения запасов нефти

Замедление роста спроса является потенциальным барьером для дальнейшего сокращения запасов и восстановления цен при условии, что сокращение производства ОПЕК будет проводиться и дальше, и соглашение будет продлено. Годовой рост спроса снизился до 1,25 млн баррелей в сутки со сравнительно устойчивого роста в 2 млн баррелей в сутки в 2015 г. и 1,62 млн баррелей в сутки в 2016 г. Прогнозы МЭА по-прежнему предсказывают слабый рост спроса в 2017 г.

Проблема в том, что спрос весьма чувствителен к цене в условиях мировой экономики, отягощенной неуправляемым долгом. Спрос отстает от цены, а темпы роста спроса отражают полный спектр экономических «встречных ветров». В начале 2016 г. цены на нефть достигли самого низкого уровня за последние 15 лет. После этого спрос и цены на нефть росли до ноября 2016 г., и все же рост спроса в 2016 г. был ниже, чем в 2015 г. С тех пор цены в $45-55 за баррель снизили рост спроса до уровня 1,25 млн баррелей в сутки.

Сокращение ОПЕК приводит к ускорению сокращения глобальных запасов, но дальнейшее продвижение к среднему пятилетнему уровню спровоцирует рост цен на нефть. Более высокие цены могут столкнуться со слабым ростом спроса в условиях застойной экономики. Долгий путь к рыночному равновесию может быть медленным и менее стабильным, чем прогнозируют аналитики.