03 October 2017, 13:01

Российские ненефтяные экспортеры выигрывают от сланцевой нефти

-

• Производители сланцевой нефти отвязали цены на нефть от цен на прочие сырьевые товары… Длительность инвестиционных циклов и схожесть прогнозных предпосылок динамики спроса определяют синхронность формирования дефицитов и профицитов на сырьевых рынках и динамики цен на нефть и металлы. Однако короткие инвестиционные циклы производителей сланцевой нефти снижают волатильность нефтяных цен и ускоряют балансировку рынка нефти.

• …снизили влияние курса доллара на динамику нефтяных цен… До половины волатильности цен на сырьевые товары объяснялось волатильностью курса доллара к прочим мировым валютам. Но если производители сланцевой нефти останутся маржинальными на рынке нефти, то курс доллара перестанет быть значимым фактором динамики цен, поскольку издержки производителей сланцевой нефти не зависят от курса доллара.

• …и обеспечат в 2017 году до 400 млрд руб. дополнительных рублевых доходов российских ненефтяных экспортеров, так как рост цен на сырьевые товары в 2017 году (в первую очередь на металлы) не сопровождается синхронным ростом цен на нефть и укреплением рубля.

Мировые цены на нефть и металлы перестали коррелировать

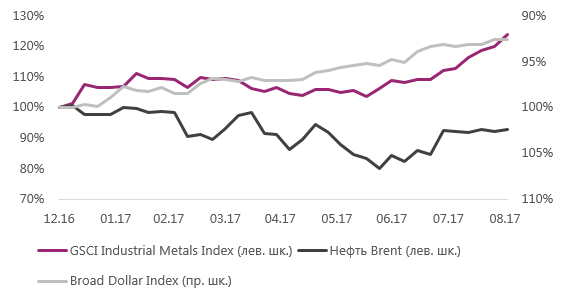

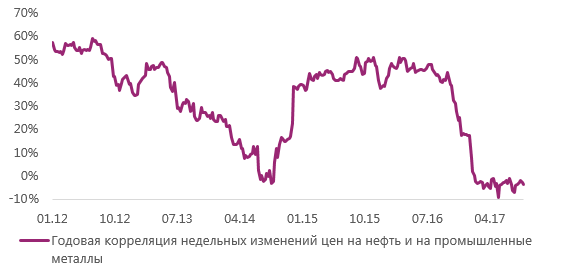

В январе–августе 2017 года индекс цен промышленных металлов вырос на 23,6%, тогда как цены на нефть упали на 7,2%. Это противоречит традиционному высокому уровню корреляции между ценами на нефть и промышленными металлами, который обусловлен общими для рынков этих сырьевых товаров движущими факторами (темпы роста мировой экономики в целом и развивающихся рынков в частности), а также схожей длительностью инвестиционных циклов. Периоды снижения корреляции нефти с промышленными металлами случались и ранее, но они были ограничены во времени и фундаментально обоснованы. Так, снижение корреляции в период с 2013 года по первую половину 2014 года было связано в первую очередь с геополитическими причинами: рост предложения нефти ограничивался последствиями конфликтов в Северной Африке и на Ближнем Востоке, а цены на нефть включали в себя существенную премию за риск.

Рисунок 1. Динамика цен на нефть, промышленные металлы и курса доллара

Источник: расчеты АКРА

Рисунок 2. Нетипичная раскорреляция цен на нефть и промышленные металлы с конца 2016 года

Источник: расчеты АКРА

В то же время резкая раскорреляция цен на нефть и промышленные металлы, наблюдающаяся с конца 2016 года, выглядит нетипично как с точки зрения продолжительности, так и с точки зрения движущих факторов. Мы полагаем, что данная раскорреляция отражает фундаментальные изменения нефтяного рынка, связанные с ростом значимости добычи сланцевой нефти, и поэтому носит долгосрочный характер. Сланцевая нефтедобыча в США характеризуется высокими, но при этом быстро падающими дебитами новых скважин, в результате чего сроки их окупаемости оказываются очень короткими — порядка 2–3 лет. Благодаря высоким дебитам новых скважин производители могут дешево и эффективно хеджировать будущую добычу, тем самым снижая чувствительность к стоимости нефти. Быстрое снижение дебитов пробуренных скважин, в свою очередь, ведет к быстрому сокращению добычи при остановке бурения новых скважин, тем самым ускоряя балансировку рынка при избытке предложения. Еще одна отличительная особенность производителей сланцевой нефти заключается в способности быстро наращивать объемы бурения при благоприятной конъюнктуре, что связано как с работой компаний в регионах с развитой инфраструктурой, так и избытком буровых мощностей в США. Гибкость сланцевой нефтедобычи делает сланцевую нефть ключевым фактором баланса на нефтяном рынке: рост ее доли в общемировой добыче нефти будет вести к снижению волатильности цен и к установлению на достаточно продолжительный период времени (до момента истощения запасов в основных американских сланцевых бассейнах) относительно узкого (по сравнению с историческими пределами колебаний цен) диапазона цен на нефть.

Зависимость нефтяных цен от курса доллара снизилась

Broad Dollar Index отражает стоимость доллара по отношению к валютам 26 торговых партнеров США, взвешенную исходя из объемов торгового оборота.

Общим значимым (по крайней мере в прошлом) для сырьевых рынков фактором динамики цен является отношение курса доллара к мировым валютам (в рамках данного исследования в качестве индикатора стоимости доллара используется Broad Dollar Index). Курс доллара оказывает непосредственное влияние на сырьевые рынки как со стороны спроса, так и со стороны предложения — до половины волатильности цен на сырьевые товары может быть объяснена волатильностью курса доллара по отношению к мировым валютам. По нашему мнению, одним из ключевых драйверов роста цен на промышленные металлы в 2017 году стало именно ослабление доллара, в то время как изменение баланса спроса и предложения оказало существенно меньшее влияние на их цены в текущем году.

Коэффициент бета выражает чувствительность цены одного актива к изменению цены другого актива.

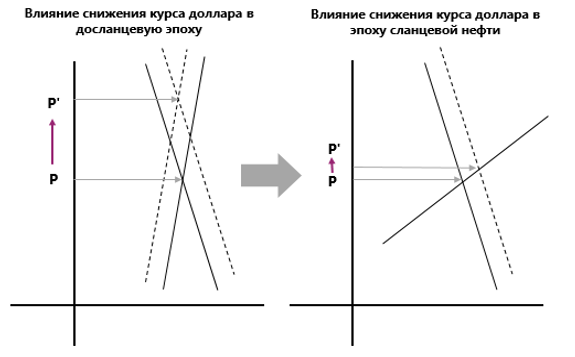

В рамках этого документа мы будем рассматривать только непосредственное влияние курса доллара на сырьевые цены, хотя ускорение темпов роста экономик стран — торговых партнеров США ведет к ослаблению курса доллара, что также находит отражение в сырьевых ценах. С точки зрения спроса ослабление доллара повышает покупательную способность неамериканских потребителей, выраженную в долларах (что на схематичном графике соотношения спроса и предложения ведет к сдвигу кривой спроса вверх и вправо). Со стороны предложения с ослаблением доллара затраты неамериканских производителей, выраженные в долларах, возрастают (что ведет к сдвигу кривой предложения вниз и влево). Эластичность предложения по цене большинства сырьевых товаров крайне низка, что является отражением длительного инвестиционного цикла и значительной доли постоянных издержек в себестоимости сырья. Низка и ценовая эластичность спроса, что связано с относительно низкой долей стоимости сырья в себестоимости конечных товаров, а также с невозможностью быстрой замены тех или иных видов сырья или с отсутствием субститутов при текущих технологиях. Как показано на рисунке 3, эффект ослабления доллара ведет к заметному росту сырьевых цен при незначительном изменении объемов продаж. Исторически это выражается в отрицательном коэффициенте бета сырьевых товаров к курсу доллара, заметно превышающем единицу по модулю (-2,16 для промышленных металлов за период с начала 2010 года по настоящее время и -2,33 для нефти за аналогичный период).

Вышеуказанная взаимосвязь факторов была в целом присуща как рынку промышленных металлов, так и рынку нефти. Однако с возрастанием роли сланцевой нефти ситуация существенно меняется. Короткий жизненный цикл скважин сланцевой нефти, а также существенная доля переменных издержек в общих издержках сланцевых нефтедобытчиков существенно увеличивают эластичность предложения по цене. При этом в роли маржинального производителя теперь выступают американские компании, а их долларовые издержки не реагируют на ослабление доллара. В результате сдвига кривой предложения не наблюдается. Таким образом, влияние изменений курса доллара (при условии рентабельной работы производителей сланцевой нефти благодаря достаточно высоким ценам на нефть) оказывается многократно меньшим, чем в прошлом (рисунок 3)

Рисунок 3. Влияние ослабления курса доллара на соотношение спроса и предложения на рынке нефти в досланцевую и сланцевую эпохи

Источник: расчеты АКРА

В связи с существенной зависимостью курса рубля от цен на нефть можно ожидать, что снижение влияния волатильности доллара к мировым валютам на цену нефти приведет к снижению волатильности рубля, но увеличит волатильность цен на промышленные металлы в рублевом выражении. Таким образом, в случае дальнейшего ослабления доллара мы будем наблюдать рост долларовых и рублевых цен на металлы при относительной стабильности курса рубля и цен на нефть. При укреплении доллара снижение долларовых цен на металлы будет в большей степени, чем ранее, транслироваться в падение рублевых цен.

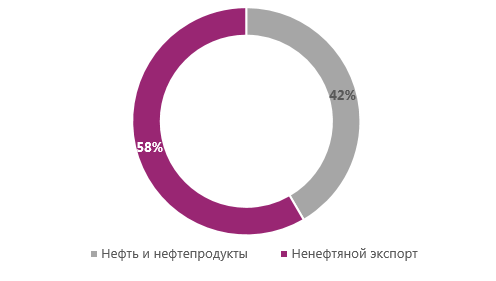

Волатильность рубля снижается вслед за волатильностью нефти

Снижение чувствительности нефтяных цен к курсу доллара несет последствия и для российской экономики в целом, что связано в первую очередь с высокой зависимостью курса рубля от цен на нефть. В нынешних условиях ослабления доллара, не сопровождающегося эквивалентным ростом цен на нефть, в выигрыше оказываются ненефтяные экспортеры. По итогам восьми месяцев 2017 года средняя цена нефти Brent составила порядка 52,2 долл. за баррель при курсе рубля в 58,2 руб. за доллар. В то же время в случае сохранения прежней зависимости цен на нефть от курса доллара к мировым валютам можно было бы ожидать средней цены барреля нефти Brent на уровне 59 долл. при среднем курсе рубля порядка 55 руб. за доллар. Более дешевый рубль означает более высокую рентабельность экспортеров: благодаря более низким темпам укрепления рубля уровень рентабельности ненефтяных экспортеров в январе–августе 2017 года оказался на 5,8 п. п. выше, а рублевая выручка ненефтяных экспортеров оказалась выше на 265 млрд руб., а за год положительная разница выручки может составить до 400 млрд руб. В целом же снижение волатильности цен на нефть, а значит и рубля в долгосрочной перспективе должно благотворно отразиться на уровне рисков в российской экономике, в том числе и за счет снижения риска рецидива «голландской болезни».

Рисунок 4. Снижение волатильности нефти и рубля улучшит условия для 58% российского экспорта (доли по итогам 2016 года)

Прогноз ценовых колебаний с 2 по 6 октября 2017 читайте здесь.