19 July 2018, 12:37

Предварительный обзор экономических перспектив рынка США на июль

Данные по инфляции: на прошлой неделе июньский индекс потребительских цен (CPI) достиг 6,5-летнего максимума (+ 2,9% г/г), а базовый индекс потребительских цен (Core CPI) – 10-летнего максимума (+ 2,3%). В мае индекс-дефлятор личных потребительских расходов (PCE deflator) и базовый дефлятор (PCI core deflator) достигли 6-летнего максимума (+ 2,3% и + 2,0% г/ г соответственно), совпав с целевым инфляционным показателем ФРС.

Поскольку на последнем собрании (12-13 июня) ФРС повысила свой целевой показатель на 25 б.п. до 1,75%/ 2,00%, на данный момент рынок снижает ожидания повышения процентной ставки на 16%, но все же планируя их повышение на следующем заседании Федерального комитета открытого рынка (31 июля/ 1 августа). Однако затем, на следующем собрании (25-26 сентября), рынок планирует 100% повышение ставок до 2,00%/ 2,25%. Это будет третьим повышением ставок за этот год. Затем рынок снизит ожидания повышения ставок на 66%, поскольку на своем заседании 18-19 декабря Федеральный комитет открытого рынка должен провести четвертое повышение ставок до 2,25%/ 2,50%.

Согласно графику прогнозов по ставкам от ФРС (Fed-dot forecast), существует большая вероятность того, что Федеральный комитет открытого рынка повысит ставки четыре раза в этом году до 2,25% / 2,50%.

На этом уровне процентная ставка, наконец, будет выше ожидаемого 10-летнего уровня инфляции (2,11%) и впервые за десять лет перейдет в положительную область (с учетом инфляции). Учитывая уровень безработицы (почти достигнут 48-летний минимум) и целевую базовую инфляцию ФРС до 2,0%, нет никаких оснований для того, чтобы в настоящее время процентная ставка находилась на отрицательном уровне. ФРС нуждается в повышении процентной ставки, чтобы в случае следующей рецессии была возможность ее понизить.

Рынок продолжает придерживаться значительно более оптимистичного прогноза на дальнейшие годы, чем ФРС. Точки ФРС на Графике 1 показывают, что к концу 2020 года ожидается рост ставок на 125 б.п. (от нынешнего уровня до 3,25 / 3,50%). Однако к концу 2019 года ожидается повышение ставок только на 75 б.п. до 2,50 /2.75%. Это означает, что процентные ставки не достигнут даже 2,9% по долгосрочному прогнозу ФРС.

Всего месяц назад рынок ожидал повышения ставок еще на 100 б.п. в соответствии с долгосрочным целевым показателем ФРС (2,9%). Однако за последние несколько недель рынок стал прогнозировать повышение ставок только на 25 б.п., в основном из-за напряженности в вопросах торговли. 6 июля США и Китай ввели 25% тариф на товары суммой 34 млрд. долл. США. Ожидается, что к концу этого лета к этой сумме добавят еще 16 млрд. долл. США.

Затем 10 июля президент США Дональд Трамп объявил, что после 30 августа США планируют ввести 10% тариф на китайские товары стоимостью 200 млрд. долларов США, а также 25% тариф на импорт автомобилей в США и, возможно, 20% тариф на импорт автомобилей из Европы.

График 1. Прогноз ФРС по ставкам против ожиданий рынка (фьючерс на процентную ставку)

График 2. Прогноз ФРС по повышению ставок на конец 2019 года (фьючерс на процентную ставку в декабре 2019 года)

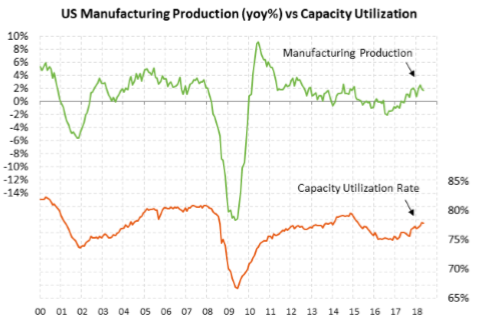

В этом июне промышленное производство США подтвердило ожидания рынка, восстановившись и достигнув отметки + 0,5% м/ м по сравнению с — 0,1% в мае. Согласно июньскому отчету, в производственном секторе США ожидается значительный рост на + 0,7%, который компенсирует снижение на 0,7% в мае.

В мае производственный сектор США понес убытки из-за низкого объема производства автомобилей по причине сбоев в цепочке поставок. Однако временные сбои не сказались на положительном состоянии сектора. В июне индекс деловой активности в производственной сфере США (ISM manufacturing index) вырос на +1,5 пункта (60,2), что на 0,6 пункта ниже 14-летнего максимума февраля (60,8). Это свидетельствует о достаточно высоком уровне делового оптимизма среди руководителей предприятий США. Более того, будущее выглядит оптимистично, поскольку субиндекс новых производственных заказов в США (ISM manufacturing new orders sub-index) оказался даже более высоким, чем общий индекс, и составляет 63,5. Это говорит о сильном потоке ордеров.

График 3. Промышленное производство США (процентное изменение год к году) против уровня использования производственного потенциала

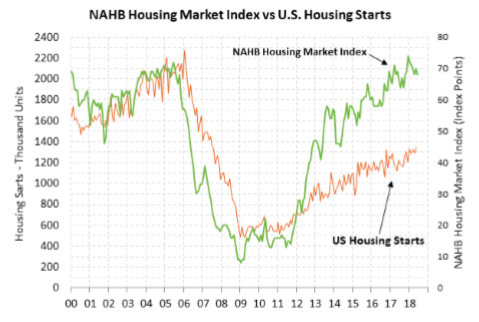

Подтвердилась стабильность индекса рынка жилья в США от NAHB (U.S. NAHB housing index) – он зафиксировался на отметке 68 после снижения на 2 пункта в июне. В декабре 2017 года индекс достиг 19-летнего максимума, составив 74 пункта и с тех пор снизился на 6 пунктов до 9-месячного минимума в 68 пунктов. Основная причина – более высокие ставки по ипотечным кредитам. За последние 10 месяцев текущая ставка по 30-летним ипотечным кредитам выросла на 75 б.п. и на данный момент составляет 4,53%.

Тем не менее, жилищно-строительные фирмы сохраняют высокий деловой оптимизм в силу высоких продаж жилья и цен на новые дома. В мае продажи новых домов в США выросли на 6,7% до 689 000, что на 3,2 пункта ниже 10-летнего максимума (712 000), зафиксированного в ноябре 2017 года. Между тем, в мае средняя цена нового дома составила 313 000 долл. США, что было всего на 9% ниже рекордного уровня в 343 400 долл. США, зафиксированного в ноябре 2017 года.

График 4. Индекс рынка жилья в США от NAHB против количества строящихся жилых домов в США

«Северный поток» не проходит через США