Потенциальный рост «демпфера» не спасает производителей автобензина от убытков

Маржинальность переработки сырья в стране продолжает снижаться

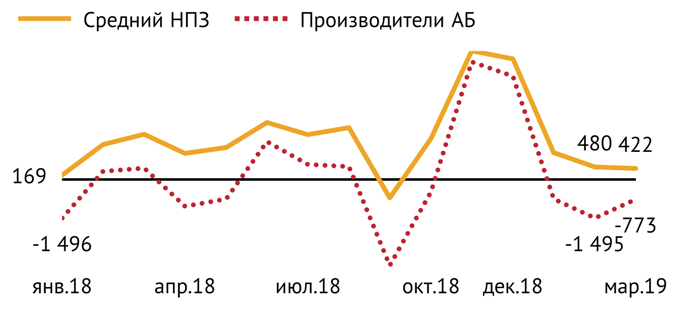

По предварительным оценкам ИГ «Петромаркет», средняя чистая маржа российских НПЗ в марте составила 420 руб./т, что на 60 руб./т ниже уточненного февральского значения этого показателя. Таким образом, маржа нефтепереработки падает уже четвертый месяц подряд (см. рис. 1).

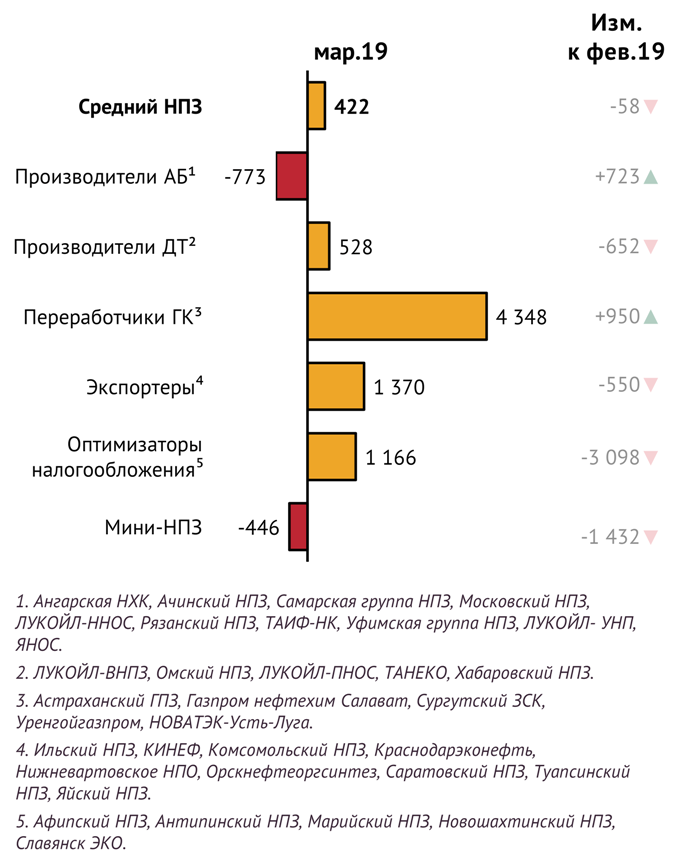

Дифференциация значений маржи нефтепереработки различных групп НПЗ сохранилась практически такой же, какой она была в феврале. По-прежнему себе в убыток работают предприятия, относящиеся к категории наиболее значимых с точки зрения обеспечения потребности внутреннего рынка в автомобильном топливе — НПЗ, ориентированные на выпуск и поставку на внутренний рынок автомобильного бензина (Ангарская НХК, Ачинский НПЗ, Самарская группа НПЗ, Московский НПЗ, ЛУКОЙЛ-ННОС, Рязанский НПЗ, ТАИФ-НК, Уфимская группа НПЗ, ЛУКОЙЛ-УНП, ЯНОС). Одновременно с этим «экспортеры» (НПЗ, ориентированные на экспорт нефтепродуктов) и «оптимизаторы налогообложения» (НПЗ, нашедшие способы выводить свою продукцию из-под акцизов при реализации ее на внутреннем рынке и/или перемещать ее в товарные группы с более низкой ставкой вывозной пошлины при экспорте), важность которых для внутреннего рынка не столь очевидна, как и феврале, продолжают генерировать прибыли (см. рис. 2).

Рис. 1. Средняя чистая маржа переработки сырья в РФ, руб./т

Рис. 2. Средняя чистая маржа переработки сырья различных групп НПЗ, руб./т

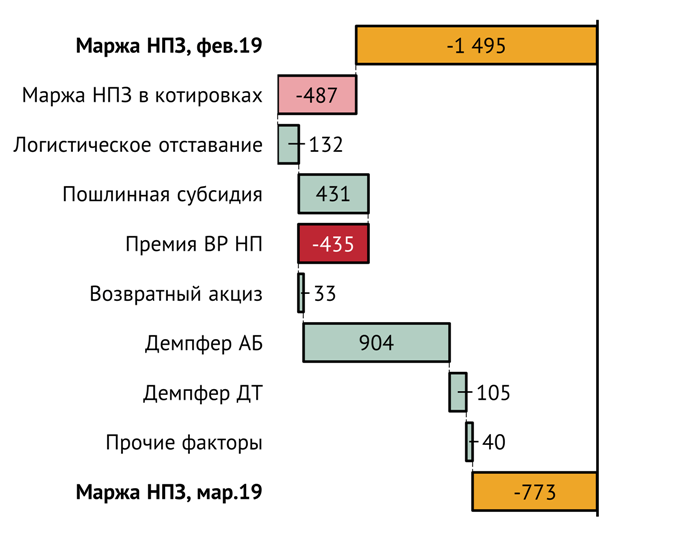

Следует, правда, отметить, что в марте средняя чистая маржа переработки бензиновых НПЗ, оставаясь в отрицательной зоне, повысилась до -0.8 тыс. руб./т с -1.5 тыс. руб./т в феврале. Этот рост в основном был обеспечен переходом демпфирующей надбавки для автомобильного бензина из отрицательной зоны в положительную: от минус 1 800 руб. /т в феврале до плюс 3 600 руб./т в марте (см. Рис. 3).

Рис. 3. Факторное разложение изменения средней чистой маржи переработки сырья на НПЗ-производителях АБ, руб./т

Выросший до положительной величины бензиновый «демпфер» хоть и улучшил экономику НПЗ, но не смог в полной мере компенсировать им потери при реализации автобензина на внутреннем рынке из-за вынужденного дисконтирования цен относительно экспортных нетбэков (причина появления дисконта — ограничение на экспорт автомобильного бензина, накладываемое регулятором и создающее профицит продукта внутри страны).

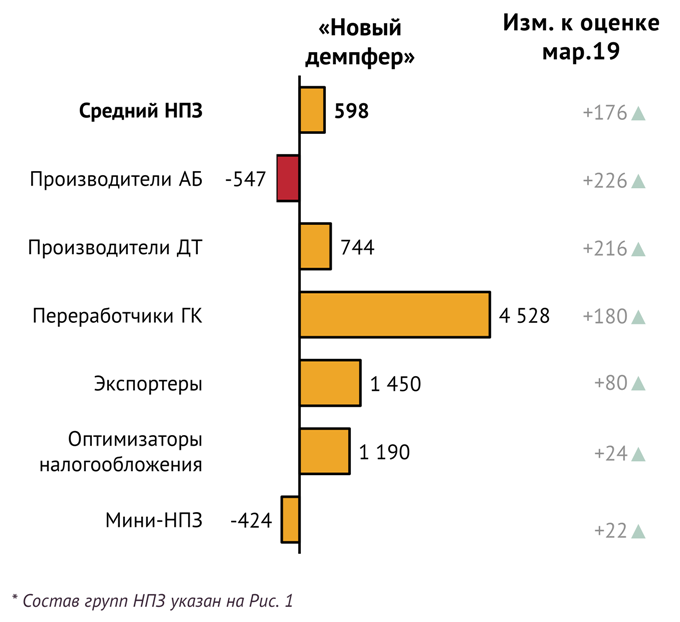

Прибыльность нефтепереработки на «бензиновых» НПЗ не смогло бы вернуть и обсуждаемое сейчас изменение формулы расчета демпфирующей надбавки. В мартовских условиях даже лучший (с позиции нефтепереработки) из рассматриваемых вариантов реформы (снижение базовой цены на автобензин с 56 000 руб./т до 51 000 руб./т, обнуление компенсационной надбавки ФАБ и повышение компенсационного коэффициента ККОМП с 0.6 до 0.75) увеличил бы среднюю чистую маржу переработки этой группы заводов лишь на 220 руб./т, сохранив ее отрицательность (см. рис. 4).

Рис. 4. Средняя чистая маржа переработки сырья различных групп* НПЗ в марте 2019 г. с учетом корректировки демпфера для автобензина, руб./т

Неудивительно, что хроническая убыточность продаж автобензина на внутреннем рынке заставляет НПЗ искать способы снижения потерь. Наряду с наблюдающимся переходом некоторых НПЗ на производство нафты вместо производства автобензина (см. выпуск рубрики Неделя глазами Петромаркета от 13 марта), в январе-марте 2019 г. ряд заводов — Омский, ЛУКОЙЛ-ПНОС и ТАНЕКО — стал прибегать к производству вместо автобензина товарных компонентов для его смешения — алкилата и риформата — и вывозить их на экспорт. В январе-марте указанные заводы отправили на внешний рынок суммарно примерно 126 тыс. т бензиновых компонент. Для сравнения: в первом квартале прошлого года только Омский НПЗ экспортировал бензиновые компоненты (алкилат), причем в объеме всего лишь 3.5 тыс. т.

Описанная схема выглядит весьма разумной: лучше производить товарные компоненты автобензина — нафту, алкилат или риформат — и продавать их по высокой цене на экспорт, нежели смешивать их на НПЗ и продавать товарный автобензин по заниженным ценам внутри страны.

Бензиновый «демпфер» в апреле может увеличиться в два раза, но проблем бензиновых НПЗ это не решит

За первую половину апреля крек-спред на автобензин АИ-92 на рынке Северо-Западной Европы резко вырос: со 118 долл./т до 150 долл./т. Среднее значение показателя за 15 дней апреля достигло 138 долл./т. Если предположить, что до конца месяца цена на АИ-92 в СЗЕ и курс доллара сохранятся на уровне своих средних значений за 15 дней месяца, то апрельская индикативная экспортная цена вырастет в сравнении с мартом на 6 630 руб./т (с 56 520 до 63 150 руб./т). А это повлечет а собой более чем двукратное повышение бензиновой демпфирующей надбавки – до 7 650 руб./т.

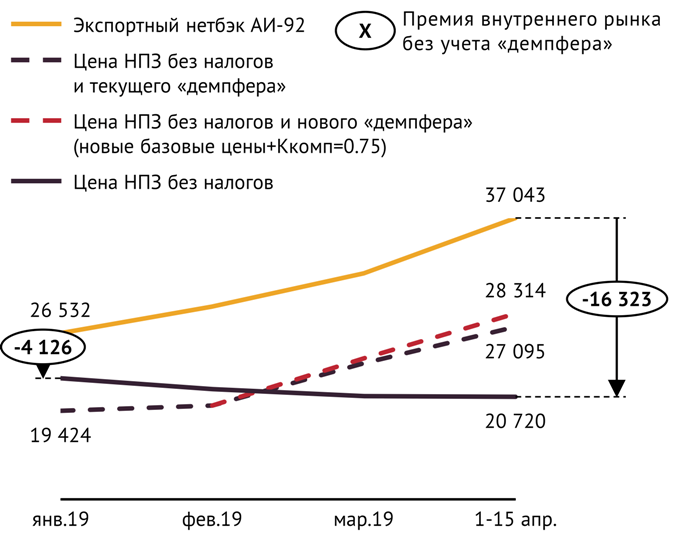

Но даже столь существенный прирост бензинового «демпфера» не решит проблему убыточности поставок бензина на внутренний рынок. Как уже было отмечено выше, из-за ограничений на экспорт авто-бензина, продукт сейчас торгуется на внутреннем рынке с огромным дисконтом относительно экспортной альтернативы. В ценовых условиях первой половины апреля дисконт может быть компенсирован «демпфером» всего лишь на 39%. Даже с учетом этой компенсации АИ-92 торгуется на внутреннем рынке на 9 950 руб./т ниже экспортного нетбэка. А это чистые потери, которые несет нефтепереработка из-за ограничений экспорта (см. Рис. 5).

Рис. 5. Средние по РФ цены НПЗ и экспортные нетбэки на АИ-92, руб./т

Ожидаемая корректировка формулы расчета «демпфера» также не способна кардинально повысить маржинальность производства автобензина при его реализации на внутреннем рынке. Даже если бы в апреле заработал наилучший для НПЗ вариант корректировки (см. выше), то «демпфер» покрыл бы лишь 47% текущего дисконта.

Ежедневный прогноз ценовых колебаний на 19 апреля 2019