18 August 2018, 08:35

Норвежский континентальный шельф: краткосрочный бум и беспокойство о будущем

Норвежский нефтяной директорат проанализировал деятельность 20 проектов на Норвежском континентальном шельфе. Это рекордное количество проектов для данного региона. Анализ позволяет сформировать достаточно точное представление о ситуации в регионе. Конкурентоспособность проектов на Норвежском континентальном шельфе поддерживается сокращением производственных затрат и увеличением ресурсности. Однако, этот краткосрочный бум омрачается тем, что нехватка новых разработок после 2020 года приведет к резкому сокращению производительности, возможно, на многие годы.

Поэтому главным вопросом является то, как реализовать амбиции по росту производительности в условиях недостаточности ресурсов.

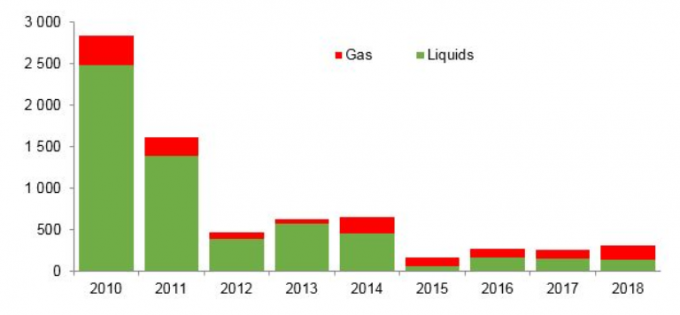

Рис. 1 Прогноз производительности на Норвежском континентальном шельфе

Падение цен на нефть после 2014 года поставило под сомнение конкурентоспособность подводных ресурсов, в частности тех, которые расположены в регионах со сложными погодными условиями.

Нефтяная промышленность ответила на падение цен сокращением производственных затрат и увеличением ресурсной базы для различных проектов. В итоге цена безубыточности уменьшилась на 20% — 40%. В Северной Америке на сланцевых месторождениях цена безубыточности сократилась на столько же.

Таким образом, морским месторождениям удалось сохранить конкурентоспособность.

Согласно самой новой независимой оценке, проведенной в июне 2018 года, портфель нефтегазовых лицензий, управляемый государственной компанией Petoro, прибавил в цене с 810 млрд. норвежских крон до 1093 млрд. норвежских крон. Это обусловлено увеличением объемов ресурсов и сокращением производственных затрат.

Благодаря сохранению конкурентоспособности, удалось санкционировать начало работ по строительству ряда новых проектов. В итоге, темпы развития новых морских проектов на Норвежском континентальном шельфе оказались самыми высокими в мире.

Такие проекты как Johan Castberg, Snorre Expansion и Trestakk испытывали наибольшие трудности из-за высокой стоимости производства и отсрочек строительства, связанных с получением необходимых разрешений.

Оператору месторождений Equinor, тем не менее, удалось провести проекты через стадию разработки и добиться цены безубыточности $30 за баррель.

Конкурентоспособные ресурсы также привлекли новых игроков. Состав игроков на Норвежском континентальном шельфе изменился со времен кризиса цен на нефть. Крупные компании покинули свои позиции, в то время как в регион пришли новые, менее известные компании, специализирующиеся именно на Норвежском континентальном шельфе. Они продолжили развитие местных проектов.

Вместе с тем, Equinor решила использовать кризис цен для усиления своей позиции. Компания приобрела управляемые Total проекты Martin Linge и Lundin.

Частный капитал также увеличил свое влияние в регионе. Так, крупные приобретения осуществили компании Neptune Energy и Point Resources.

Кроме того, появились и игроки с Востока — Kufpec и “Газпром” осуществили некоторые приобретения.

Эти компании объединяет увеличение движения денежных потоков вследствие роста цен на нефть и желание усиливать свои позиции посредством использования своих внушительных инвестиционных бюджетов.

Однако, с момента обнаружения месторождения Alta в 2014 году крупных открытий в регионе не происходило. Ресурсная база, равно как и проектный портфель, сокращаются.

Средний объем разведанных ресурсов с 2014 года составляет 250 млн. баррелей нефтяного эквивалента в год.

Особенно разочаровали новые скважины, пробуренные в Баренцевом море в 2017 году. Учитывая приток новых игроков, а также увеличение амбиций и капиталов, ограниченный проектный портфель приведет к тому, что для увеличения производительности и разведочной деятельности понадобятся дополнительные инвестиции.

Все эти признаки были заметны уже в начале 2018 года. Тогда геологоразведочная активность взлетела до уровня эры высоких цен на нефть — 50 скважин в год.

Последние прогнозы по затратам Норвегии на геологоразведочную деятельность в 2019 году свидетельствуют о том, что активность по геологоразведке возрастет, и затраты на эту деятельность увеличатся с 25 млрд. норвежских крон до 33 млрд.

Рис. 2 Разведанные ресурсы на Норвежском континентальном шельфе

Увеличение активности по геологоразведке помогает восстановить проектный портфель. В 2018 году были обнаружены ресурсы в объеме 350 млн. баррелей нефтяного эквивалента — уже больше, чем за весь 2017 год.

Это обусловлено обнаружением месторождений в Hades/Iris, Frosk и Lille Prinsen.

Ожидается, что в 2018 году будут пробурены несколько новых важных скважин. В регионе Mandal High содержится 400 млн. баррелей нефтяного эквивалента. Компания Aker BP будет бурить на севере Johan Sverdrup, где содержится 250 млн. баррелей нефтяного эквивалента, а Total будет бурить в регионе Jasper, где содержится 400 млн. баррелей нефтяного эквивалента.

Несмотря на разочаровывающие результаты 2017 года, в 2018 году в Баренцевом море также будет активно вестись разведочная деятельность. В регионе Gjøkåsen содержится около миллиарда баррелей нефтяного эквивалента.

Успех геологоразведочных работ сыграет на руку всем держателям акций, начиная от министерства топлива и энергетики и заканчивая нефтесервисной индустрией, которая будет рада увидеть новые крупные проекты.

В начале 2000-ых на Норвежском континентальном шельфе прогнозировалось подобное нынешнему сокращение показателей, но оно так и не стало реальностью. Увидим, повторится ли история ещё раз.

Одно можно сказать точно — нефтяная промышленность в Норвегии продолжает разведывать новые месторождения и пытаться увеличить производительность на старых. А именно это и требуется для предотвращения кризиса и устранения беспокойств в будущем.

Baker Hughes. Количество буровых установок в США. Данные на 17.08.2018