12 October 2017, 12:55

Низкая инфляция в России заставит государство и бизнес искать новые формы гибкости

-

Прогноз подготовлен в соответствии с Общими принципами прогнозирования социально-экономических показателей АКРА.

• Если не произойдет форс-мажорных событий, до 2021 года инфляция сохранится на уровне приблизительно 4%, отклоняясь от него на величины менее 1%. Однако структура современной российской экономики способствует сохранению высокой вероятности появления шоков, ускоряющих инфляцию (изменение внешней конъюнктуры, стихийные бедствия, рост налогов и тарифов). В 2017 году достижению целевого уровня инфляции помогла не только жесткая денежно-кредитная политика. Свою лепту внесла и благоприятная конъюнктура.

• Переход к устойчиво низкой инфляции ограничит возможности российских компаний использовать традиционные методы управления издержками. На 1% инфляции крупный бизнес мог экономить 0,1–0,2% удельных издержек за счет заморозки цен в контрактах подрядчиков и ставок зарплат. Более остро на режим низкой инфляции отреагируют те отрасли, цены на рынках сбыта продукции которых сильнее связаны с общим инфляционным фоном (инфраструктурные монополии и сектор услуг). Низкая инфляция — риск и для нефинансовых кредиторов (энергетика, ЖКХ): практика списания безнадежных неплатежей станет дороже.

• Обновление прогноза на 2018–2021 годы коснулось в основном степени влияния уровня рублевых процентных ставок на валютный курс и перспектив налоговой системы после 2018 года. Ненефтегазовый налоговый маневр более не входит в базовый сценарий. Дополняя макроэкономический прогноз от марта 2017 года, мы также корректируем вверх прогноз роста экономики Китая, однако по-прежнему ожидаем замедления темпов роста экономики этой страны. За счет меньшей, чем мы ожидали ранее, жесткости рынка труда экономика России будет быстрее приближаться к потенциальным темпам роста (1,5% в год), преодолевая временные потери производительности.

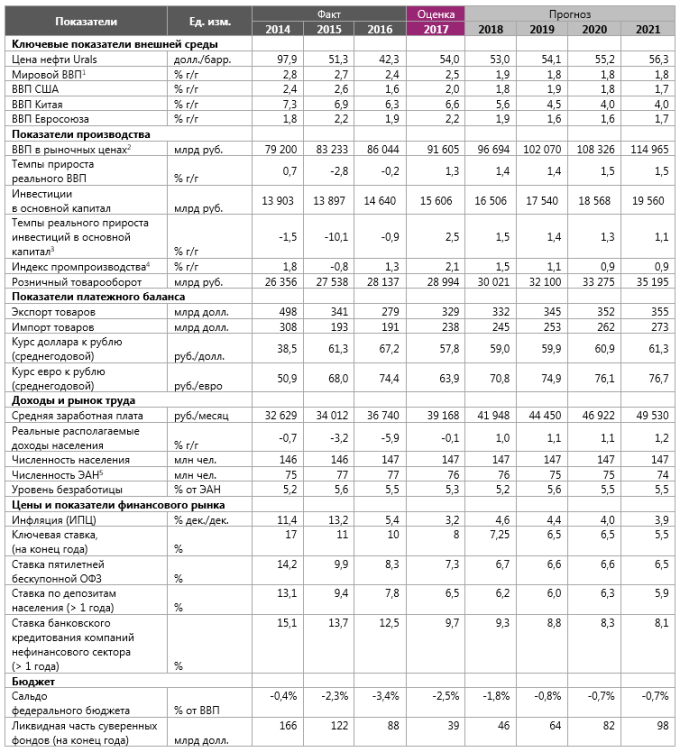

Таблица 1. Основные показатели российской и мировой экономики в период с 2014 по 2021 год

1 Методология Всемирного банка, реальный прирост.

2 В новой методологии Росстата, основанной на СНС-2008.

3 Прирост индекса физического объема (для коррекции использован дефлятор инвестиций).

4 В новой методологии (с учетом введения классификатора ОКВЭД 2).

5 ЭАН — экономически активное население.

Источник: Росстат, Банк России, Казначейство РФ, Минфин РФ, Всемирный банк, национальные статагентства, расчеты АКРА

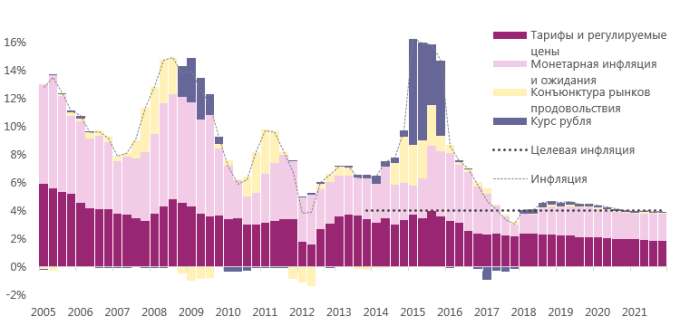

Большинство традиционных факторов инфляции сдерживают ее, но действие части из них краткосрочно

Начиная с июля 2017 года наблюдаемые темпы инфляции находятся ниже целевого ориентира Банка России (менее 4% г/г) в результате взаимодействия трех основных факторов. Во-первых, вследствие ограничения темпов роста номинальных показателей, зависящих от действий правительства (тарифов естественных монополий, заработных плат в госсекторе, пенсий). Во-вторых, в результате жесткой денежно-кредитной и макропруденциальной политики Банка России (сдерживание конкретных видов кредитования, высокая реальная краткосрочная ставка). В-третьих, благодаря укреплению курса рубля (-14,4% по бивалютной корзине, второй квартал 2017 года ко второму кварталу 2016-го).

Если первые два фактора инфляции, судя по официальным документам и заявлениям глав министерств, сохранят свое сдерживающее влияние, динамика прочих факторов инфляции будет определяться в основном рыночными или природными силами. Так, после окончания эпизода укрепления курс рубля, вероятно, окажет ускоряющее действие на инфляцию и приведет к временному (с конца 2018 по конец 2019 года) отклонению от цели. А поскольку такое отклонение будет временным, оно может не повлиять на решение Банка России относительно уровня ключевой ставки (при условии, что инфляционные ожидания продолжат падать).

Можно говорить о снижении фоновой инфляции, однако потенциальные всплески инфляции необязательно станут меньше, так как степень реакции на внешние факторы определяется структурой экономики (долей товаров и услуг, производимых и потребляемых на локальном рынке, конкурентностью рынков, составом потребления и т. д.). Она же меняется медленно.

Рисунок 1. Инфляция в разрезе влияющих на нее факторов (прогноз на период с 2018 по 2021 год)

Источник: расчеты АКРА

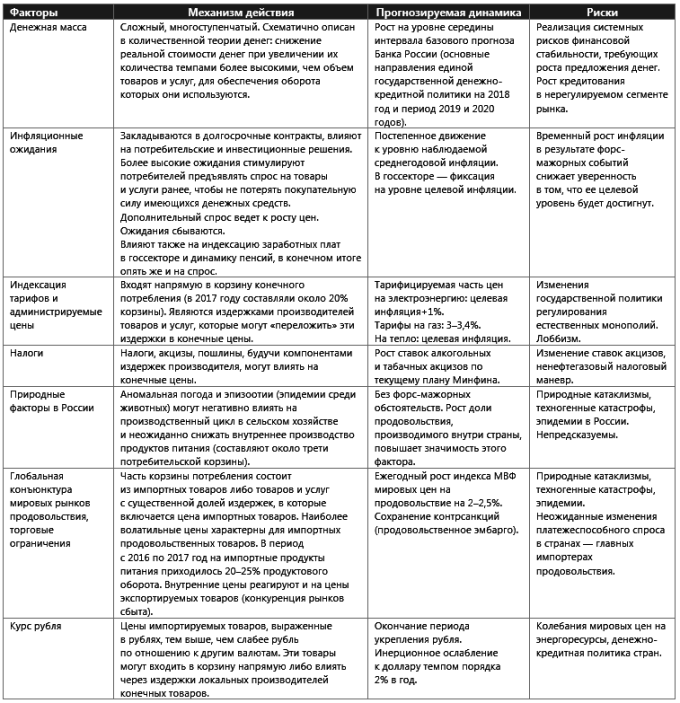

Таблица 2. Факторы инфляции в России6

6 Понимая, что модельное описание заведомо не является полным, мы перечисляем минимальный набор факторов, который позволяет с приемлемой точностью описать динамику инфляции с 2003 по 2017 год. Альтернативные способы описания инфляции могли бы включать динамику дефицита бюджетов, показатели рынка труда, денежно-кредитную политику, разрыв выпуска, конкурентность рынков, склонность к сбережению и многие другие показатели, которые в результате установления общего равновесия в экономике влияют на равновесие на рынке товаров и услуг. Их динамика так или иначе отражается на динамике факторов, перечисленных в таблице.

Источник: АКРА

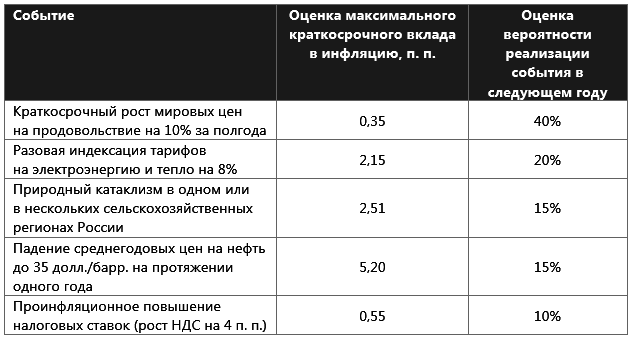

Чтобы проиллюстрировать условность точечного прогноза, ниже мы приводим оценку вероятности некоторых форс-мажорных событий, способных временно оказать повышающее влияние на инфляцию. Если считать приведенные события (кроме опережающей индексации тарифов и повышения налогов) независимыми, вероятность того, что в ближайший год произойдет хотя бы одно из них, оценивается в 69%.

Таблица 3. Значимость малопредсказуемых шоков для инфляции

Источник: расчеты АКРА

Данную оценку не следует интерпретировать как вероятность того, что инфляция будет выше целевого уровня более чем на 1 п. п. Во-первых, можно составить список вероятных событий, которые способны оказывать противоположное влияние, то есть сдерживать инфляцию. Во-вторых, Банк России располагает инструментами противодействия через монетарную инфляцию. Регулятор может допускать временные отклонения инфляции от целевого уровня, если они не приведут к значимым сдвигам в инфляционных ожиданиях. В этом случае цифра 69% указывает, насколько в действительности широк доверительный интервал для прогноза инфляции. Если же Банк России будет демонстрировать низкую толерантность к подобным событиям, цифра характеризует величину неопределенности прогноза ключевой ставки и коротких ставок денежного рынка.

Низкая инфляция — стимул для поиска новых форм гибкости, роста конкуренции и более долгосрочного планирования

Переход в режим низкой инфляции будет способствовать формированию трех основных тенденций: росту значения номинальной жесткости, удешевлению долга и увеличению горизонтов планирования.

Номинальная жесткость (nominal rigidity) — отсутствие реакции цен на рыночные изменения. Такая жесткость бывает связана с разными формами долгосрочных контрактов (например, трудовых), а также с психологией: цены реагируют на рост спроса более гибко, чем на его падение (им сложнее падать, чем расти).

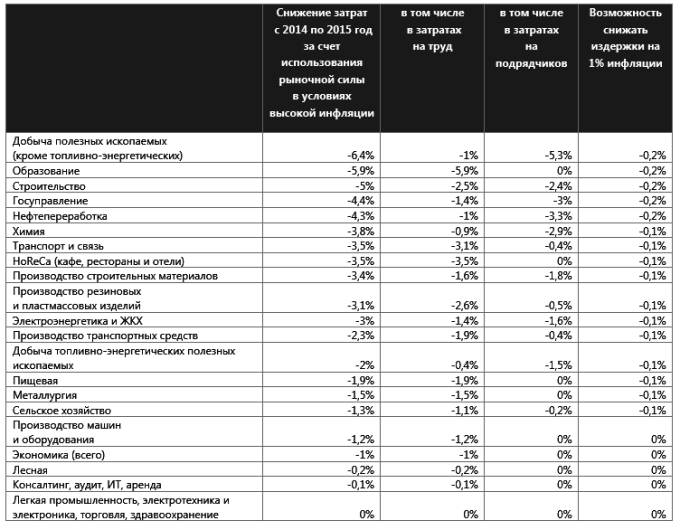

Номинальная жесткость. Переход в новый режим снижает доступность для бизнеса и государства традиционных форм гибкости в управлении издержками (подробнее данный вопрос будет рассмотрен далее). На 1% инфляции в добыче, нефтепереработке, строительстве, госуслугах механизм временной фиксации затрат на сырье и труд позволял экономить до 0,2% затрат; в химии, электроэнергетике, транспорте, связи, в сегменте HoReCa (кафе, рестораны и отели) — до 0,1%. При более низкой инфляции выигрыш в реальном выражении будет меньше. Среди указанных отраслей наиболее чувствительными к режиму низкой инфляции окажутся те отрасли российской экономики, цены на рынках сбыта продукции которых сильнее всего зависят от общего инфляционного фона. Это инфраструктурные монополии, на которые влияет регулирование, и сектор услуг.

В режиме низкой инфляции вероятно дальнейшее снижение в течение ближайших лет чистой процентной маржи в банковском бизнесе. Причина — опережающее падение процентных ставок по кредитам по сравнению со стоимостью фондирования, на которой будет сказываться конкуренция за пассивы между банками. Несмотря на то что в среднесрочной перспективе процентная маржа в целом по банковской системе, вероятно, стабилизируется на уровне около 3,5%, дифференциация между банками по этому показателю будет расти, приводя к быстрому «вымыванию» из сектора банков с низкой маржой и менее конкурентной бизнес-моделью.

Удешевление долга. На протяжении еще двух-трех лет сохранится умеренно-жесткая денежно-кредитная политика, но вслед за снизившимися инфляционными ожиданиями ставки долгосрочного кредитования установятся на более низком уровне. Это позволит при необходимости увеличивать суммы долга, сохраняя долговую нагрузку на текущем уровне. Так, например, еще год назад 45–46% обслуживания долга физических лиц фактически приходилось на выплату процентов, остальное — на погашение или рефинансирование краткосрочной части кредитов. Снижение веса первой компоненты позволит банкам наращивать кредитный портфель. Это касается большинства форм рублевых долговых отношений.

Горизонт планирования. Тело долга обесценивается в два раза и за восемь лет при инфляции 10%, и за восемнадцать лет при инфляции 4%. На протяжении всего постсоветского периода высокая инфляция давала возможность забывать о безнадежных долгах после их обесценения. Сегодня, если не решить проблему неплатежей, отсутствие такой возможности станет риском для крупных вынужденных кредиторов (например, в электроэнергетике и ЖКХ), так как увеличит затраты на формирование резервов и списание долгов. В результате низкой инфляции принятые денежные обязательства дольше сохраняют свою стоимость. Как следствие, увеличивается горизонт планирования инвестиций, долговой политики и рыночной стратегии.

Низкая инфляция лишит бизнес гибкости в управлении реальными издержками

Удельные издержки — издержки на единицу произведенной продукции.

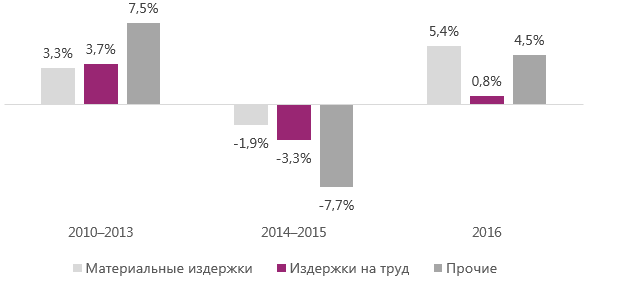

Несмотря на то что с 2014 по 2015 год инфляция и индекс цен производителей выросли на 26,1 и 19,0% соответственно, номинальные удельные издержки в российской экономике увеличились на 16,7%. В реальном же выражении (с корректировкой на динамику цен) удельные издержки сократились за указанный период на 7,6%. Снижение издержек в реальном выражении стало адаптацией предприятий к кризису: рентабельность продаж в 2014 и 2015 годах (7,3 и 8,1% соответственно) была даже выше, чем в 2013-м (7%). В большей степени (на 80%) реальные удельные издержки сократились на фоне слабого роста цен и зарплат, в меньшей степени (всего 20%) изменения связаны с количественными факторами (снижение численности персонала и потребления ресурсов).

Высокая инфляция позволяет российским компаниям легче адаптироваться к кризисным явлениям, переход же в режим низкой инфляции лишает их гибкости в управлении издержками. При росте цен компания, обладающая рыночной силой на рынке труда или рынке своих подрядчиков, может снижать реальные издержки, замораживая зарплаты или цены поставщиков. Такой рыночной силой обладают, например, крупный бизнес и часть госсектора, которым с 2014 по 2015 год заморозка зарплат и контрактов подрядчиков дала возможность снизить реальные затраты: в добыче нетопливных полезных ископаемых — на 6,4%, в госсекторе (в частности, в образовании) — на 5,9%.

Рисунок 2. В период кризиса 2014–2015 годов рентабельность продаж российских компаний выросла

Источник: расчеты АКРА

Рисунок 3. С 2010 по 2016 год издержки на труд выросли меньше всех остальных статей затрат российских компаний

Источник: Росстат, расчеты АКРА

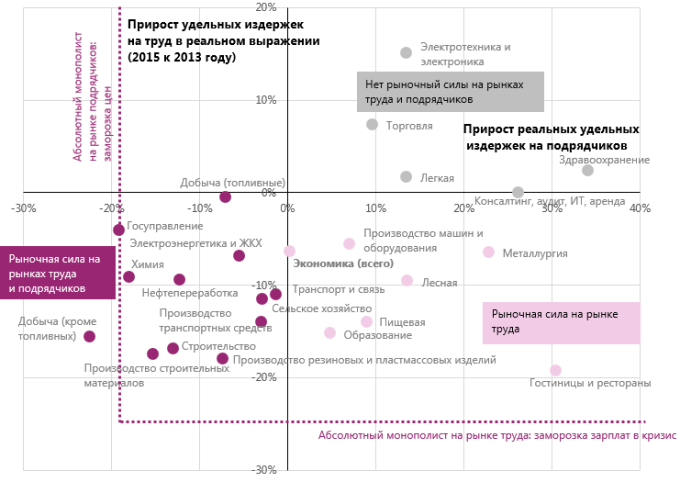

Девальвация рубля стала самым острым вызовом кризиса 2014–2015 годов. В отраслях со значительной долей затрат на импортное сырье, комплектующие и оборудование (легкой, лесной, пищевой, электротехники и электроники) удельные издержки выросли пропорционально изменению курса рубля (см. Рисунок 4). Но некоторые отрасли даже при высокой доле таких затрат смогли в кризис снизить удельные издержки: производство транспортных средств (доля импортных издержек — 21%), машин и оборудования (16%), резиновых и пластмассовых изделий (16%), химическая отрасль (10%). Это было достигнуто за счет сокращения других статей издержек (тех, которыми компании могут гибко управлять за счет возможности фиксирования цен подрядчиков и зарплат персонала при росте инфляции).

Рисунок 4. С 2014 по 2015 год рост издержек в большинстве отраслей был связан с повышением стоимости затрат на импортное сырье, комплектующие и оборудование

Источник: Росстат, расчеты АКРА

В кризис возможность сэкономить на индексации затрат на сотрудников была почти у всех отраслей, кроме здравоохранения (эффект майских указов), торговли, легкой промышленности (низкий уровень зарплат), электротехники и электроники (см. Рисунок 5). Удельные затраты на труд в реальном выражении с 2014 по 2015 год снизились на 7,3%:

на сокращение персонала пришлось 1,5%, на фактор зарплат — 5,8%. В кризис 2014–2015 годов максимальную рыночную силу на рынке труда проявили такие отрасли, как строительство и производство стройматериалов, производство резиновых и пластмассовых изделий, HoReCa (кафе, рестораны и отели), у которых номинальные затраты на труд выросли не более чем на 5–7%, а в реальном выражении сократились на 20%.

Рыночная сила на российском рынке подрядчиков характерна для меньшего количества отраслей и преимущественно связана с тем, что крупный бизнес работает главным образом в сырьевом секторе экономики РФ. К статусу монополиста на рынке своих подрядчиков близки такие отрасли, как добыча, химическая и госуправление (в период кризиса цены подрядчиков в этих отраслях номинально не выросли).

Рисунок 5. Рыночной силой на рынке труда в кризис обладают компании почти во всех отраслях экономики

Источник: Росстат, расчеты АКРА

Таблица 4. Крупный бизнес и государство больше других сэкономили на высокой инфляции

Источник: Росстат, расчеты АКРА

Прогноз ценовых колебаний с 9 по 13 октября 2017 читайте здесь.