Недельный обзор по рынку нефти с 24.04.2017 — по 30.04.2017 года

-

На текущий момент основное препятствие на пути повышения цен на нефть – это Россия. В то время как практически все участники соглашения по сокращению добычи, заключенному между странами, входящими и не входящими в ОПЕК, уже подтвердили пролонгацию, России это еще предстоит сделать. Согласно оценкам спроса и предложения, если соглашение ОПЕК будет продлено до конца текущего года, дефицит предложения в какие-то моменты будет достигать примерно 1 миллиона баррелей в день, что свидетельствует о серьезном сокращении глобального предложения. Используя данные мониторинга, полученные из различных источников, можно сказать, что глобальный избыток предложения по-прежнему имеет место. Но в июне ситуация может измениться под воздействием текущего соглашения о сокращении добычи. Ожидается, что рынок достигнет равновесия между спросом и предложением впервые за многие годы.

Общеэкономические данные

Курс доллара США к российскому рублю на этой неделе вырос на 1,3%. В начале торгов цена одного доллара составляла 56,08 рублей. 26 апреля был протестирован уровень поддержки в районе 55,8 – 55,9 рублей за доллар, который, как и неделей ранее, медведям пробить не удалось, после чего цена перешла к росту. Закрытие недели состоялось на уровне 56,98 рубля за доллар. 28 апреля Банк России в рамках смягчения денежно-кредитной политики во второй раз в этом году принял решение снизить ключевую ставку. Снижение составило 0,5 п.п. до значения 9,25% годовых. Базовая учетная ставка ФРС США осталась без изменений – 0,75-1%.

График 1. – Индекс доллара США

Котировки по U.S. Dollar Index вначале минувшей пятидневки открылись медвежьим ГЭПом (см. график 1), пробив уровень поддержки в районе 99,2 пунктов. Основной причиной, вероятно, стало резкое повышение Евро на фоне позитивной оценки участниками рынка итогов первого тура выборов во Франции, где, как и ожидалось, во второй тур вышли Эммануэль Макрон и Марин ле Пен, причем разрыв между ними составил 2,22% (для справки: доля Евро в корзине мировых валют, сопоставляемых американскому доллару, в индексе – 57,6%, т.е. влияние единой европейской валюты на динамику индекса доллара США весьма существенно). В дальнейшем, по индексу наблюдалась слабоволатильная динамика. Общее снижение за неделю составило 0,93%. Среди участников рынка сохраняется медвежье настроение по отношению к доллару.

График 2. – CRB Thompson Reuters Commodities Index

Цена товарного индекса CRB (см. график 2) на этой неделе протестировала уровень сильной поддержки в районе 180 пунктов, сформировавшейся еще в середине прошлого года, а затем отскочила к исходным рубежам. В целом за неделю стоимость индекса практически не изменилась. Торги завершились на отметке 181,725 пункта.

График 3. – Индекс S&P 500

Индикатор состояния фондового рынка США (см. график 3) на завершившейся неделе подошел вплотную к историческому максимуму, достигнутому в начале марта текущего года. Торги недели начались с ГЭПа вверх и продолжили восходящее движение вплоть до 2 398,2 пунктов, после чего несколько снизились до уровня 2 384,2 пунктов. За неделю Индекс S&P 500 прибавил 35,5 пункта или 1,51%.

Обзор событий на рынке нефти

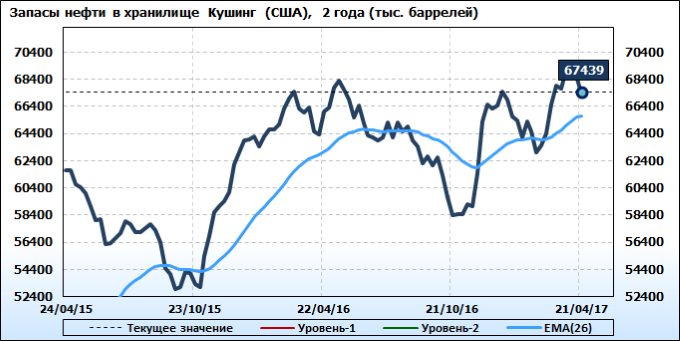

Коммерческие запасы нефти в США упали на -3,641 до 528,702 млн. баррелей. Запасы бензина выросли на 3,369 до 241,041 млн. баррелей. Запасы дистиллятов выросли на 2,651 до 150,917 млн. баррелей. Запасы в хранилище Кушинг упали на -1,203 до 67,439 млн. баррелей (см. графики 4, 5).

График 4. – Коммерческие запасы нефти в США

График 5. – Коммерческие запасы нефти в хранилище Кушинг

Приличное, для одной недели, снижение запасов в США и в т.ч. в их крупнейшем нефтехранилище, несколько поддержало позиции быков на этой неделе. Выход текущих данных не позволил продолжить нисходящее движение котировок нефти и способствовал закреплению цен на расстоянии порядка 1,5 долларов от опасного уровня 50 $/b по Brent.

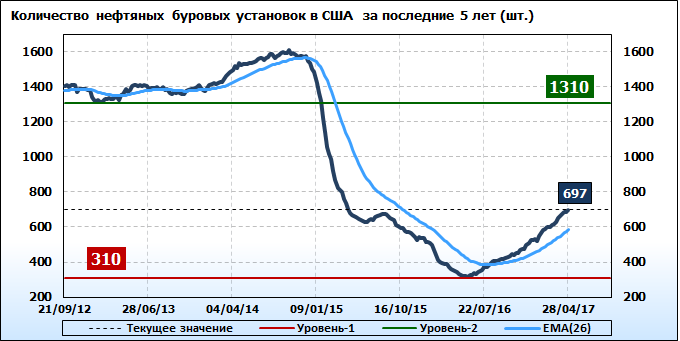

График 6. – Количество нефтяных буровых установок в США

Baker Hughes. Количество нефтяных буровых установок в США увеличилось на 9 единиц и достигло 697 (см. график 6). Рынок на данное событие отреагировал не сильно, обеспечив, в то же время, достаточное давление на покупателей, что в итоге не позволило им рассчитывать даже на незначительный рост котировок в конце недели.

Ключевые события прошедшей недели:

В I квартале 2017 года бензин в США стал дешевле, чем в России.

Это показало исследование, проведенное информационным агентством Bloomberg. Разница в цене между США и Россией заметна, если брать за единицу измерения американский галлон (3,785 литра). В США галлон автомобильного бензина стоил в I квартале текущего года в среднем $2,57, в России – $2,58 (145,6 руб.). Если измерять в литрах, бензин в России и США стоит одинаково – $0,68 (38 руб.).

Россия вновь стала крупнейшим поставщиком нефти в Китай.

В марте Россия вновь возглавила рейтинг поставщиков нефти в Китай – уровень поставок дошел до 1,1 миллиона баррелей в сутки. По сравнению с мартом 2016 года показатель вырос на один процент.

Goldman Sachs скорректировал прогноз роста нефтедобычи в США.

Добыча нефти в США в нынешнем году может увеличиться в среднем на 95 тыс. баррелей в сутки, полагают эксперты американского банка Goldman Sachs. Предыдущий прогноз аналитиков финансового гиганта предусматривал увеличение добычи на 75 тыс. баррелей в сутки, сообщает «Интерфакс».

Pemex страхуется от падения цен на нефть.

Мексиканская государственная нефтяная компания Pemex впервые заключила собственный договор страхования стоимостью $133,5 млн. от снижения цен на нефть до $42-37 за баррель.

Спрос на нефть в США на рекордно высоком уровне впервые с 2008 года.

По данным Американского института нефти, общий объем поставок нефти в марте увеличился на 0,2% по сравнению с прошлогодним показателем, и составил почти 19,7 млн. баррелей в день. Это самый высокий показатель за 9 лет.

ВБ обновил прогноз средней цены на нефть в 2018 году.

Всемирный банк дал обновленный прогноз цен на нефть на 2018 год. По мнению специалистов ВБ, среднерыночная стоимость этого углеводородного сырья составит 60 долларов за баррель, но при определенных условиях. В докладе, опубликованном Всемирным банком, говорится, что такая цена будет достигнута только в случае сокращения накопленных во всем мире рекордных запасов нефти до нормального уровня. Кроме того, потребуется сохранить добычу на нынешних пониженных показателях, чтобы растущий спрос привел, наконец, рынок к балансу.

Число открытых месторождений нефти в 2017 г. может оказаться на рекордно низком уровне.

Число разведанных месторождений нефти в 2017 году может оказаться на рекордно низком уровне вследствие того, что компании сократили инвестиции в геологоразведочные работы до минимума за 70 лет, прогнозируют аналитики Международного энергетического агентства (МЭА).

Саудовская Аравия и Азербайджан высказались за продление пакта ОПЕК+.

Саудовская Аравия и, не входящий в мировой нефтяной картель, Азербайджан, высказались за продление глобального пакта о сокращении добычи. Об этом в четверг, 27 апреля, сообщил саудовский министр энергетики, промышленности и природных ресурсов Халид аль-Фалих, передаёт Reuters. «Аль-Фалих и его азербайджанский коллега Натик Алиев поддержали продление пакта ОПЕК о сокращении добычи, который был принят в декабре прошлого года», — говорится в сообщении Минэнерго Саудовской Аравии.

Трамп пересмотрит ограничения на морское бурение.

В целях увеличения производства энергии внутри страны, президент США Дональд Трамп отдал распоряжение определить, в каких из неактивных в настоящий момент регионах возможно возобновление деятельности по бурению скважин. Это распоряжение может привести к отмене ограничений на бурение в районах Атлантического, Тихого и Северного Ледовитого океанов, а также в Gulf of Mexico. Выступая на недавнем брифинге, министр внутренних дел Ryan Zinke сказал: «Лучше производить энергию здесь, чем быть заложниками воли иностранных лиц».

Американские нефтеперерабатывающие компании делают ставку на экспорт.

Завершив сезон техобслуживания, американские нефтеперерабатывающие компании рассчитывают на то, что высокие показатели экспорта бензина в Мексику и Южную Америку помогут реализовать большие запасы топлива в преддверии летнего периода вождения. Последние данные показывают, что нефтеперерабатывающие компании не гонятся за прибылью от продажи бензина в США из-за перенасыщения рынка и не слишком высокого показателя спроса.

Добыча сланца в США усиливается на фоне сокращений ОПЕК

По оценкам аналитиков, в период с ноября 2016 года по май 2017 года общий объем добычи нефти в США увеличился с 8,9 до 9,3 млн. баррелей в сутки. Львиная доля роста объемов добычи приходится на сланец.

Обзор движений котировок нефти

WTI

На минувшей неделе негативные и позитивные для нефти факторы балансировали друг друга. В результате рыночной неопределенности котировки фьючерсов на нефть марки WTI завершили неделю с незначительным «-» в 0,87% (см. график 7).

График 7. – Котировки фьючерса на нефть марки WTI

На конец дня 28 апреля стоимость WTI составила 49,17 $/b. Цена открытия недели – 49,58 $/b, максимум– 50,17 $/b, минимум – 48,24 $/b.

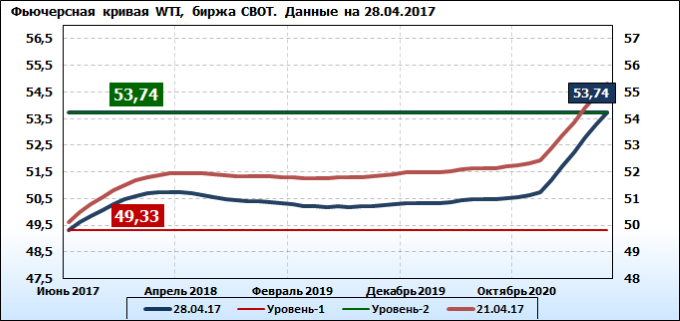

Фьючерсная кривая WTI показывает ситуацию контанго – стоимость ближайшего фьючерсного контракта ниже стоимости его аналога с более дальними сроками поставки – до марта 2018 года (см. график 8).

График 8. – Фьючерсная кривая нефти марки WTI

Далее происходит переход к ситуации беквордации (когда стоимость каждого следующего фьючерса, ниже стоимости предыдущего) вплоть до июля 2019. Что свидетельствует об ожиданиях трейдеров о насыщенности рынка в этот период и превышении предложения над спросом. Начиная с августа 2019 года фьючерсная кривая по WTI вновь переходит в контанго.

Кривая недельной давности выглядела более сглаженной (розовая линия на графике 8). Бэквордация в период с апреля 2018 по август 2019 года была едва заметной, на текущий момент ожидания трейдеров о насыщении рынка в этот период усилились.

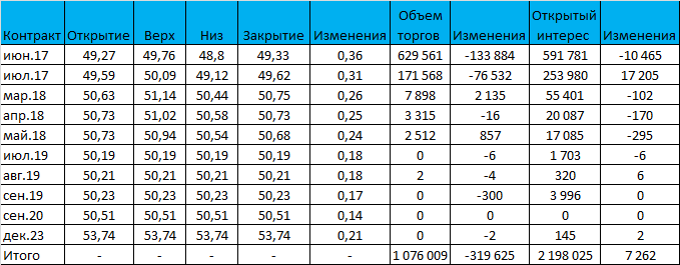

Таблица 1. – Изменение цен фьючерсных контрактов на нефть WTI на площадке CBOT, за неделю с 24 по 28 апреля 2017 года, $/b

Стоимость июньского контракта с ближайшим сроком поставки составляет 49,33 $/b (см. табл. 1). Фьючерсный контракт с поставкой в июле 2017 года оценивается 49,62 $/b. Самый дальний торгуемый на CBOT контракт, с поставкой в декабре 2023 года, сейчас стоит 53,74 $/b.

Рассмотрим открытые позиции по фьючерсным контрактам на нефть марки WTI (см. диаграммы 1, 2 и графики 9, 10).

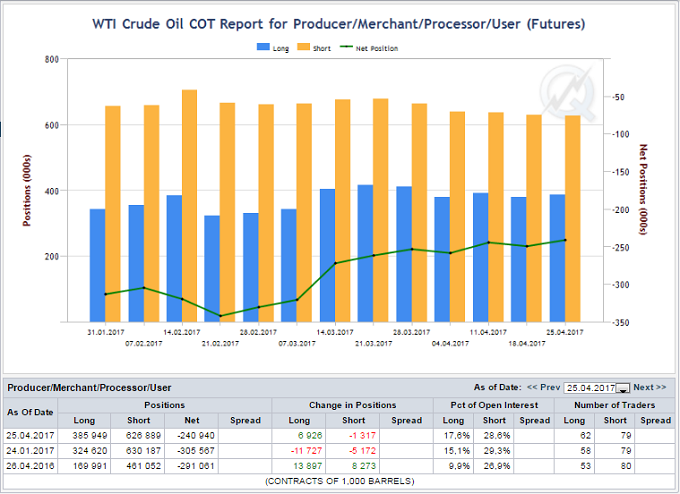

Диаграмма 1. – Открытые позиции производителей

по фьючерсам на нефть марки WTI

Динамика открытого интереса производителей на минувшей неделе по длинным позициям положительная (+ 6,9 тыс. контрактов), по коротким – отрицательная (- 1,3 тыс.). Разница сокращается, но очень несущественно.

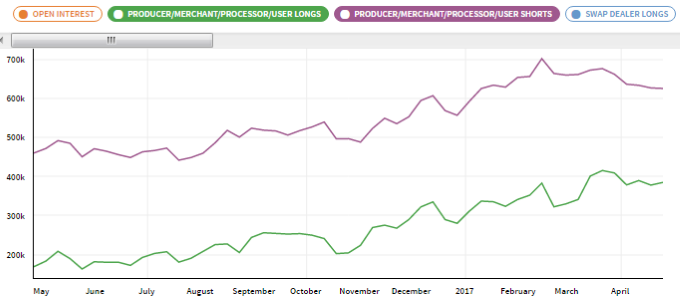

График 9. – Открытые позиции производителей по фьючерсам на нефть марки WTI

При этом позиций лонг по-прежнему меньше чем позиций шорт – в 1,6 раза. Производители хеджируются от снижения цен (сиреневая линия на 9 графике – открытые короткие позиции производителей, зеленая – длинные).

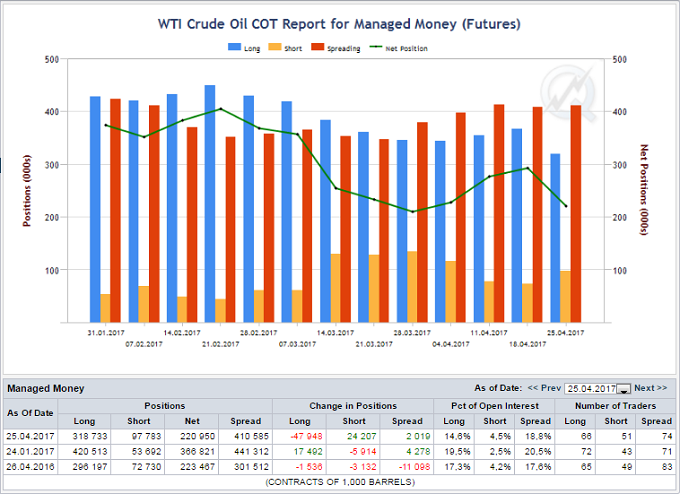

Диаграмма 2. – Открытые позиции управляющих

по фьючерсам на нефть марки WTI

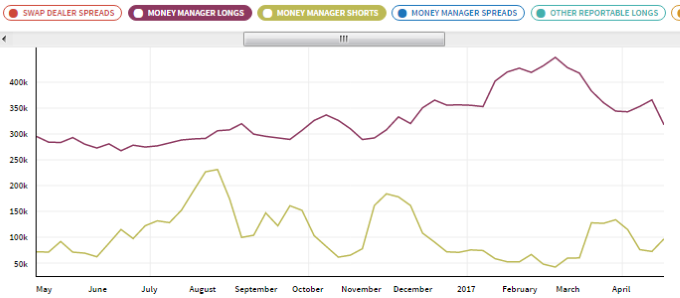

Длинные позиции управляющих фондами по фьючерсам на нефть WTI превышают короткие в 3,3 раза. Существенно. Однако по итогам последней апрельской недели позиций шорт стало на 32,9% или 24,2 тыс. больше, лонги же, сократились на 13,1% или 47,9 тыс. контрактов (сильнейшее закрытие длинных позиций в текущем году). Не исключено, что в первую очередь, это закрытые прибыльные позиции по майским контрактам. Однако очевидно, что настрой управляющих на этой неделе серьезно изменился, медведей стало больше.

График 10. – Открытые позиции управляющих по фьючерсам на нефть марки WTI

На 10 графике тенденция прихода медведей на рынок и ухода с него быков представлена более наглядно (сиреневая линия – открытые длинные позиции управляющих, желтая – короткие). Похожая ситуация по динамике открытых позиций управляющих наблюдалась в начале ноября 2016 года и в первой половине марта года текущего, цены на нефть, как мы помним, в те периоды стремительно снижались.

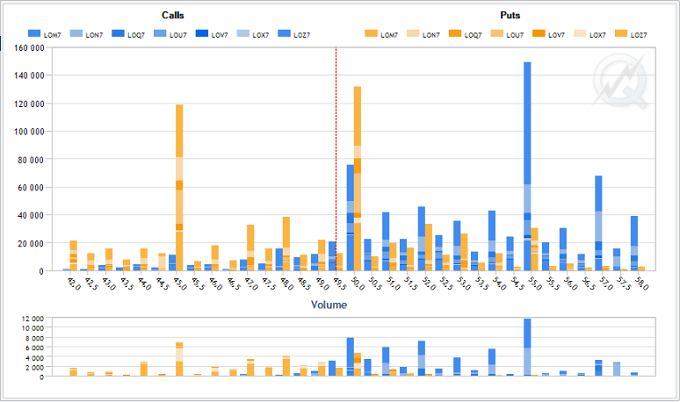

Взглянем на Открытый интерес по опционным контрактам на нефть WTI (см. диаграмму 3).

Диаграмма 3. – Открытый интерес по опционам на нефть марки WTI

Скопление открытых позиций по опционам-колл мы видим на 55 страйке. Путы сконцентрированы на 45 и 50 страйках. Участники рынка предполагают, что пробитый психологически важный уровень в 50 $/b открыл дорогу к цене за WTI на уровне 45 $/b. «Границы рынка» определены на уровне 45-55 $/b. Крупные игроки будут стараться удержать рынок в этом диапазоне.

Brent

Падение стоимости фьючерса нефти марки Brent на прошедшей неделе приостановилось. Большую часть торгов котировки находились в достаточно узком диапазоне 51,3 – 52,6 $/b (лишь в четверг, 27 апреля, цена ненадолго сходила до поддержки 50,5 $/b). В целом за неделю эталонная европейская нефть снизилась в цене на 0,19%. Торги на ICE завершились на уровне 51,83 $/b (см. график 11).

График 11. – Котировки фьючерса на нефть марки Brent

Цена открытия недели – 51,93 $/b, цена закрытия – 51,83 $/b, максимум недели – 52,57 $/b, минимум – 50,49 $/b.

Фьючерсная кривая по Brent показывает ситуацию схожую с WTI, начиная с июльского контракта и до фьючерса с датой экспирации в марте 2018 года, мы наблюдаем контанго (см. график 12).

График 12. – Фьючерсная кривая нефти марки Brent

По контрактам с экспирацией в период с апреля 2018 по декабрь 2019 года, кривая показывает бэквордацию. Участники рынка предполагают, что в этот период будет изобилие нефтепродуктов и, как следствие, фьючерсы с поставкой в мае 2018 – декабре 2019 стоят дешевле тех, которые истекают раньше. Перекос баланса спроса и предложения в этот период будет в сторону избыточного предложения.

При этом ожидания рыночных игроков относительно баланса спроса и предложения неделей ранее (розовая линия на 12 графике) были более позитивными.

Начиная с января 2020 года вновь наблюдается ситуация контанго.

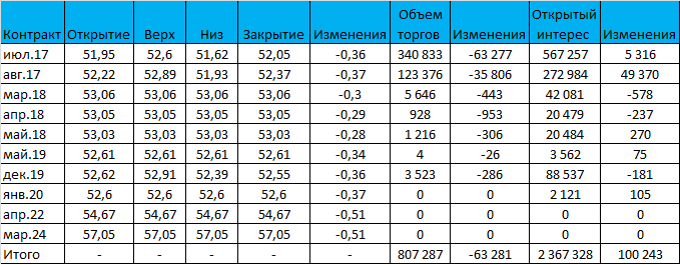

Таблица 2. – Изменение цен фьючерсных контрактов на нефть Brent на площадке ICE, за неделю с 24 по 28 апреля 2017 года, $/b

Стоимость июльского контракта с ближайшим сроком поставки составляет 52,05 $/b (см. табл. 2). Самый дальний торгуемый на ICE контракт, с поставкой в марте 2024 года, сейчас стоит 57,05 $/b.

Аналитика. Какая нефть экспортируется и импортируется США

В последние годы США серьезно нарастили объем добываемой нефти внутри страны (см. график 13). Сегодня производство составляет 9,265 млн. баррелей в сутки.

График 13. – Производство нефти в США

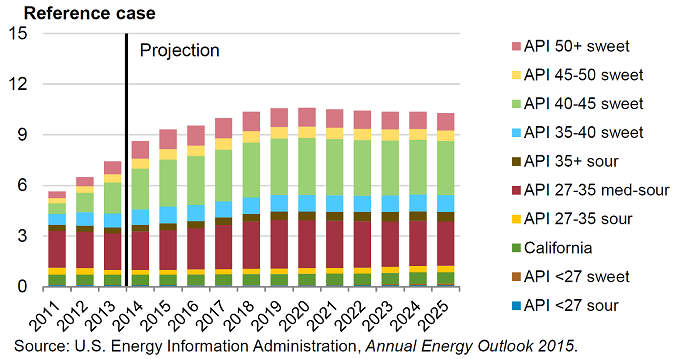

Порядка 65-68% производимой в США нефти имеет плотность по API более 35°, это, так называемая, «легкая» нефть. Она стоит дороже «средней» нефти (API 27° – 35°) и «тяжелой» (API менее 27°), т.к. из нее можно произвести больше нефтепродуктов. Плотность американской эталонной марки WTI, к слову, около 40°.

Диаграмма 4. – Прогноз Минэнерго США по нефтедобыче в разрезе по API

В соответствии с прогнозом Минэнерго США до 2025 года легких сортов будет все больше (см. диаграмму 4).

Вместе с тем американские нефтеперерабатывающие заводы обладают очень высоким уровнем глубины переработки, поэтому им выгоднее работать на «тяжелой» нефти. В результате Соединенные Штаты продолжают оставаться одним из крупнейших импортеров «черного золота», при этом, основная закупаемая нефть – «тяжелая».

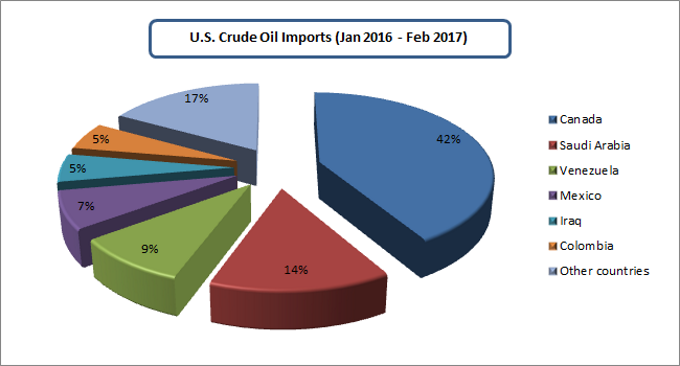

Крупнейшие поставщики нефти в США – это Канада, Саудовская Аравия и Венесуэла (см. диаграмму 5 – сформирована на основании данных агентства EIA).

Диаграмма 5. – Импорт нефти в США

В среднем, импорт сырой нефти за период с января 2016 года по февраль 2017 составлял 7,9 млн. баррелей в день.

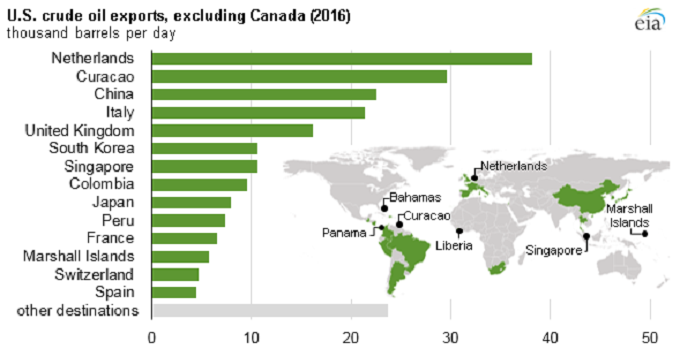

Наращиваемый быстрыми темпами экспорт «легкой» американской нефти в среднем с начала 2017 года составляет 0,7 млн. баррелей в сутки, о чем мы писали в предыдущем обзоре http://oilstat.ru/analytics/117377. Основные направления экспорта нефти представлены на диаграммах 6 и 7.

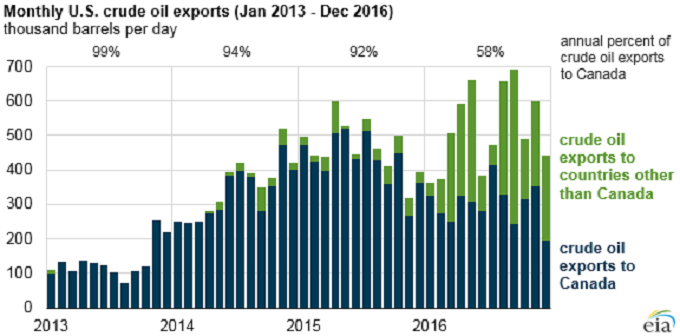

Диаграмма 6. – Экспорт нефти из США (в Канаду)

Диаграмма 7. – Экспорт нефти из США (в другие страны, за исключением Канады)

До 2016 года доля Канады в экспорте американской нефти составляла свыше 90%. После отмены в декабре 2015 года 40-летнего запрета на экспорт сырой нефти (ранее США могли поставлять ее только в Канаду и Мексику), ситуация изменилась. По итогам 2016 года доля в поставках США своему северному соседу сократилась до 58%. И по мере дальнейшего наращивания экспорта продолжит снижаться и далее.

Основные наблюдаемые тенденции:

— рост производства нефти в США, главным образом, за счет «легкой» нефти;

— поддержание импорта «тяжелой» нефти на стабильно высоком уровне;

— наращивание экспорта «легкой» нефти.

Таким образом, США одновременно убивают 2-х зайцев. С одной стороны, они поддерживают высокую рентабельность НПЗ и покрывают собственные потребности, импортируя дешевую «тяжелую» нефть. С другой стороны, продают на внешние рынки избыток дорогой «легкой» нефти, посредством чего улучшают торговый баланс и частично разгружают свои хранилища. Вместе с тем, серьезным минусом для американцев является низкий спрэд между WTI и европейским эталоном Brent, который раньше давал нефтеперерабатывающим заводам США конкурентное преимущество по отношению ко всему остальному миру. В 2011 году спрэд почти достиг 28 $/b. Однако с течением времени скидка существенно сократилась. На сегодня спрэд составляет 2,66 $/b. Преимущества больше нет. Снятый запрет на экспорт нефти, позволяет США реализовывать избыточную продукцию, но в то же время практически нивелирует вероятность повышения дисконта до прежнего уровня. В случае дальнейшего сокращения спрэда, а возможно, и его «переворота» (если WTI станет дороже Brent), возможности для экспорта могут существенно сократиться.