Недельный обзор по рынку нефти с 17.04.2017 — по 23.04.2017 года

-

На минувшей неделе в штате Техас открыли крупнейшее нефтегазовое месторождение в США. По оценке геологической службы США USGS, новое месторождение протяженностью 118 миль может стать самым крупным источником нефти в истории США. Событие оказало некоторое давление на биржевые котировки «черного золота».

Саудовская Аравия стремится продлить соглашение о сокращении добычи нефти на полгода для обеспечения поддержки нефтяным ценам. Однако тут же стало известно, что на пролонгацию сделки может не согласиться Ирак – второй нефтепроизводитель ОПЕК.

Таким образом назревают очередные фундаментальные неприятности для нефтяных котировок. Быкам будет очень сложно толкать рынок вверх на таком фоне.

Общеэкономические данные

Курс доллара США к российскому рублю на этой неделе показал слабую динамику. В начале торгов цена одного доллара составляла 56,25 рублей. 19 апреля был протестирован уровень поддержки в 56 рублей за доллар, который сходу пробить медведям не удалось, за неимением оснований, после чего цена отскочила к исходным рубежам. Закрытие недели состоялось на уровне 56,45 рубля за доллар. Ключевая ставка Банка России не изменилась – 9,75%. Базовая учетная ставка ФРС США 0,75-1%, также без изменений. По прогнозам аналитического агентства BNP Paribas, в 2017 году глава ФРС доведет этот показатель до уровня 1,5%, а в 2018 году – до 2,25%.

График 1. – Индекс доллара США

На минувшей неделе индекс доллара (см. график 1) снизился до уровня среднесрочной поддержки в районе 99,5 пунктов, а затем несколько подрос, закрывшись на уровне 99,97. Общее снижение за неделю составило 0,54%. Среди участников рынка сохраняется медвежье настроение по отношению к доллару.

График 2. – CRB Thompson Reuters Commodities Index

Ценовая тенденция товарных рынков на предпоследней апрельской неделе имела ярко-выраженную понижательную динамику. Каждый торговый день минувшей недели окрашивал товарный индекс CRB Thompson Reuters Commodities Index (см. график 2) в красный цвет. В целом за неделю барометр сырьевого рынка потерял 5,898 пункта или 3,14%. В пятницу торги завершились на достаточно серьезной поддержке в районе 181 пункта.

График 3. – Индекс S&P 500

Индекс S&P 500 (см. график 3) продолжил на этой движение внутри краткосрочного диапазона 2 330 – 2 370 пунктов, в котором оказался после повышения учетной ставки ФРС. Котировки дошли до середины канала после тестирования его нижней границы. За неделю индикатор состояния фондового рынка США увеличился на 19,7 пункта или 0,85%.

Обзор событий на рынке нефти

Перейдем непосредственно к анализу событий, произошедших за период с 17 по 23 апреля на рынке нефти и нефтепродуктов.

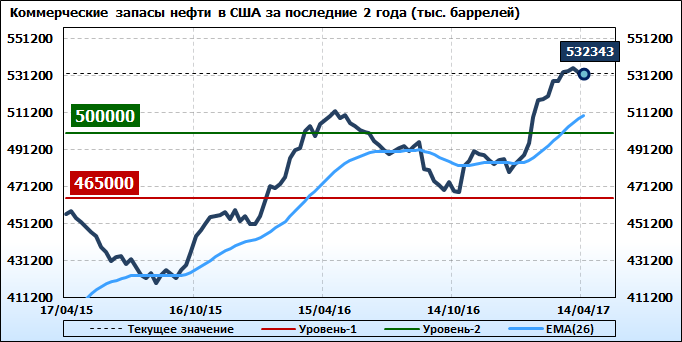

Коммерческие запасы нефти в США упали за неделю на -1,034 до 532,343 млн. баррелей. Запасы бензина выросли на 1,542 до 237,672 млн. баррелей. Запасы дистиллятов упали на -1,955 до 148,266 млн. баррелей. Запасы в хранилище Кушинг упали на -0,778 до 68,642 млн. баррелей (см. графики 4, 5).

График 4. – Коммерческие запасы нефти в США

График 5. – Запасы бензина в США

Выход текущих данных не сломил складывающуюся понижательную тенденцию по нефти, отчасти от того, что запасы уменьшились слабее ожиданий, отчасти из-за нетипичного для весны роста запасов бензина в стране.

При этом запасы нефти продолжают находиться на максимальных уровнях превосходя предыдущие сезоны и лишь с началом летнего сезона возможно будет наблюдаться более-менее ощутимое снижение.

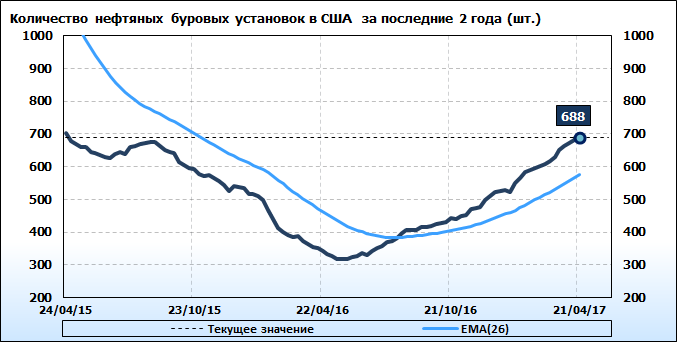

График 6. – Количество нефтяных буровых установок в США

Число буровых установок в США растет, продолжая оказывать давление на нефтяные котировки. На минувшей неделе по данным Baker Hughes рост составил 5 единиц, общее количество достигло 688 (см. график 6). Увеличение числа установок с лагом месяц отразиться в отчетах по объемам добычи нефти.

Основным и, наверное, единственным для рынка нефти позитивом недели были попытки агитации Саудовской Аравии по продлению венских соглашений насчет сокращения добычи.

Ключевые события прошедшей недели:

Китай предлагает тендер на 22 морских участка Южно-Китайского моря.

Согласно заявлению, Китайской национальной оффшорной нефтяной компании (CNOOC), в 2017 году для сотрудничества между CNOOC и иностранными компаниями доступны 22 открытых участка площадью 47 270 квадратных километров. CNOOC сообщила, что информация для заинтересованных компаний будет открыта до 15 июня 2017 года.

Экспорт Индии возобновляется и увеличивается в объемах.

Восстановление индийского экспорта усилилось в марте, начавшись с увеличения спроса на инжиниринг и нефтепродукты, что способствовало восстановлению экономики, вызванной ужесточением денежно-кредитной политики правительства.

Российские компании сокращают добычу нефти.

В рамках соглашения с ОПЕК о сокращении добычи нефти Россия снизила среднесуточное производство на середину апреля на 1,6%. По условиям сделки Россия должна снизить добычу всего на 2,7% к уровню октября или на 300 тысяч баррелей.

США в мае нарастят добычу сланцевой нефти.

Добыча сланцевой нефти в США в мае увеличится на 124 тыс. баррелей по сравнению с апрелем и достигнет 5,193 млн. баррелей в сутки, подсчитало управление энергетической информации (EIA) Минэнерго страны.

В Texas открыли крупнейшее нефтегазовое месторождение в США.

По словам геологов, обнаруженное в Texas нефтегазовое месторождение затмевает собой все остальные месторождения страны. По данным USGS, в регионе The Midland Basin, расположенном в Wolfcamp Shale area в Permian Basin содержится около 20 млрд. баррелей нефти и 1,6 млрд. баррелей природного газа. Новое месторождение содержит в три раза больше нефти, чем гигантское месторождение Bakken в North Dakota.

Ключевым инвестором IPO Saudi Aramco планирует стать Китай.

Китай хочет стать ключевым инвестором в рамках IPO Saudi Aramco, сообщает агентство Reuters. Государственная компания Saudi Aramco является одним из крупнейших экспортеров нефти в Китае. В рамках трансформации экономики Саудовской Аравии власти страны запланировали реализацию доли в Saudi Aramco в рамках IPO.

Китай прекращает поставки нефти в Северную Корею?

За последние дни, пока власти США и Северной Кореи обменивались взаимными обвинениями, Китай предпочитал отмалчиваться по теме возможного конфликта на корейском полуострове. Однако, как заявил профессор Института международных стратегических исследований при Партийной школе ЦК Китая Чжан Ляньгуй японскому изданию Nikkei, Китай, вероятно, в скором времени прекратит поставку нефти в Северную Корею, если Пхеньян решится на проведение очередного ядерного теста.

Обзор движений котировок нефти

WTI

Нефть марки WTI пробила вниз психологически важный рубеж 50 $/b, опустившись до 49,6 $/b (см. график 7). Недельное падение составило 6,2%.

График 7. – Котировки фьючерса на нефть марки WTI

Цена открытия недели – 52,87 $/b, цена закрытия – 49,6 $/b, максимум– 53,19 $/b, минимум – 49,18 $/b. Вероятность снижения на следующей неделе до уровня поддержки 47,5 $/b – высокая.

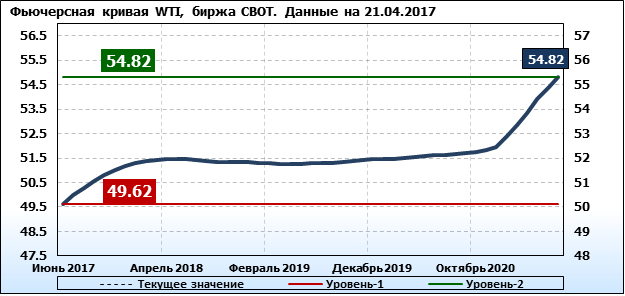

Фьючерсная кривая WTI показывает ситуацию контанго – стоимость ближайшего фьючерсного контракта ниже стоимости фьючерсов с более дальними сроками поставки – до мая 2018 года (см. график 8).

График 8. – Фьючерсная кривая нефти марки WTI

Далее происходит переход к ситуации беквордации (когда стоимость каждого следующего фьючерса, ниже стоимости предыдущего) вплоть до мая 2019. Что свидетельствует об ожиданиях трейдеров о насыщенности рынка в этот период и превышении предложения над спросом. Начиная с июня 2019 года фьючерсная кривая по WTI вновь переходит в контанго.

Таблица 1. – Изменение цен фьючерсных контрактов на нефть WTI на площадке CME, за неделю с 17 по 21 апреля 2017 года, $/b

| Контракт | Открытие | Верх | Низ | Закрытие | Изм. | Объем торгов | Изм. | Открытый интерес | Изм. |

| Июнь 2017 | 50.71 | 0.93 | 9.2 | 49.62 | -1.09 | 679 261 | 80 952 | 620 206 | 9 921 |

| Июль 2017 | 51.07 | 1.29 | 9.54 | 49.97 | -1.1 | 112 810 | 18 502 | 234 802 | 6 102 |

| Окт. 2017 | 51.94 | 2.02 | 0.38 | 50.8 | -1.02 | 31 477 | 964 | 77 567 | 3 900 |

| Январь 2018 | 52.26 | 2.39 | 0.94 | 51.3 | -0.9 | 12 229 | 2 735 | 59 511 | 1 211 |

| Апрель 2018 | 52.29 | 2.34 | 1.14 | 51.45 | -0.81 | 2 446 | -2 420 | 20 422 | 1 667 |

| Май 2018 | 51.55 | 51.55 | 51.45 | 51.45 | -0.78 | 2 442 | 122 | 17 034 | -132 |

| Июль 2018 | 52.01 | 2.01 | 1.4 | 51.4 | -0.73 | 619 | -949 | 13 695 | 713 |

| Окт. 2018 | 51.32 | 1.61 | 1.32 | 51.32 | -0.64 | 316 | -265 | 8 691 | 145 |

| Май 2019 | 51 | 51.26 | 51 | 51.26 | -0.47 | 37 | -992 | 1 383 | -454 |

| Июнь 2019 | 51.75 | 51.97 | 50.93 | 51.28 | -0.45 | 1 927 | -1 866 | 19 651 | 1 145 |

| Окт. 2019 | 51.36 | 1.36 | 1.36 | 51.36 | -0.38 | 10 | -40 | 1 089 | 40 |

| Июль 2020 | 51.63 | 1.63 | 1.63 | 51.63 | -0.24 | 0 | 0 | 0 | 0 |

| Июнь 2021 | 52.37 | 2.37 | 2.37 | 52.37 | -0.14 | 0 | 0 | 400 | 0 |

| Дек. 2022 | 53.9 | 4.15 | 3.9 | 53.9 | -0.06 | 0 | -1 | 397 | 0 |

| Дек. 2023 | 54.82 | 4.82 | 4.82 | 54.82 | -0.06 | 0 | -2 | 143 | 0 |

| Итого | — | — | — | — | — | 147 620 | 153 987 | 2 186 111 | 43 034 |

Стоимость июньского контракта с ближайшим сроком поставки составляет 49,62 $/b (см. табл. 1). Фьючерсный контракт с поставкой в июле 2017 года оценивается 49,97 $/b. Самый дальний торгуемый на CME контракт, с поставкой в декабре 2023 года, сейчас стоит 54,82 $/b.

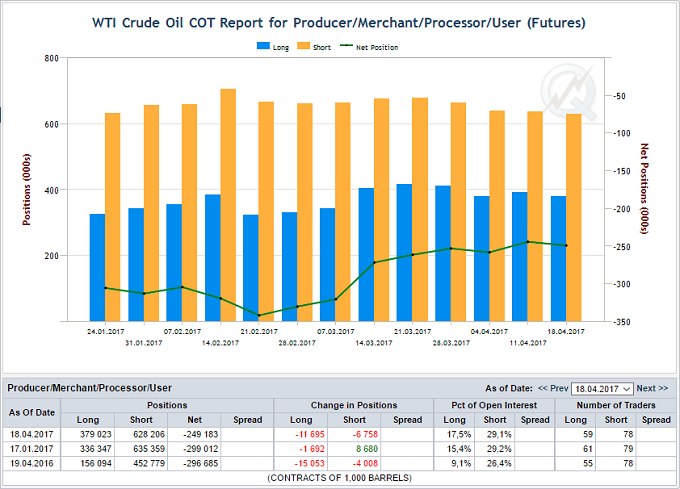

Рассмотрим открытые позиции по фьючерсным контрактам на нефть марки WTI (см. диаграммы 1, 2 и графики 9, 10).

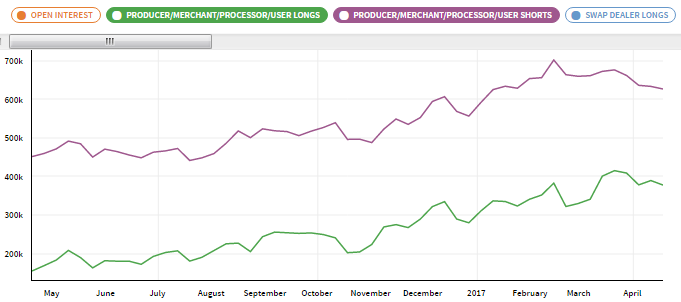

Диаграмма 1. – Открытые позиции производителей по фьючерсам на нефть марки WTI

\

\

Динамика открытого интереса в апреле, как по коротким (- 6,8 тыс.), так и по длинным позициям (- 11,7 тыс.), отрицательная, активность производителей снижается, деньги уходят с рынка.

График 9. – Открытые позиции производителей по фьючерсам на нефть марки WTI

Зеленая линия на 9 графике – открытые длинные позиции производителей, сиреневая – короткие позиции производителей.

Производители хеджируются от снижения цен – позиций лонг меньше чем позиций шорт в 1,5 раза. В целом, взгляд на рынок нефтепроизводителей – негативный.

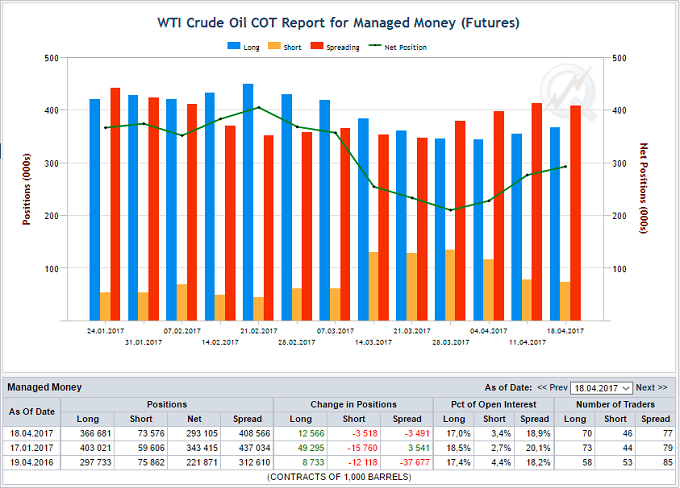

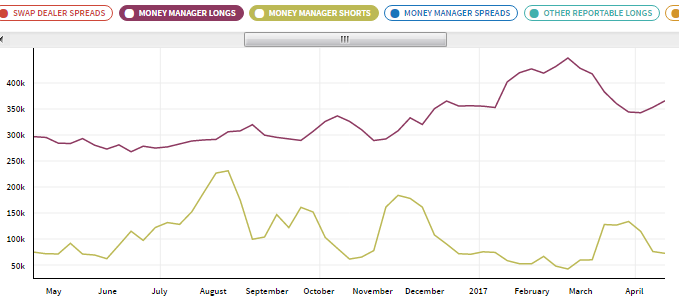

Диаграмма 2. – Открытые позиции управляющих по фьючерсам на нефть марки WTI

Открытые длинные позиции управляющих фондами в апреле возросли на 12,6 тыс., коротких позиций стало меньше на 3,5 тыс. В целом ситуация характеризуется притоком капитала, так как объемы открытых позиций на рынке растут.

График 10. – Открытые позиции управляющих по фьючерсам на нефть марки WTI

Сиреневая линия на 10 графике – открытые длинные позиции управляющих, желтая – короткие позиции управляющих.

Удивительный факт, управляющие фондами оптимистично смотрят на рынок – длинные позиции превышают короткие примерно в 5 раз. Нас может ждать сильная борьба на текущих минимумах по нефти. В противном случае, потери по длинным позиция управляющих фондами станут неприлично большими.

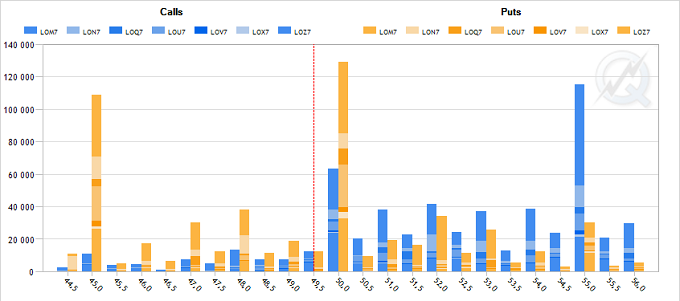

Взглянем на Открытый интерес по опционным контрактам на нефть WTI (см. диаграмму 3).

Диаграмма 3. – Открытый интерес по опционам на нефть марки WTI

Скопление открытых позиций по опционам-колл мы видим на 55 страйке. Путы сконцентрированы на 45 и 50 страйках. Участники рынка предполагают, что пробитый психологически важный уровень в 50 $/b открыл дорогу к цене за WTI на уровне 45 $/b. «Границы рынка» определены на уровне 45-55 $/b. Крупные игроки будут стараться удержать рынок в этом диапазоне.

Brent

На прошедшей неделе рынок неуклонно двигал нефтяные котировки вниз. В результате фьючерсы европейской эталонной марки Brent на ICE подешевели на 6,6% (см. график 11)

График 11. – Котировки фьючерса на нефть марки Brent

Цена открытия недели – 55,61 $/b, цена закрытия – 51,93 $/b, максимум недели – 55,95 $/b, минимум – 51,55 $/b. Ближайший уровень поддержки по Brent – 50,5 $/b.

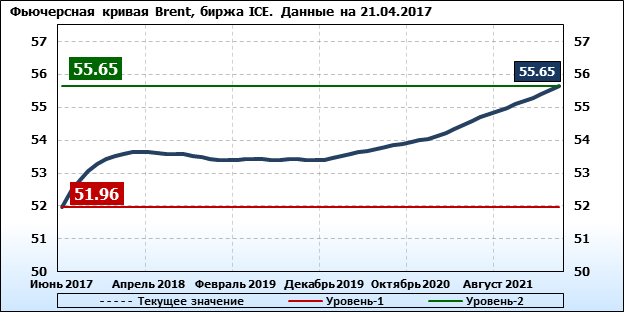

Фьючерсная кривая по Brent показывает ситуацию схожую с WTI, в начале – это контанго – стоимость ближайшего фьючерсного контракта ниже стоимости его аналога с более дальними сроками поставки (см. график 12).

График 12. – Фьючерсная кривая нефти марки Brent

По контрактам с экспирацией в период с мая 2018 по декабрь 2019 кривая показывает незначительную бэквордацию. Участники рынка предполагают, что в этот период будет изобилие нефтепродуктов и, как следствие, фьючерсы с поставкой в мае 2018 – декабре 2019 стоят дешевле тех, которые истекают раньше. Начиная с января 2020 вновь наблюдается ситуация контанго.

Необходимо отметить высокую вероятность того, что в случае если участники соглашения ОПЕК+ не пролонгируют сделку в мае текущего года, то ситуация с фьючерсными ценами может ухудшиться.

Таблица 2. – Изменение цен фьючерсных контрактов на нефть Brent на площадке ICE, за неделю с 17 по 21 апреля 2017 года, $/b

| Контракт | Открытие | Верх | Низ | Закрытие | Изм. | Объем торгов | Изм. | Открытый интерес | Изм. |

| Июнь 2017 | 53 | 53.29 | 51.57 | 51.96 | -1.03 | 335 343 | -41 843 | 279 161 | -42 578 |

| Июль 2017 | 53.45 | 53.77 | 52.08 | 52.44 | -1.02 | 313 621 | -10 653 | 504 302 | 16 871 |

| Окт. 2017 | 54.32 | 54.46 | 52.89 | 53.28 | -0.92 | 45 036 | 8 569 | 141 867 | 4 430 |

| Январь 2018 | 54.46 | 54.54 | 53.25 | 53.59 | -0.82 | 5 460 | -746 | 46 305 | -278 |

| Апрель 2018 | 53.93 | 53.93 | 53.64 | 53.64 | -0.72 | 797 | -851 | 20 607 | 589 |

| Май 2018 | 53.62 | 53.62 | 53.62 | 53.62 | -0.69 | 1082 | -101 | 20 390 | 211 |

| Июль 2018 | 53.58 | 53.58 | 53.58 | 53.58 | -0.63 | 718 | 258 | 13 594 | -14 |

| Окт. 2018 | 53.48 | 53.48 | 53.48 | 53.48 | -0.55 | 398 | 18 | 10 421 | 189 |

| Окт. 2019 | 53.41 | 53.41 | 53.41 | 53.41 | -0.33 | 0 | 0 | 1 743 | 0 |

| Дек. 2019 | 53.75 | 53.95 | 53.08 | 53.39 | -0.31 | 6 459 | 4 417 | 87 387 | 147 |

| Январь 2020 | 53.45 | 53.45 | 53.45 | 53.45 | -0.29 | 121 | 0 | 1 885 | 0 |

| Июль 2020 | 53.79 | 53.79 | 53.79 | 53.79 | -0.19 | 0 | 0 | 77 | 0 |

| Июнь 2021 | 54.69 | 54.69 | 54.69 | 54.69 | -0.1 | 0 | 0 | 3 127 | 1 000 |

| Дек. 2022 | 56.69 | 56.69 | 56.69 | 56.69 | 0.1 | 4 | -18 | 763 | -1 |

| Март 2024 | 58.14 | 58.14 | 58.14 | 58.14 | 0.12 | 0 | 0 | 0 | 0 |

| Итого | — | — | — | — | — | 1 153 760 | 58 257 | 2 442 698 | -10 614 |

Стоимость июньского контракта с ближайшим сроком поставки составляет 51,96 $/b (см. табл. 2). Самый дальний торгуемый на ICE контракт, с поставкой в марте 2024 года, сейчас стоит 58,14 $/b.

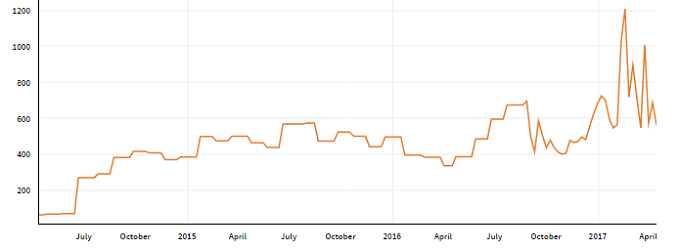

Аналитика. Добыча нефти в США продолжает расти.

Добыча нефти в США продолжает расти. Американские компании на сегодня производят уже 9,252 млн. баррелей в сутки и наращивают экспорт «черного золота» из страны (см. график 13).

Не смотря на снижение темпов в начале этого года, сомнений в том, что США продолжат раскручивать маховик собственной добычи практически не остается, так как бизнес расчеты поддерживает и политическая составляющая в лице нынешней администрации президента Трампа.

График 13. – Экспорт нефти из США

Источник: Министерство энергетики США

Напомним, что до конца 2015 года экспорт сырой нефти из США был невозможен, за исключением поставок в Канаду и Мексику. На тот момент действовал запрет, закрепленный законодательно еще в 1975 году, после нефтяного кризиса начала 1970-х годов. В декабре 2015 тогдашний президент Барак Обама запрет снял. В результате американцы получили возможность экспортировать сырую нефть по всему миру. Однако реально эта возможность стала использоваться только спустя год, после заключения ОПЕК и другими странами соглашения о снижении добычи. Ощутимый рост экспорта нефти из США, с целью захватить освободившуюся долю рынка стран ОПЕК, наблюдается с января 2017 года.

Таблица 3. – Экспорт нефти из США в 2017 году, тыс. баррелей

| Дата | Объем |

| 2017-04-14 | 565 |

| 2017-04-07 | 689 |

| 2017-03-31 | 575 |

| 2017-03-24 | 1 010 |

| 2017-03-17 | 550 |

| 2017-03-10 | 717 |

| 2017-03-03 | 897 |

| 2017-02-24 | 721 |

| 2017-02-17 | 1 211 |

| 2017-02-10 | 1 026 |

| 2017-02-03 | 567 |

| 2017-01-27 | 549 |

| 2017-01-20 | 599 |

| 2017-01-13 | 704 |

| 2017-01-06 | 727 |

С начала года зарубежные поставки сырья уже трижды превысили отметку в 1 млн. баррелей в сутки (см. табл. 3), в среднем, в 2017 году Соединенные Штаты экспортируют 740 тыс. баррелей в день, что уже превышает аналогичный показатель у многих стран ОПЕК. Для сравнения, в прошлом году экспорт нефти из США ни разу не превысил 700 тыс. баррелей в сутки и в среднем составлял около 400 тыс. баррелей в день.

Таким образом, американцы моментально среагировали на сокращение собственного производства членами ОПЕК. По данным системы слежения за судами в терминале Рейтер, в апреле мировые поставки нефти составят рекордные 47,8 млн. баррелей отчасти за счет увеличения экспорта из стран, не участвующих в сделке ОПЕК+ и, прежде всего, из США.

Пока ОПЕК сдерживает производство, активность США на рынке повышается. Недопроизводство одних, компенсируется ростом добычи и экспорта у других. В итоге, столь желаемого роста котировок до целевого уровня в 60 $/b не происходит.

Влияние Соединенных Штатов на мировой рынок нефти ключевое. При этом рычагов этого влияния становится больше. Новая реальность такова, что в ближайшие несколько лет США могут превратиться в одного из крупнейших экспортеров нефти в мире. Фундаментально, их роль в формировании баланса спроса и предложения на рынке еще больше усилится.

В текущей ситуации возникает вопрос, а столь ли важно продление соглашения о сокращении добычи ОПЕК+ еще на полгода? Возможно Саудовской Аравии, России и другим странам, заинтересованным в дорогой нефти, следует поискать другие варианты для достижения комфортной для всех цены «черного золота»?

Проблема у стран экспортеров заключается в том, что если самый крупный покупатель энергоресурсов в мире начнет с каждым годом все больше и больше обеспечивать себя сам, и более того, начнет работу по выходу на другие рынки, лоббируя собственное продвижение экономической дубиной, то борьба за оставшиеся сегменты и доли станет носить бескомпромиссный характер. А данный сценарий не предполагает рост цен на углеводороды в будущем.