31 July 2018, 10:57

Исследование. В какие дни и месяцы лучше покупать акции, доллары и нефть

Цель данного исследования заключается в выявлении сезонных закономерностей, которые присутствуют на фондовом рынке. В этой статье мы разберем динамику котировок индекса МосБиржи, индекса S&P 500, нефти Brent и курса USD/RUB за всю их историю торговли, а также постараемся ответить на вопросы о том, в какие месяцы, дни и часы эти инструменты с большей вероятностью могут расти или падать.

Также с помощью статистического аппарата проверим, каким из полученных результатов можно доверять, а на что обращать внимания не стоит.

Предпосылки

При статистическом анализе необходимо учитывать общий тренд рынка. Так как мы смотрим данные в течение всей их истории, мы знаем, что рынок имеет общий восходящий тренд. Так, например, индекс S&P 500 поднялся с 17 пунктов в 1928 г. до 2800 пунктов в 2018 г., индекс МосБиржи вырос со 100 пунктов в 1997 г. до 2300. Курс USD/RUB во взятом нами периоде исследования вырос в 2 раза, а нефть выросла в 4,6 раза с 1988 г.

Таким образом, все доходности смещены вправо в положительную плоскость. Поэтому целесообразно будет анализировать значения относительно их среднего – тренда.

Для проверки на статистическую значимость и выявление закономерности воспользуемся регрессией с фиктивными переменными. Где объясняемая переменная – это доходность, а факторами являются месяцы/дни/часы. Таким образом, с помощью статистического аппарата, мы поймем, являются ли полученные результаты закономерными или же это некая случайность.

Значимость регрессии проверяется с помощью F-статистики, если расчетное значение больше теоретического (табличного), то мы можем сказать, что зависимость действительно существует с уверенностью в 95%.

Подойдем к нашему анализу сверху-вниз и начнем с месячной статистики:

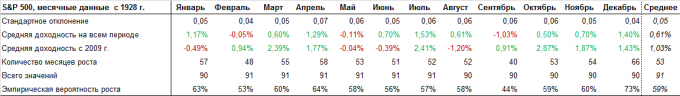

S&P 500, месячные данные с 1928 г.

Самые лучшие месяцы в году для индекса S&P 500: январь (+1,17%), апрель (+1,29%), июль (+1,53%) и декабрь (1,40%). В эти месяцы, за исключением декабря, у компаний сезон отчетностей. Можно предположить, что за всю историю корпорации чаще выпускали позитивные отчеты чем негативные, что и приводило к росту рынка в эти месяцы выше среднего.

Худший период – это сентябрь (-1,06%). Также в минусе находится февраль и май. Существует несколько гипотез, которые пытаются объяснить падение в сентябре. Летние месяцы обычно предлагают небольшие объемы торгов на фондовом рынке, так как многие инвесторы берут отпуск и воздерживаются от распродажи своих портфелей. По возвращению осенью они закрывают убыточные позиции, что и давит на индекс.

Кроме того, многие паевые фонды заканчивают финансовый год в сентябре. Руководители фондов обычно распродают убыточные позиции до его окончания, и эта тенденция является еще одним возможным объяснением падением рынка в сентябре.

Тем не менее, регрессионный анализ показывает, что нет никакой статистической взаимосвязи между месяцем и доходностью индекса S&P 500. То есть полученные данные скорее случайность и нельзя ожидать повторения подобных результатов в будущем.

Подтверждением вышесказанного является то, что если рассчитать среднюю доходность с 2009 г., то все кардинальным образом изменится, некоторые положительные месяцы на всей истории станут отрицательными и наоборот.

Нельзя купить определенный актив только лишь в расчете на то, что в этот месяц рынок обычно растет. Для выявления более четких тенденций давайте посчитаем сколько раз каждый отдельный месяц закрывался в плюс, а сколько в минус. Переведем все это в проценты и получим эмпирическую вероятность, что месяц закроется в плюсе.

На графике ниже по левой оси представлены значения средней доходности, справа — эмпирическая вероятность роста. Среднее значение отмечено розовой пунктирной линией.

На графике прослеживается взаимосвязь между самыми доходными месяцами и вероятностью роста.

На основании этих данных можно сделать вывод, что самым «медвежьим» месяцем по-прежнему остается сентябрь. 50 из 90 лет (44%) этот период закрывался в минусе. Однако, февраль и май, несмотря на среднестатистический итоговый минус, чаще закрывались на положительной территории.

Самым растущим месяцем является декабрь, который закрывался в плюсе в 66 случаях за последние 90 лет (73%). В целом весь IV квартал показывает рост выше среднего.

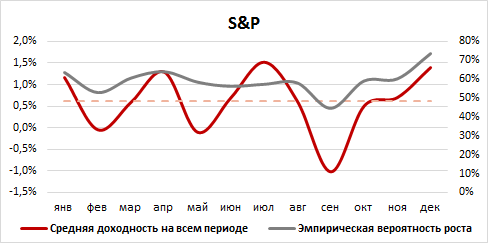

Индекс МосБиржи, месячные данные с 1999 г.

Индекс ММВБ начал рассчитываться относительно недавно. Его история значительно меньше, чем у американского S&P 500. Дата начала расчета индекса ММВБ – 22 сентября 1997 г. То есть в этом году ему исполнится всего лишь 21 год.

В ходе исследования мы использовали данные с 1999 г., чтобы в выборке не было эффекта высокой инфляции начала 90-х и дефолта 1998 г.

Как мы видим, самые лучшие месяцы в году: январь (+4,84%), февраль (+4,49%), март (+4,72%), апрель (+2,89%) и декабрь (3,52%).

Рост рынка в I квартале можно объяснить с помощью следующих факторов:

1. Дополнительный приток средств на российский рынок, ранее обеспечивали НПФ, активность которых выпадала на этот период.

2. Реинвестирование полученных за год доходов со стороны крупных фондов.

3. Инвесторы заранее скупают активы перед дивидендным сезоном.

Худший период – это сентябрь (-1,25%) и июль (-0,62%). Также ниже среднего май и июнь.

Слабые май, июнь и июль можно объяснить дивидендными гэпами индекса. Падение мая и сентября также связано с традиционной слабостью этих месяцев на большей части фондовых рынков в целом.

Данные значения также не имеют статистическую значимость и могут изменяться со временем в любом направлении, что наблюдается, когда мы рассчитываем среднюю доходность с 2009 г.

Из графика видно, что самыми «бычьими» месяцами являются январь и февраль. Эти месяца закрывались в плюсе в течение 14 из 20 лет (70%). IV квартал также является растущим, вероятность закрыться в плюс составляет 68%.

Самым падающим месяцем является май, который закрывался в плюсе только в 7 случаях за последние 20 лет (35%).

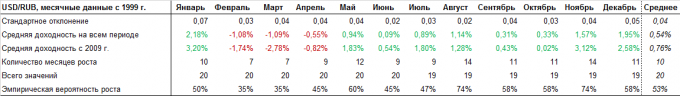

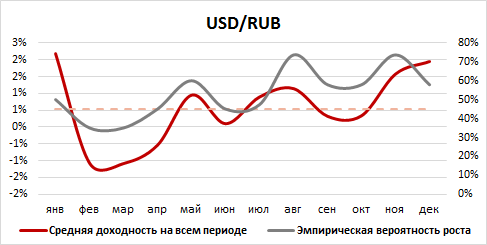

USD/RUB, месячные данные с 1999 г.

Для начала отметим, что во времена «валютного коридора», который устанавливал ЦБ РФ, волатильность торгов была существенно меньше, чем сейчас. Лишь с 2014 г. рубль был полностью отпущен в свободное плавание. Для анализа мы берем период с 1999 г., чтобы в выборке не было эффекта высокой инфляции начала 90-х и дефолта 1998 г.

За исследуемый период рубль был особенно сильным с февраля по апрель. Котировки USD/RUB в среднем снижались на 1,08% в феврале, на 1,09% в марте и на 0,55% в апреле (то есть рубль укреплялся к доллару).

В остальные месяцы рубль в основном падал по отношению к USD. Наиболее сильное падение происходит в январе (+2,18%), декабре (+1,95%) и ноябре (+1,57%).

Результаты регрессионного тестирования также отрицают какую-либо статистическую взаимосвязь между месяцами и их доходностями.

Удачным периодом для покупки доллара является период после февраля-апреля, так как в 35 % случаев российская валюта чаще укреплялась, чем слабела. В какой-то мере такую динамику можно связать с сезонными колебаниями нефтяных котировок.

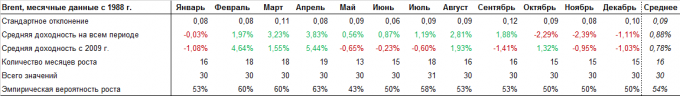

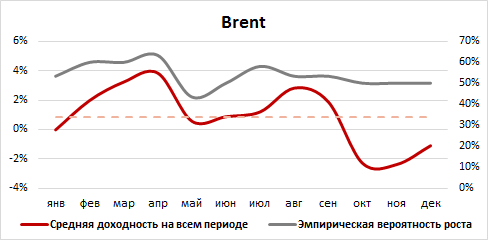

Brent, месячные данные с 1988 г.

В таблице ниже мы видим обратную динамику относительно USD/RUB. В феврале-апреле наблюдается уверенный рост нефти марки Brent.

Самые лучшие месяцы в году: апрель (+3,83%), март (+3,23%), август (+2,81%), сентябрь (+1,88%) и февраль (1,87%).

Худший период – октябрь-январь. В ноябре отмечается среднее снижение на (-2,39%), в октябре (-2,29%)

Здесь, как и в исследованиях выше, не были получены какие-либо статистические закономерности.

На графике видно, что самыми удачными месяцами для покупки являются февраль-апрель. Февраль и апрель закрывались в плюсе в течение 18 из 30 лет (60%), март в течение 19 из 30 лет (63%).

Более неудачным является май, он закрывался в плюсе лишь 13 из 30 раз (43%).

Перейдем к исследованию дневных данных.

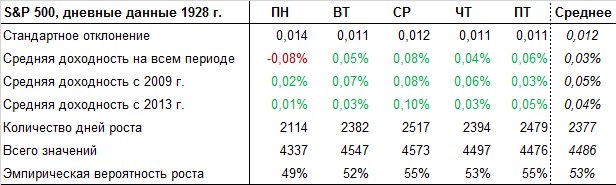

S&P 500, дневные данные с 1928 г.

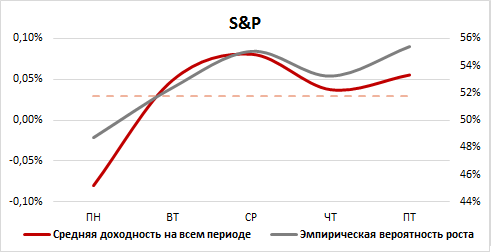

Анализ был проведен на 22430 днях, начиная с 1928 г. Мы получили более интересные результаты. Более того регрессия, построенная по дням, статистически значима. То есть доходность на американском рынке действительно зависит от дня недели.

Тем не менее, был также проведен тест на однородность коэффициентов (Тест Чоу). Мы получили результат, что выборка неоднородна и коэффициенты регрессии меняются со временем, но их пропорции между собой сохраняются.

Индекс S&P 500 с 1928 г. в среднем рос каждый день за исключением понедельника (-0,08%). Самый большой средний дневной рост выпадал на среду (+0,08%).

Если рассмотреть более новые периоды, то понедельник остается наиболее неудачным днем для покупки на американском фондовом рынке. А в фаворитах по-прежнему – среда.

Вероятность роста идет в след за средней доходностью. Из графика видно, что самыми «бычьими» днями на американском рынке являются среда и пятница. Эти дни закрываются в плюсе с 55% вероятностью в последние 90 лет.

Самым падающим днем по-прежнему остается понедельник, который закрывался на положительной территории только в 49% случаях.

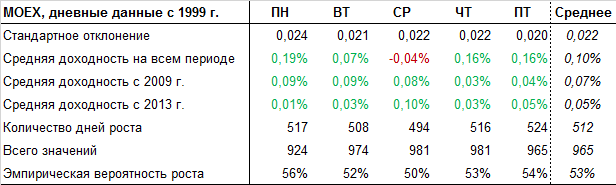

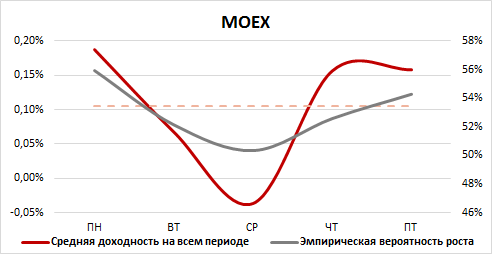

Индекс МосБиржи, месячные данные с 1999 г.

История российского фондового рынка гораздо скромнее S&P 500. Также волатильность индекса МосБиржи в 2 раза превышает волатильность американского рынка, а доходность в 3 раза.

Регрессионный анализ показал, что на российском рынке, в отличие от американского, не наблюдается статистической взаимосвязи между доходностью и днем недели.

На российском рынке наблюдается противоположная динамика с индексом S&P 500. Максимальный рост приходится на понедельник (+0,19%). Четверг и пятница также выше среднего (+0,16%).

Худший день – среда (-0,04%). Также ниже среднего находится вторник.

Так как полученные значения статистически не значимы, мы видим сильное смещение доходностей при пересчете статистики за последние 5 лет. Фаворитом стала среда (+0,10%) против понедельника (+0,01%).

Из графика можно сделать вывод, что самым «медвежьим» днем на всей истории является среда, которая закрывается в плюсе лишь в 50% случаев, против средней в 53%.

Самым растущим днем оказался понедельник, который закрывался в плюсе в 56% случаях за последние 19 лет.

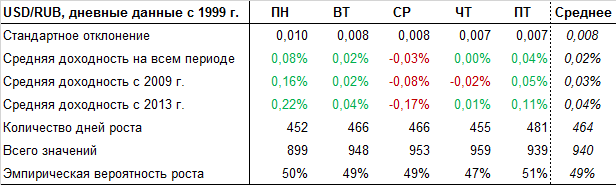

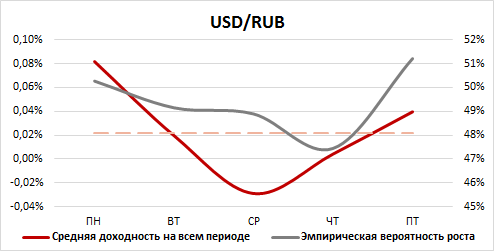

USD/RUB, дневные данные с 1999 г.

Пара USD/RUB в течение недели ведет себя схожим образом с индексом МосБиржи.

Максимальное укрепление рубля наблюдается в среду (-0,03%), а его ослабление – в понедельник (+0,08%).

При этом данная зависимость статистически значима, то есть мы можем рассчитывать на сохранение подобной тенденции в будущем.

Тем не менее, вероятность роста не совпадает со средней доходностью по дням. Так, например, чаще всего укрепление рубля встречается в четверг (47%). В то время как пара USD/RUB с большей вероятностью закрывается ростом в пятницу (51%).

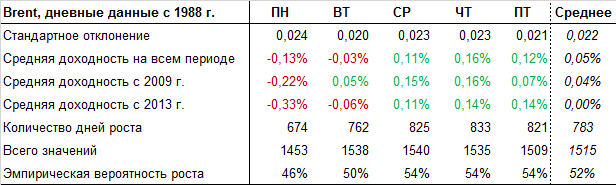

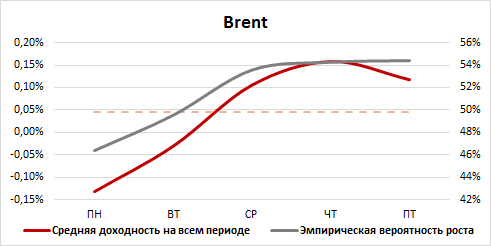

Brent, дневные данные с 1988 г.

На дневных значениях, зависимость между парой USD/RUB менее наглядна. Однако, в понедельник и вторник она достаточно четко прослеживается.

Таким образом, самый лучший день для покупки нефти – это четверг (+0,16%), а самый худший – понедельник (-0,13%).

Зависимость между ценой нефти и днем недели значима. Это мы также можем наблюдать при изменении периода выборки. Пропорции между днями сохраняются, но имеют различные значения.

Вероятность закрыться в положительной зоне почти полностью дублирует среднедневную доходность.

Таким образом, самым растущим днем для нефти является пятница, которая закрывается в плюсе в 54% случаях. Самым «медвежьем» днем оказался понедельник, который остается в положительной плоскости лишь в 46% дней.

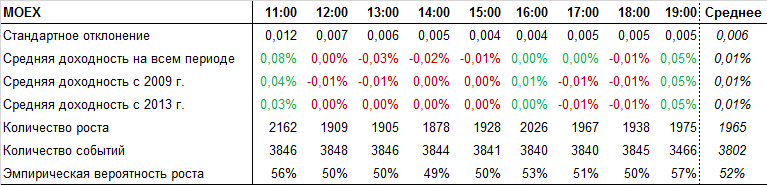

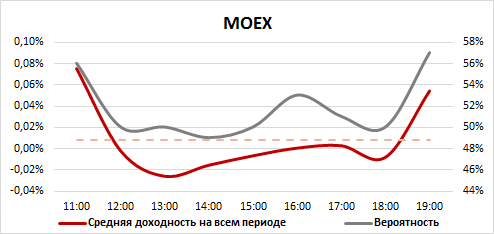

Индекс МосБиржи, почасовые данные с 1999 г.

Для российского рынка мы также рассчитали поведение индекса МосБиржи в течение дня, результаты представлены в таблице ниже.

В течение дня наблюдается очень интересная динамика. Основной рост приходится на первый и последний час работы Московской биржи. Рост составляет 0,08% и 0,05% соответственно. В остальные часы рынок находится в около нулевом состоянии. Худшее время для открытия длинных позиций с 12:00-13:00 и с 13:00-14:00, доходности которых -0,03% и -0,02% соответственно.

Распределение доходностей в течение дня почти полностью повторяет внутридневное распределение объемов торгов на российском рынке. Большая часть оборота приходится на первый и последний час. Так как рынок на истории имеет позитивный тренд, то основные доходности выпали именно на эти часы.

При этом часовые показатели индекса МосБиржи статистически значимы, в отличие от дневных и месячных. Подобная таблица распределения по часам, особенно актуальна для внутридневных спекулянтов.

На графике видно, что вероятность закрыться в плюсе почти полностью дублирует среднюю доходность. Худшее время это 14:00 часов (49%), лучшее выпало на закрытие торгов (57%)

Заключение

Целиком и полностью ориентироваться на полученные в рамках исследования цифры не совсем правильно. Не стоит покупать определенный актив только лишь в расчете на то, что в этот месяц он обычно растет.

Не стоит забывать, что в расчетах приводятся сглаженные данные за всю историю торгов. Бывали такие периоды, когда торговля в соответствии с полученными результатами могла приносить весьма значительные убытки на протяжении нескольких периодов.

Тем не менее, расчеты дают некие представления о характере поведения рынка в разные месяца/дни/часы, которые можно использовать как дополнение к техническому или даже фундаментальному анализу.

Читайте прогноз ценовых колебаний с 30 июля по 3 августа 2018.