04 December 2019, 11:20

ФРС сделала странное признание насчет госдолга США

Федеральный резервный банк Сент-Луиса признал, что политика ФРС может спровоцировать экономический коллапс в США.

В ноябре ФРБ Сент-Луиса опубликовал документ под названием «Рассуждая о национальном долге», где привел аргументы за и против кейнсианского отношения к госдолгу. Вкратце сделанные выводы может описать так: небольшой долг — хорошая вещь, а вот большой может создать проблемы.

Эксперты банка полагают, что госдолг становится проблемой тогда, когда растет быстрее ВВП страны (см. график в начале статьи). При этом они ссылаются на прогнозные оценки Комитета по бюджету Конгресса США, в соответствии с которыми в обозримом будущем госдолг страны будет расти опережающими темпами относительно экономики.

Обычно у правительства нет необходимости полностью выплачивать госдолг, так как его львиная доля рефинансируется, отмечают авторы документа. Однако в какой-то момент, который никогда заранее не известен, держатели суверенных облигаций могут посчитать ситуацию неустойчивой и отказаться предоставлять новые кредиты. Здесь на сцену выходит центробанк, который в отсутствие других желающих, приступает к монетизации госдолга.

«Некоторые страны с высоким уровнем госдолга нашли решение в денежной эмиссии», — говорится в документе. — «При таком сценарии правительство эмитирует облигации, которые покупает ЦБ на напечатанные деньги. Однако история учит нас тому, что это приводит к гиперинфляции и часто заканчивает экономическим коллапсом».

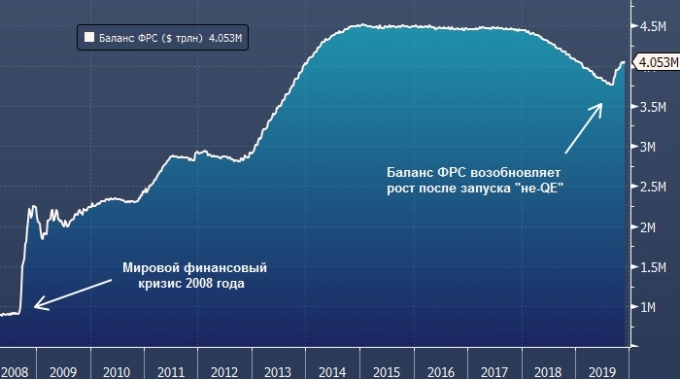

Процесс, на который ссылаются авторы доклада, идеально описывает текущую политику Федеральной резервной системы! Недавно регулятор объявил о том, что будет ежемесячно покупать векселя на $60 млрд, и эта программа продлится как минимум до второго квартала 2020 года. Благодаря этому объем госдолга США на балансе ФРС вырастет примерно на $400 млрд.

Кроме того, ФРС планирует направить на покупку трежерис и процентный доход, полученный от активов на своем балансе. По мере погашения этих инструментов вырученные средства будут реинвестированы.

Нынешний глава ФРС Джером Пауэлл настаивает на том, что эта программа ни в коем случае не является количественным смягчением (QE). Однако то же самое говорил и Бен Бернанке, который запустил QE после мирового финансового кризиса. Господин Бернанке обещал, что ФРС не станет постоянным источником финансирования федерального правительства, и что трежерис будут находиться на балансе регулятора лишь временно. Он заверил Конгресс в том, что по окончании кризиса ФРС от этих инструментов избавится.

Этого не только не произошло, но, как мы видим, ФРС даже возобновила программу покупки активов. При этом сегодня ее баланс растет быстрее, чем в предыдущие эпизоды QE.

Авторы доклада уверяют, что гиперинфляция США не угрожает, так как ФРС проводит независимую политику. Однако пока никому не удавалось вечно обманывать рынок. Инвесторы еще верили ФРС, когда она запустила QE3, и верили, что у регулятора действительно есть стратегия сворачивания стимулирующих мер.

Поэтому мы увидим кризис доллара, как только рынок поймет, что QE – это навсегда. Баланс ФРС будет расти до бесконечности, что рано или поздно спровоцирует кризис суверенного долга. Это обрушит рынок акций и экономику США.

Ежедневный прогноз ценовых колебаний на 4 декабря 2019