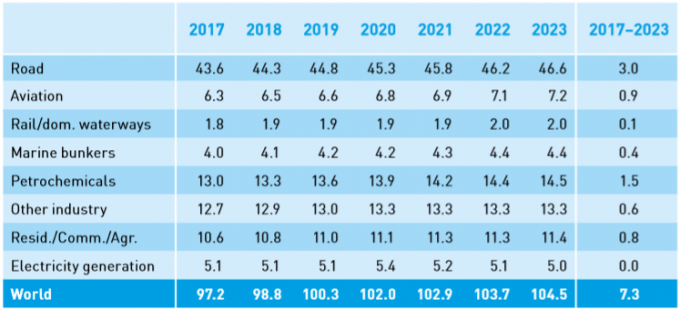

Спрос на нефть в разбивке по отраслям и продукции в среднесрочном плане. WOO-2040. Отчет ОПЕК 2018

-

На рис. 1 представлена структура глобального спроса на нефть и его рост в основных сферах потребления. Две отрасли выделяются из общего списка по объему спроса на протяжении всего среднесрочного периода: автотранспортная и нефтехимическая.

Автотранспортная отрасль, ввиду своей высокой доли в общем спросе на нефть, традиционно вносит наибольший вклад в будущий спрос. Поэтому неудивительно, что такое положение дел останется на протяжении 2017-2023 гг. Однако, важно отметить, что помимо производства электроэнергии, где некоторое время наблюдалась тенденция к снижению, в автотранспортной отрасли отмечается наиболее медленный рост спроса на нефть (не считая категории Другие отрасли) – в среднем 1.1 % ежегодно, а также наиболее очевидное ежегодное замедление роста спроса.

Обратная ситуация наблюдается в нефтехимической отрасли, которая не перестает удивлять аналитиков. Прогноз о нефтехимическом секторе в среднесрочном плане, в основном, объясняется растущей доступностью дешевого сырья в Северной Америке, политикой протекционизма, хотя это отчасти компенсируется опасениями насчет устойчивости быстрой динамики в отрасли. Она сталкивается с необходимостью обеспечить возможности мирового масштаба рынку в бизнесе, где длительные сроки строительства – это правило, а не исключение.

Рис. 1. Глобальный спрос на нефть в разбивке по отраслям, 2017-2023 (млн. баррелей в день)

Сланцевая революция в США предоставила местным нефтехимическим заводам преимущество в сырье, что привело к созданию новых проектов, некоторые из которых уже находятся на продвинутом этапе строительства. Ожидается, что первая волна новых установок крекинга этана, включая проекты Sasol и Shintech в Луизиане, а также техасские проекты Chevron Phillips, Formosa Plastics и Dupont, добавит до 10 млн. т. дополнительных мощностей с 2018 до 2020 года. Более неопределенная вторая волна, которая завершится к 2023 году, включает проекты PTTGC America в Огайо, Badlands Северной Дакоте и the Appalachian Shale Cracker Enterprise в Западной Вирджинии. Они могут добавить еще 5 млн. т.

Эти дополнительные мощности могут обеспечивать около 10 % мировой производительности и, вероятно, повысят конкуренцию на рынке этилена. Это произойдет благодаря тому, что внутренний спрос на полимеры в США скорее всего не будет увеличиваться одинаковыми темпами на протяжении всего среднесрочного периода, так что большая часть этих новых мощностей будет нацелена на экспортные рынки.

Ситуация с американским рынком пропилена мало отличается от этиленового рынка, поскольку сжиженный нефтяной газ используется в конкурентных областях – в отопительном секторе, при приготовлении пищи и промышленном потреблении. Отсюда, дополнительных мощностей для дегидрогенизации пропана меньше, но все же достаточно. Согласно прогнозу, увеличение предложения пропана в США простимулирует примерно 4 млн. т. новых целевых мощностей дегидрогенизации пропана. Основными проектами в этой области предстают Enterprise Products’ в г. Мон Бельвьё (Техас) и the Formosa Plastics в г. Пойнт Комфорт (Техас). Похожие проекты также существуют в канадской провинции Альберта; его разработкой занимаются Inter Pipeline и Pembina Pipeline в сотрудничестве с Kuwait’s Petrochemical Industries Company.

В нефтехимической отрасли Китая также проектируется существенное расширение, включающее дополнительные мощности в диапазоне 5-7 млн. т. в среднесрочном плане. В отличие от американских проектов, китайские в основном настроены на использование лигроина в качестве сырья, в то время как только один проект из общего списка (SP Chemicals в провинции Цзянсу) в настоящее время нацелен на импортируемый из США этан.

Лигроин как первичное сырье также рассматривается в других нефтехимических проектах Азии. Малайзия, Южная Корея, Таиланд и Индия – основные кандидаты на осуществление новых проектов, которые предполагают создание огромного нефтехимического и нефтеперерабатывающего комплекса в г. Ратнагири, Индия. Это совместное предприятие Saudi Aramco, the Abu Dhabi National Oil Company (ADNOC) и консорциума трех индийских нефтяных компаний. После своего становления, оно станет единственным крупнейшим нефтеперерабатывающим заводом в мире, чей производственный потенциал будет достигать 18 млн. т. в год.

Россия и Ближний Восток – еще два региона с заметным ростом производственных мощностей в среднесрочном плане. Что касается России, намечающиеся проекты должны предоставить почти 5 млн. т. дополнительных мощностей, но маловероятно, что все они будут завершены к 2023 году. Если говорить о сырьевом материале, в данных проектах будут использоваться этан и лигроин, а также сжиженный нефтяной газ.

На Ближнем Востоке совместный проект компаний Saudi Aramco и Sabic под названием the Crude Oil to Chemicals Complex (COTC), реализующийся в Саудовской Аравии, будет производить 9 млн. т. химических продуктов и базовых масел и, таким образом, внесет в нефтехимическую отрасль новую бизнес-модель. Другие проекты в регионе существуют в Исламской Республике Иран и в Омане.

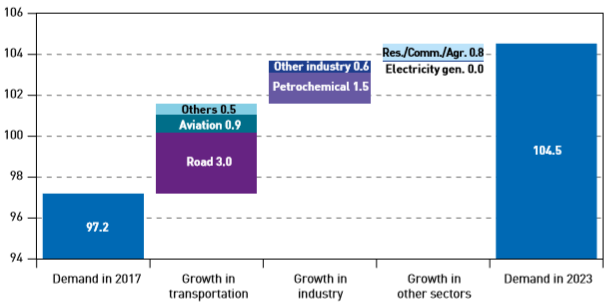

Подводя итог, как показано на рис. 2, увеличивающийся спрос на нефть в нефтехимической отрасли, в основном связанный с упомянутыми проектами, будет находиться в диапазоне 1.5 млн. баррелей в день на протяжении среднесрочного периода. Из этого количества примерно 0.4 млн. баррелей в день будет приходиться на американские страны ОЭСР, 0.3 млн. баррелей в день – на Китай, по 0.2 млн. баррелей в день – на Азию (не включая ближний Восток, Индию, Китай и Океанию) и ОПЕК и по 0.1 млн. баррелей в день на Индию, Россию и европейские страны ОЭСР в отдельности.

Рис. 2. Рост глобального спроса на нефть в разбивке по отраслям между 2017 и 2023 (млн. баррелей в день)

Помимо автотранспортной и нефтехимической отраслей остальной поступательный спрос в среднесрочном плане в равных долях распределен между авиационным, жилищным/коммерческим/сельскохозяйственным и промышленным секторами, с небольшим повышением в производстве бункерного топлива, обеспечении железных дорог и национальных водных путей. Все они будут следовать недавно обозначившимся тенденциям.

В контексте относительного роста авиационная отрасль ничего не стоит. Предполагается, что она будет наиболее быстро растущей отраслью (2.2 % в среднем ежегодно). В противоположной ситуации находится производство электроэнергии. Спрос на нефть в этой отрасли будет колебаться на отметке 5.1 млн. баррелей в день, в 2020-2021 гг. наметится временный рост как побочный эффект от нововведений ММО.

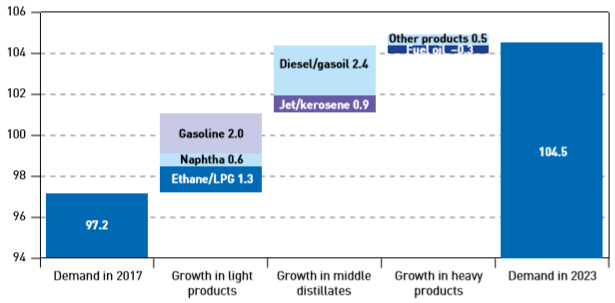

На рис. 3 тенденции спроса на нефть в разбивке по регионам и отраслям преобразуются в спрос в разбивке по отдельным продуктам нефтепереработки. Наибольший рост прогнозируется в производстве дизельного топлива и газойля (2.4 млн. баррелей в день). Для данного утверждения существует несколько причин. Во-первых, потребление дизеля и газойля в базовом 2017 году стало самым высоким среди всех основных нефтепродуктов. Во-вторых, этот продукт также наиболее широко используется в различных отраслях энергопотребления, включая автотранспортную и железнодорожную отрасль, водные пути, сельское хозяйство, промышленность, жилищный и морской сектора. В-третьих, относительно широкий переход в морском секторе до 2020 года от нефтяного топлива к дизельному, в силу новых правил ММО, способствует увеличению производства дизеля и газойля на протяжении прогнозируемого периода.

Рис. 3. Рост глобального спроса на нефть в разбивке по типу продукции между 2017 и 2023 (млн. баррелей в день)

Помимо дизеля и газойля значительный рост спроса также произойдет в производстве бензина и этана/сжиженного нефтяного газа. Эти продукты прежде всего зависят от динамики в автотранспортной и нефтехимической отраслях, соответственно. Более того, рост в сфере сжиженного нефтяного газа будет также обеспечиваться благодаря жилищному сектору и промышленности.

Рост спроса в производстве керосина, включая авиационный (0.9 млн. баррелей в день), коррелируется с ожидаемым расширением в авиационном секторе, поскольку использование керосина внутри государственных границ будет оставаться относительно устойчивым на протяжении среднесрочного периода. Повышение спроса на лигроин (0.6 млн. баррелей в день) в основном вызвано новыми установками крекинга лигроина в Азии.

Что касается тяжелых нефтепродуктов, спрос на группу «Другие продукты» (включая асфальт, битум, нефтяной кокс; газ, получаемый при перегонке в кубах; горюче-смазочные материалы, парафин и т.д.) также распределен между несколькими отраслями. В контексте роста, наибольшая часть поступательного спроса приходится на битум (главным образом, в области строительства дорог в развивающихся странах) и смазочные материалы. Наконец, спрос на нефтяное топливо будет снижаться на протяжении среднесрочного периода, в основном, в результате вялой динамики спроса в производстве электроэнергии и частичного замещения на спрос на дизельное топливо в морском секторе.

Спрос на нефть в регионах. WOO-2040. Отчет ОПЕК 2018