Сбербанк. Еженедельный обзор на 18 сентября 2017 года

Новости глобальной экономики. 11 сентября — 17 сентября 2017 года.

Финансовые и товарные рынки

■ Urals к пятнице $55/барр.

■ Предложение нефти в августе снизилось, ОПЕК выполняет соглашение

■ ЦБ РФ понизил ставку до 8,5%, рубль к пятнице — 57,6 руб./$

Цены на нефть продолжают расти. Настроения инвесторов определил ежемесячный отчёт ОПЕК. В данных из США пока отражаются ожидаемые рынком последствия урагана «Харви». Urals к пятнице — $55/барр.

ОПЕК повысила оценку спроса и потребления нефти в 2017-2018гг. Причиной пересмотра стала более благоприятная, чем ожидалось, экономическая динамика в странах ОЭСР во втором квартале. В 2017г. спрос на нефть вырастет на 1,42 млн. барр./день, потребление составит 96,77 млн. барр./день. Прогноз потребления нефти в 2018 г. — 98,12 млн. барр./день.

Мировое предложение нефти в августе сократилось до 96,75 млн. барр./день, что на 0,41 млн. барр./день меньше, чем в июле. Страны ОПЕК, стремясь выполнить договорённости, в августе снизили производство до 32,76 млн. барр./день. В частности, производство сократили Ливия, Ирак и Венесуэла. В то же время, Нигерия второй месяц подряд наращивает объёмы добычи.

По данным EIA, коммерческие запасы нефти в США увеличились за неделю на 5,9 млн. барр. Запасы бензина сократились на 8,4 млн. барр. Производство нефти выросло до 9,4 млн. барр./день, что на 6,5% выше, чем неделей ранее.

Доллар немного укрепился к другим валютам, скорректировавшие после снижения из-за ураганов. Средний курс евро за неделю составил 1,19 (1,2 неделей ранее). Одно из наиболее заметных снижений к доллару показала японская иена. Средний курс рубля за неделю — 57,6 руб./$. На заседании в пятницу ЦБ РФ понизил ключевую ставку до 8,5%, что соответствовало ожиданию большинства участников рынка. Рубль к пятнице — 57,6 руб./$.

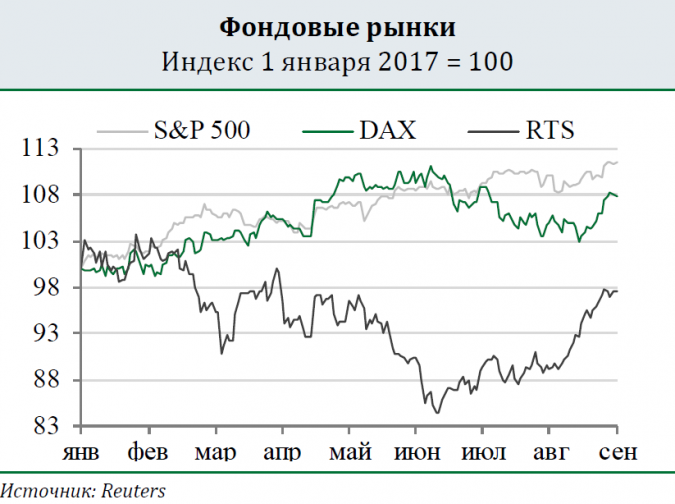

Фондовые рынки США, Германии и России — всю неделю в плюсе.

США

■ ФРС оставит в среду ключевую ставку неизменной

■ Утечка данных из Equifax — крупнейшая за последние годы

■ Долг превысил $20 трлн, но для США — это не проблема

Инфляция в августе ускорилась до 1,9%гг, а базовая инфляция до 1,7%гг. Произошло это целиком за счёт роста цен на бензин (6,3%мм) и расходов на жильё (0,4%мм, 33% в корзине), так что говорить о возвращении инфляции к цели пока рано. Поэтому на ближайшем заседании в среду мы изменения ставки не ждём. Но к концу года, если прогноз ФРС об ускорении роста цен начнёт сбываться, повышение ставки на очередные 0,25пп станет более вероятным.

На прошлой неделе компания Equifax (бюро кредитных историй) объявило о взломе своей базы данных в течении мая-июля 2017 года. Злоумышленники завладели информацией (ФИО, номера социального страхования, водительских удостоверений, адреса) о 143 миллионах американцев. В 209 тысячах записей содержалась информация и о банковских картах. Это самая крупная утечка данных за последние годы: она затронула более половины взрослого населения страны. При этом использовалась уязвимость, патч для которой был выпущен ещё в марте. Пока фактов использования украденных данных нет, но капитализация компании уже сократилась на треть (см. график 1).

США благополучно увеличили потолок госдолга, который недавно преодолел отметку в $20 трлн. После этого события некоторые российские «эксперты» возобновили спекуляции о скором и неизбежном долговом кризисе в США. Долг США — не проблема по многим причинам. Укажем одну: хотя США — чистый должник мира, они получают положительный (см. график 2) процентный доход. Другими словами, США отчасти работают, как мировой банк — привлекают дешёвые деньги и вкладывают в высокодоходные активы. В той же ситуации и Япония, а в России и Турции ситуация противоположная: страны — чистые кредиторы, но процентный доход у них отрицательный (в России 2% ВВП).

Еврозона

■ Франция планирует отказаться от добычи нефти и газа к 2040 году

■ Валютный союз не способствовал сближению доходов в еврозоне

■ Вероятность победы Меркель на выборах очень велика

Франция планирует запретить добычу нефти и газа на своей территории к 2040 году. Такой закон может стать первым в мире. Он является частью плана президента Эммануэля Макрона по стимулированию возобновляемой энергетики. В рамках этого плана, к 2022 году Франция намерена прекратить производство угля, а к 2040 году полностью перестать добывать нефть, газ и углеводороды. Стоит отметить, что новый закон не окажет существенного влияния на экономику Франции. Собственное производство составляет лишь 1% от национального потребления. Весь остальной объем нефти и газа Франция импортирует.

Политики, создавшие еврозону, считали, что единая валюта и свободное движение капитала помогут странам с низким уровнем доходов догнать своих богатых соседей. Однако этого не произошло. После введения евро доходы сближались только для вновь вошедших стран (см. график). Для первоначальных 12 государств конвергенция в темпах роста закончилась. А после кризиса 2008 года межстрановые различия и вовсе начали расти. Согласно МВФ, замедление конвергенции в первую очередь было связано со слабыми структурными реформами и неэффективным использованием привлечённых денег в отстающих странах. Так, Греция, Португалия и Испания направляли полученные деньги на потребление, а не на инвестиции. В результате, вместо роста производительности они получили бум на рынке кредитования.

Выборы в Германии пройдут на этой неделе, 24 сентября. Мы считаем, что неожиданностей они не принесут. После трёх полных сроков на посту канцлера (12 лет) Ангела Меркель вновь ведёт предвыборную гонку в качестве явного лидера. Согласно августовскому опросу Меркель поддерживают 59% избирателей, в то время как лидера свободной демократической партии, Кристиан Линдер — 39%. Главе социал- демократической партии, Мартину Шульцу, доверяют ещё меньше — лишь 30%.

Россия

■ Банк России снизил ключевую ставку на 0,5пп до 8,5%

■ ЦБ РФ улучшил прогноз на 2017 год за счёт быстрого роста экономики во 2 квартале

■ Денежно-кредитная политика останется жёсткой

■ Росстат подтвердил рост ВВП на 2,5%гг во втором квартале

Банк России принял решение снизить ключевую ставку на 0,5пп до 8,5%, как и ожидал рынок. Регулятор отметил замедление инфляции и снижение инфляционных ожиданий, как главную причину увеличения шага снижения ставки. То есть, видимо, текущая динамика цен все-таки оказывает большое влияние на решение регулятора, несмотря на всю риторику о приоритетном значении инфляционных ожиданий. Ведь отмечая снижение текущих инфляционных ожиданий до исторического минимума, регулятор замечает, что они остаются далеко не «заякоренными». Видит ЦБ РФ и риски ускорения инфляции в среднесрочной перспективе, оценивая их выше рисков резкого замедления инфляции.

Глава ЦБ РФ Эльвира Набиуллина прокомментировала планы регулятора относительно будущей денежно-кредитной политики (ДКП).

Во-первых, теперь период снижения ставок официально распространён и на 1кв 2018 года (то есть, стоит ждать еще как минимум 2 квартала снижения ставок). ЦБ РФ собирается снижать ставку и с шагом 25бп, и с шагом 50бп, и делать паузы в снижении ставки. Следующее заседание Банка России состоится 27 октября. Мы не исключаем, что ЦБ РФ постарается придерживаться ранее объявленной политики снижения ставок на опорных заседаниях и сделает эту самую паузу. Но все-таки его решение будет зависеть от текущего инфляционного тренда. Поэтому на конец года мы ждём ставку 8-8,5%.

Во-вторых, цель по инфляции в 4% продлевается и распространяется с 2017 на все оставшиеся годы. При этом, ЦБ РФ решил не вводить коридора инфляции. Это значит, что регулятор собирается проводить управление денежно-кредитной политикой в строго ручном режиме. И анализ причин отклонения от цели каждый раз будет проводиться «индивидуально», и решение по ставке приниматься вне определенного механизма. Это делает политику менее предсказуемой, а формирование консенсуса — более драматичным.

Зато, в-третьих, ЦБ РФ снова говорит о планах по улучшению коммуникации с рынком и о четких и понятных сигналах ему. Открытость ЦБ РФ в вопросах ДКП в последние годы выросла, но ещё многое предстоит сделать. Сейчас важно понять, готов ли Банк России ради среднесрочной низкой инфляции продолжить политику «заякоривания» инфляционных ожиданий, даже если это будет стоить потери в скорости восстановления кредитования и экономического роста.

Несмотря на достигнутые успехи по замедлению инфляции и сентябрьское снижение ставки на 50бп, мы ждем, что ДКП останется жесткой. Сейчас ставка в реальном выражении составляет 5,2%, а опыт стран, успешно «заякоривших» инфляционные ожидания и устойчиво снизивших инфляцию до целевого уровня показывает, что ставка должна долго находится на уровне ~4% в реальном выражении и после первичного достижения цели по инфляции. Эльвира Набиуллина отметила, что ЦБ РФ «будет придавать большее значение проинфляционным рискам, чем факторам противоположного действия». Комментируя динамику ставки, она подчеркнула, что к уровню 3-3,5% в реальном выражении ставка вернется не ранее 2019 года, а само снижение будет плавным и осторожным. Это сильный аргумент в пользу приоритета на «заякоривание» инфляционных ожиданий.

ЦБ РФ улучшил макроэкономический прогноз на 2017 год, но не изменил своих взглядов на среднесрочную перспективу. Основанием послужил более быстрый, чем ожидалось, рост экономики во 2 квартале 2017 года. Учитывая во 2кв более благоприятные условия, Банк России повысил прогноз роста ВВП в2017 году на 0,4пп до диапазона 1,7-2,2% гг. При этом прогноз потребления домохозяйств был пересмотрен вверх на 1,3пп до 3,0-3,5%гг, а инвестиций в основной капитал на 1,7 пп до 4,0-4,5%. Негативный вклад в рост внесет более уверенное увеличение импорта (+6пп до 13,0-13,5%гг). Среднесрочные потенциальные темпы роста по-прежнему оцениваются регулятором в 1,5-2% гг. Относительно скромные темпы роста связаны со структурными ограничениями и отсутствием реформ. Эльвира Набиуллина отметила, что экономика уже близка к равновесию. Поэтому ускорение экономического роста до потенциального уровня не вызовет серьезного инфляционного давления.

Источник: Новости глобальной экономики