Прогноз биржевых цен с 9 по 13 января 2023

-

Рынок энергоносителей:

Старый Новый год будем встречать с 13-го на 14-е января. А 13-е января это у нас пятница. Как бы чего не случилось с рублем или с российским рынком акций. В такой день лучше не торговать.

Да не иссякнут вкусности в вашем холодильнике. Всем здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Рынок нефти делает вид, что ничего не боится. Будто нет такой проблемы как недофинансирование разведки новых месторождений, и нет проблем с капитальными вложениями в инфраструктуру после пандемии, а на самом деле они есть. Не сейчас, но уже через несколько месяцев данный фактор создаст дефицит предложения на рынке.

Число заболеваний в мире COVID-19 снова растет. Это может привести к проблемам в Азии, что снизит спрос на сырье. Если и дальше цифры скорбной статистики будут расти, то нельзя исключать падения нефти марки Brent ниже уровня 70.00 долларов за баррель в ближайшие дни.

Европе откровенно везет с погодой. Зима теплая. Берлин +8, Лондон +9. Цены на газ ушли вниз к отметке 700 долларов за 1000 кубометров. Стоимость остается существенной, но она в разы ниже того, что было осенью 22-го года. Паники больше нет.

На электронной торговой площадке eOil.ru в связи с праздниками торги не проводились. Продолжаем отмечать, что с 5-го февраля Европа введет эмбарго на поставку российских нефтепродуктов, что должно привести к росту предложения и падению цен на внутреннем рынке. Для поддержки национальной экономики дешевое топливо будет очень кстати.

И еще три капли по текущей ситуации. Москве придется смириться с тем, что те сверхприбыли, которые позволяли комфортно чувствовать себя на протяжении 20 лет, теперь будут оседать в карманах иностранцев, которые не боятся вести торговлю с Москвой нефтью, газом и углем на фоне западных санкций. Это новая реальность, можно даже сказать, что это новый мир.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Пшеница начала год с падения. Предварительные прогнозы по объемам будущего урожая благоприятны. В частности, роста валового сбора ждут в Европе, что позволит снизить риски в Черноморском и Средиземноморском регионе. В ЕС планируют собрать 143 млн. тонн мягкой пшеницы, против 140 млн. тонн в прошлом году. Нельзя исключать, что на текущих позитивных ожиданиях цены FOB на мукомольную пшеницу в Черноморском регионе опустятся к концу января ниже 300 долларов за тонну.

В результате зерновой сделки с территории Украины было вывезено 17 млн. тонн зерна, что помогло снизить нервозность и стабилизировать рынок. Отметим, что по официальным данным падение ВВП Украины за 22-й год составило 30.5%, что ставит под вопрос нормальное прохождение посевной в этом году. Есть высокая вероятность, что 23-й год для украинского сельского хозяйства будет провальным. Осознание данного факта ближе к лету не позволит ценам на пшеницу и кукурузу сильно упасть.

Как на физическом рынке, так и на биржевом цены на зерновые скорректируются на 10 – 12% с текущих уровней. Более глубокое падение вряд ли произойдет.

Доллар/рубль:

Без всякого сомнения в 23-м году Россию ждет рост дефицита бюджета минимум до 4-х триллионов рублей на фоне сокращения поступлений от продажи углеводородов. Все компании, способные генерировать прибыль будут обложены дополнительными сборами. ГАЗПРОМ и АЛРОСА – это только начало.

Внешний фон весьма тревожный. Западные рестрикции уже дают о себе знать. Иранский сценарий жития под санкциями с инфляцией по 20 – 30 процентов в год рассматриваем на данный момент как оптимистичный. Почему? Потому, что Иран географически находится далеко от реки Дунай. И ему не нужно ежесекундно мериться силами с центром цивилизации, чье небедное население составляет 700 миллионов человек.

Для пары доллар/рубль поход к уровню 82.00 воспринимаем как рабочий сценарий. Банк России может лишь оттянуть по времени посещение данной отметки, но он не способен на фоне падающей экономики добиться роста национальной валюты. Разве только с помощью магии.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 16.8 тыс. контрактов. Покупатели активно наращивали позиции, продавцы не предпринимали активных действий. Спред между длинными и короткими позициями увеличился. Быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 31 января. Можно покупать. Однако, стоп-ордер ставим близко к точке входа. Если рынок упадет ниже 77.00, то у быков не будет шансов.

Сценарий падения: в случае очередной попытки подъема к 85.00 можно продать. Если рынок продолжит падение без отката вверх, то продавать будем после падения ниже уровня 77.00.

Рекомендации для рынка нефти марки Brent:

Покупка: сейчас. Стоп: 77.20. Цель: 95.00.

Продажа: в случае роста к 85.00. Стоп: 87.00. Цель: 67.00. Или после падения ниже 77.00. Стоп: 82.00. Цель: 55.00 (45.00?!!!).

Поддержка – 72.13. Сопротивление – 87.25.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 3 единицы и составляет 618 штук.

Коммерческие запасы нефти в США выросли на 1.694 до 420.646 млн. баррелей, при прогнозе +1.154 млн. баррелей. Запасы бензина упали на -0.346 до 222.662 млн. баррелей. Запасы дистиллятов упали на -1.427 до 118.785 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.244 до 25.27 млн. баррелей.

Добыча нефти выросла на 0.1 до 12.1 млн. баррелей в день. Импорт нефти упал на -0.54 до 5.712 млн. баррелей в день. Экспорт нефти вырос на 0.742 до 4.207 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.282 до 1.505 млн. баррелей в день. Переработка нефти упала на -12.4 до 79.6 процента.

Спрос на бензин упал на -1.813 до 7.514 млн. баррелей в день. Производство бензина упало на -1.678 до 8.466 млн. баррелей в день. Импорт бензина вырос на 0.015 до 0.551 млн. баррелей в день. Экспорт бензина вырос на 0.201 до 1.057 млн. баррелей в день.

Спрос на дистилляты упал на -1.081 до 2.799 млн. баррелей. Производство дистиллятов упало на -1.05 до 4.035 млн. баррелей. Импорт дистиллятов упал на -0.047 до 0.113 млн. баррелей. Экспорт дистиллятов вырос на 0.229 до 1.553 млн. баррелей в день.

Спрос на нефтепродукты упал на -4.632 до 18.19 млн. баррелей. Производство нефтепродуктов упало на -4.519 до 19.695 млн. баррелей. Импорт нефтепродуктов упал на -0.421 до 1.755 млн. баррелей. Экспорт нефтепродуктов вырос на 0.591 до 6.347 млн. баррелей в день.

Спрос на пропан упал на -0.547 до 1.145 млн. баррелей. Производство пропана упало на -0.504 до 1.899 млн. баррелей. Импорт пропана вырос на 0.002 до 0.119 млн. баррелей. Экспорт пропана вырос на 0.154 до 1.409 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 30.2 тыс. контрактов. Изменение значительное. Продавцы нарастили свои позиции, в то время как покупатели предпочли бежать с рынка. Спред между длинными и короткими позициями сузился, тем не менее быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем февральский фьючерс, дата экспирации 20 января. Вход в лонг от 65.00 остается возможным. Текущие уровни также представляют интерес. Ставим стоп-ордер рядом.

Сценарий падения: продавцы контролируют рынок. Держим открытые ранее шорты. Кто нарастил шорт от 81.50, тот молодец. Продолжаем отмечать, что цель может быть крайне низко, например, на уровне 40.00 долларов за баррель.

Рекомендации для нефти марки WTI:

Покупка: сейчас. Стоп: 72.20. Цель: 90.00. Также при подходе к 65.00. Стоп: 64.00. Цель: 90.00.

Продажа: при подходе к 78.00. Стоп: 80.60. Цель: 66.00 (40.00). Кто в позиции от 86.80, перенесите стоп на 80.60. Цель: 66.00 (40.00) долларов за баррель.

Поддержка – 70.03. Сопротивление – 81.44.

Gas-Oil. ICE

Сценарий роста: перешли на февральский фьючерс, дата экспирации 10 февраля. Продолжим отказываться от покупок. Уровни неплохие, но есть сомнения в способности рынка идти вверх.

Сценарий падения: пока будем настаивать на продажах. Входим шорт с текущих уровней.

Рекомендации по Gasoil:

Покупка: при подходе к 750.0. Стоп: 720.0. Цель: 1200.0.

Продажа: сейчас и при подъеме к 900.0. Стоп: 926.0. Цель: 750.0.

Поддержка – 822.50. Сопротивление – 921.75.

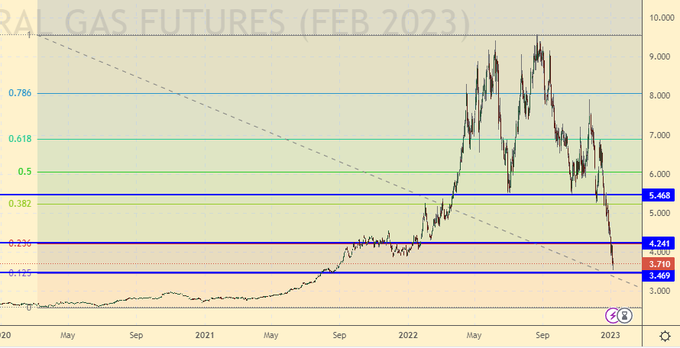

Natural Gas. CME Group

Сценарий роста: рассматриваем февральский фьючерс, дата экспирации 27 января. Теплая зима спутала нам все карты. Ушли крайне низко. Берем паузу.

Сценарий падения: с текущих уровней продавать не имеет смысла. Всё, что могло произойти, уже произошло.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 3.469. Сопротивление – 4.241.

ДТА (Сургут), ЭТП eOil.ru

Сценарий роста: мы еще способны подойти к уровню 90000. Однако, нельзя исключать, что участники рынка уже начали делать ставки на падение цен. Не покупаем.

Сценарий падения: как и ранее имеет смысл искать варианты для продаж. Мы находимся на максимальных значениях, рынок перегрет.

Рекомендации по рынку дизеля:

Покупка: нет.

Продажа: сейчас. Стоп: 88300. Цель: 60000. Или при подходе к 92000. Стоп: 96000. Цель: 70000 рублей за тонну.

Поддержка – 84063. Сопротивление – 88906.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: цены остаются на минимальных отметках. Имеет смысл искать возможности для покупок. Рынок способен восстановиться до 8000 рублей за тонну.

Сценарий падения: продавать не имеет смысла. Цены крайне низки.

Рекомендации по рынку ПБТ:

Покупка: сейчас. Стоп: 2400. Цель: 8000 рублей за тонну.

Продажа: нет.

Поддержка – 2441. Сопротивление – 6543.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: на текущих ценовых уровнях можно покупать в расчете на рост котировок. Восстановление до уровня 3000 возможно.

Сценарий падения: не продаем. Цены крайне низки.

Рекомендации по рынку гелия:

Покупка: сейчас. Стоп: 1820. Цель: 3000. Кто в позиции от 1900, держите стоп на 1820. Цель: 3000 рублей за кубический метр.

Продажа: нет.

Поддержка – 1822. Сопротивление – 2291.

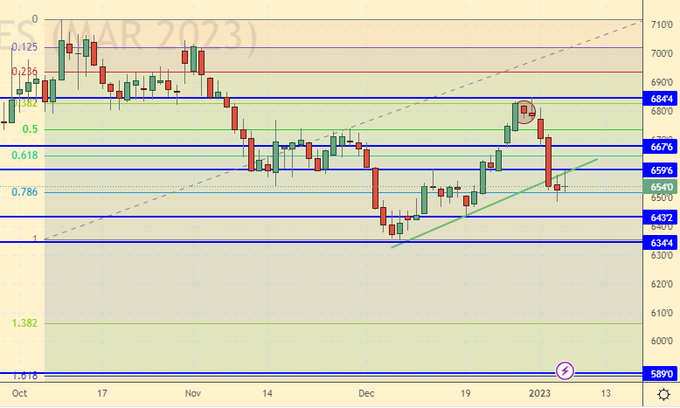

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 3.4 тыс. контрактов. И покупатели, и продавцы уходили с рынка, но продавцы делали это активнее. Спред между короткими и длинными позициями сузился. Продавцы сохраняют преимущество.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. К сожалению, не пошли мы к уровню 840.0. Тем не менее, открытые ранее лонги держим. Новые позиции на покупку открываем только при подходе к уровню 650.0 центов за бушель.

Сценарий падения: если вас выбило по стоп-ордеру из шорта, надо продавать снова. Рынок способен упасть к уровню 650.0.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 650.0. Стоп: 620.0. Цель: 800.0. Кто в позиции от 760.0, держите стоп на 730.0. Цель: 800.0.

Продажа: сейчас. Стоп: 772.0. Цель: 650.0.

Поддержка – 722.6. Сопротивление – 758.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 36.3 тыс. контрактов. Изменение значительное. Покупатели активно заходили на рынок, продавцы также активно покидали его. Спред между длинными и короткими позициями расширился, преимущество быков выросло.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. крайне вероятно, что текущий район не устоит. Скорее всего мы упадем к 590.0. И вот там можно будет купить.

Сценарий падения: здесь можно продавать. Движение вниз к 590.0 выглядит весьма вероятным.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 590.0. Стоп: 570.0. Цель: 645.0.

Продажа: сейчас. Стоп: 672.0. Цель: 590.0 (550.0) центов за бушель.

Поддержка – 643.2. Сопротивление – 659.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Учитывая снижение на рынке зерновых шансов на рост немного, но пока явных сигналов разворота нет продолжим держать лонги от 1425.0.

Сценарий падения: закрепиться выше 1500 не удалось. Продаем с текущих уровней.

Рекомендации для рынка сои:

Покупка: нет. Кто в позиции от 1425.0, держите стоп на 1438.0. Цель: 1600.0.

Продажа: сейчас. Стоп: 1512.0. Цель: 1000.0.

Поддержка – 1431.2. Сопротивление – 1538.0.

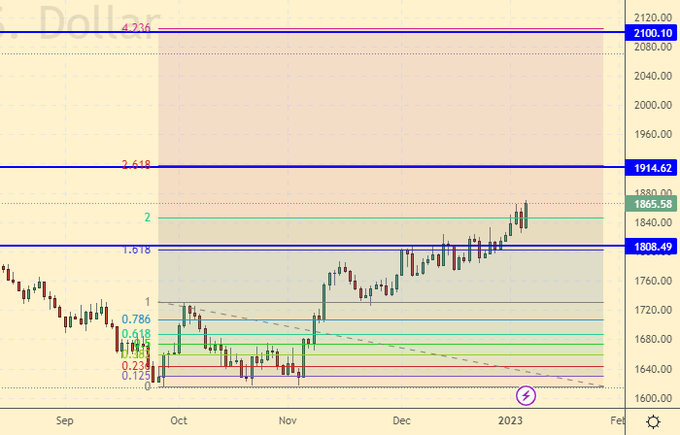

Gold. CME Group

Сценарий роста: быки прибрали инициативу к рукам и продолжают толкать цены вверх. Цели вверху 1910 и 2100.

Сценарий падения: продавать не будем. Даже ход к 2100 не вынудит нас войти в шорт. У золота хорошие шансы на долгий рост.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 1675 и 1780, держите стоп на 1759. Цель: 2100 (2400) долларов за тройскую унцию.

Продажа: нет.

Поддержка – 1808. Сопротивление – 1914.

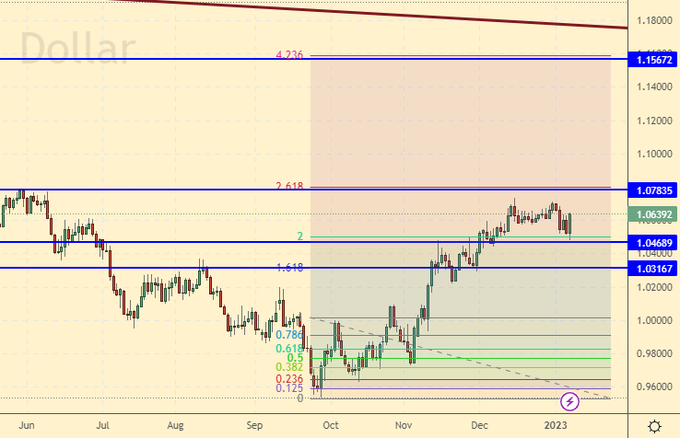

EUR/USD

Сценарий роста: если пройдем выше 1.0800 уйдем к 1.1500. Имеет смысл покупать после пробоя 1.0800.

Сценарий падения: пока отложим все рассуждения о входе в шорт. Возможен быстрый ход пары наверх.

Рекомендации по паре евро/доллар:

Покупка: в случае роста выше 1.0800. Стоп: 1.0570. Цель: 1.1500.

Продажа: нет.

Поддержка – 1.0468. Сопротивление – 1.0783.

USD/RUB

Сценарий роста: пытаемся пройти выше уровня 73.00. Если это удастся, то мы отправимся к 83.00, причем очень быстро. Если же случится чудо, а именно: будет откат к 65.00, то при подходе к данному уровню покупать обязательно.

Сценарий падения: можно продать. Техническая картина позволяет расположить стоп-ордер на небольшом удалении от точки входа. Шансы на успех невелики, зато соотношение прибыль/риск находится около 6 (шести), что дает нам право на открытие шорта.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 65.00. Стоп: 63.00. Цель: 83.00. В случае роста выше 73.00. Стоп: 71.00. Цель: 83.00.

Продажа: сейчас. Стоп: 73.30. Цель: 65.60.

Поддержка – 65.15. Сопротивление – 72.85.

RTSI. MOEX

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 16 марта. Есть постновогоднее ощущение, что повесть об индексе РТС будет куда печальнее чем повесть о некоем Ромео и некоей Джульетте. Если уровень 90000 не устоит, и мы пройдем ниже, то о покупках мы может быть вспомним лишь на уровне 50000. А может быть и не вспомним вовсе.

Сценарий падения: мы не откатываем вверх. Хотелось бы увидеть хотя бы небольшой рост, хотя бы к 101000, но нет и его. Интересных уровней для новых продаж нет. Тот, кто держит открытые ранее шорты, тот молодец.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: при подходе к 101000. Стоп: 104300. Цель: 80000 (50000, далее 20000) пунктов. Кто в позиции от 106000, перенесите стоп на 104300. Цель: 80000 (50000, далее 20000) пунктов.

Поддержка – 91160. Сопротивление – 96060.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Цены на нефть замедляют рост после решения Saudi Aramco по отпускным ценам