06 June 2021, 20:22

Прогноз биржевых цен с 7 по 11 июня 2021

-

Рынок энергоносителей:

Заседание ОПЕК+ прошло без сюрпризов. Добычу решили сверх установленных лимитов не наращивать, а тему Ирана проигнорировали вовсе. В целом экспортеры с оптимизмом смотрят в будущее, рассчитывая на рост спроса на нефть в 3-м и 4-м кварталах. Следующее заседание назначено на 1 июля.

В Петербурге прошел экономический форум. Тема «зеленой» энергетики была затронута рядом участников, в том числе и представителями сырьевого сектора. Углеводороды защищали, а ветряные поля ругали, и замену нефти не видели. Но государства, такие как Британия или Япония, развивая альтернативную энергетику не будут стоять за ценой, так как это снижение зависимости от внешних факторов. Пусть дороже, но своё. Этот аспект необходимо принимать во внимание, прогнозируя балансы потребления между углем, нефтью, газом и альтернативными источниками через 10 – 15 лет.

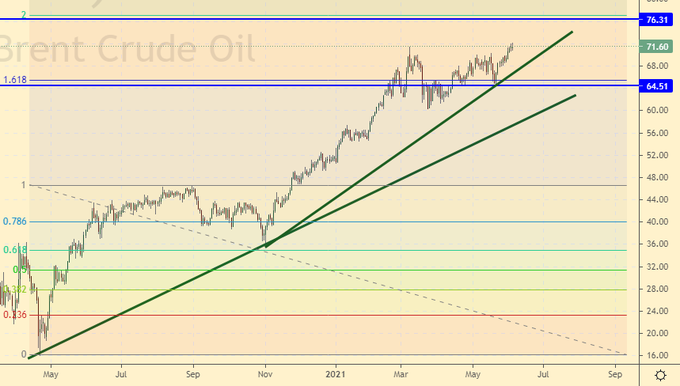

Рынок нефти растет уже больше года. На страхе перед американской инфляцией Brent может на моменте уйти в район 75.00 долларов за баррель, но вырасти выше будет тяжело, так как инфляция может начать отрицательно влиять на возможности домохозяйств потреблять товары длительного пользования, что приведет к сокращению спроса на углеводороды.

АудиоплеерНайти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Рынок зерновых ждет очередного отчета USDA который выйдет 10-го июня. Вопрос только один: оптимизм сохранится или нет. Если прогнозы по валовому сбору будут пересмотрены в сторону понижения, это поддержит рынок.

Но есть и другая сторона медали. Если предположить, что США не справятся с инфляцией, или намеренно её допустят, то покупательная способность конечного потребителя будет стремительно сокращаться. Рост стоимости зерна на 70% вполне может привести к росту цены булки хлеба в магазине на 150%. Тоже самое можно сказать и про производные от зерна: мясо, рыбу, птицу.

Уровень трат на продукты питания в российских семьях вырос до рекордного уровня за последние десять лет. По итогам 2020-го года россияне тратили 38.16% доходов на еду.

Учитывая то, что рост инфляции в 2021-м году виден невооруженным глазом и составляет по итогам мая только официально 5.8%, можно предположить, что ситуация вряд ли улучшится в году текущем.

Доллар/рубль:

Рост цен явно беспокоит Набиуллину. 11-го числа в пятницу у нас очередное заседание Банка России, на котором ставка скорее всего будет поднята.

Спокойным вариантом был бы рост ставки на 0.5%, но глава ЦБ может действовать и более радикально.

Ряд экспертов призывают к резкому повышению ставки вплоть до полутора процентов, для того чтобы доходность по вкладам отставала от текущей инфляции не более чем на 1%.

Проблема в том, что повышением ставки внутри страны в условиях открытых рынков и росте цен на commodities проблему не решить. С инфляцией должны начать бороться и в развитых странах, но не США, не ЕС делать этого пока не собираются. Возможно, что смена позиции крупнейших центральных банков произойдет осенью.

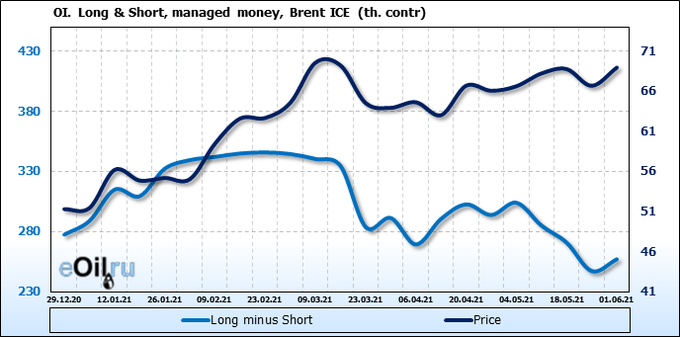

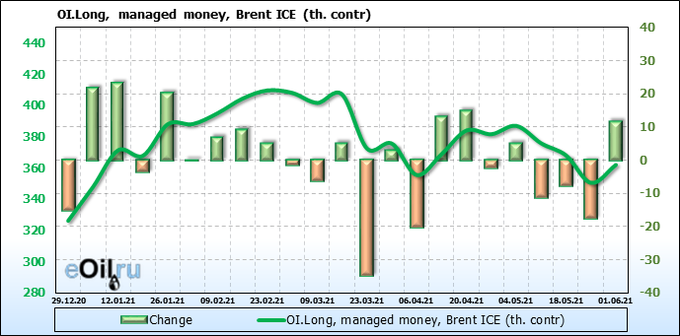

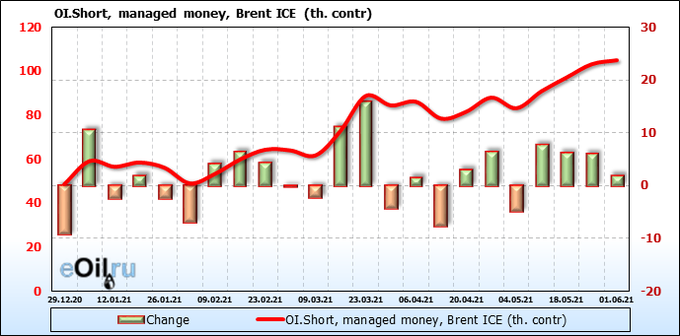

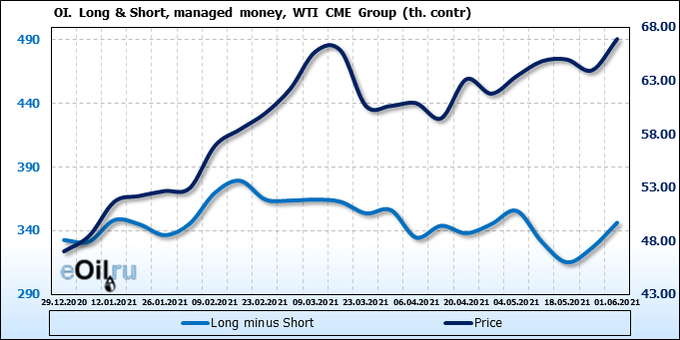

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

Видим очередной виток интереса к покупкам после грамотно проведенного заседания ОПЕК. Тем не менее, откат назрел, ждем роста активности продавцов на текущих уровнях и после роста рынка к отметке 75.00.

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 30 июня. Неделя была удачной для покупателей. Мы пока вне рынка. Цены слишком высоки для покупок. Нужен откат в район 60.00.

Сценарий падения: текущий импульс вверх может оказаться последним. Есть вариант, что максимумы уже были показаны на прошлой неделе и выше рынок не пойдет. Продавать будем сейчас, второй шанс будет при подходе к 76.00.

Рекомендация:

Покупка: нет.

Продажа: сейчас. Стоп: 72.30. Цель: 60.00. Или при касании 76.00. Стоп: 77.30. Цель: 60.00.

Поддержка – 64.51. Сопротивление – 76.31.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок не изменилось и составляет 359 штук.

Коммерческие запасы нефти в США упали на -5.079 до 479.27 млн. баррелей. Запасы бензина выросли на 1.499 до 233.98 млн. баррелей. Запасы дистиллятов выросли на 3.72 до 132.802 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.784 до 45.539 млн. баррелей.

Добыча нефти упала на -0.2 до 10.8 млн. баррелей в день. Импорт нефти упал на -0.642 до 5.631 млн. баррелей в день. Экспорт нефти упал на -0.889 до 2.544 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.247 до 3.087 млн. баррелей в день. Переработка нефти выросла на 1.7 до 88.7 процента.

Спрос на бензин упал на -0.333 до 9.146 млн. баррелей в день. Производство бензина упало на -0.182 до 9.566 млн. баррелей в день. Импорт бензина упал на -0.101 до 0.933 млн. баррелей в день. Экспорт бензина упал на -0.173 до 0.56 млн. баррелей в день.

Спрос на дистилляты упал на -0.648 до 3.813 млн. баррелей. Производство дистиллятов выросло на 0.142 до 4.807 млн. баррелей. Импорт дистиллятов вырос на 0.243 до 0.516 млн. баррелей. Экспорт дистиллятов вырос на 0.07 до 0.978 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.816 до 19.14 млн. баррелей. Производство нефтепродуктов упало на -0.099 до 20.353 млн. баррелей. Импорт нефтепродуктов упал на -0.232 до 2.636 млн. баррелей. Экспорт нефтепродуктов упал на -0.869 до 4.634 млн. баррелей в день.

Спрос на пропан упал на -0.027 до 1.031 млн. баррелей. Производство пропана упало на -0.006 до 2.325 млн. баррелей. Импорт пропана упал на -0.004 до 0.079 млн. баррелей. Экспорт пропана упал на -0.619 до 0.789 млн. баррелей в день.

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Спекулянты не видят смысла в покупках вторую неделю подряд. Продавцы также уходят с рынка, правда отток чисто символический. Текущие уровни интересны для продаж. Импульс вверх практически завершен.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 22 июня. Возможностей для спекуляций мы не видим. Не покупаем.

Сценарий падения: мы должны увидеть откат. С верой в волновую теорию будем сражаться за шорт в районе 70.50.

Рекомендация:

Покупка: нет.

Продажа: сейчас. Стоп: 72.20. Цель: 56.00. Кто в позиции от 67.80, перенесите стоп на 72.20. Цель: 56.00.

Поддержка – 61.75. Сопротивление – 70.46.

Gas-Oil. ICE

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12-е июля. В теории, рынок способен пройти выше 600.0, но так как сезонный рост спроса на топливо уже в цене, сделать это будет непросто. Будем держать открытый ранее лонг, но стоп-ордер пододвинем ближе к текущим ценам.

Сценарий падения: здесь можно продать. Шансы не велики, но и стоп-ордер рядом. Проверим закончился импульс вверх или нет.

Рекомендация:

Покупка: нет. Кто в позиции от 576.0, перенесите стоп на 563.0. Цель: 730.0?!

Продажа: сейчас. Стоп: 597.0. Цель: 480.0.

Поддержка – 534.50. Сопротивление – 618.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 28 июня. Видим рост. Будем держать открытые ранее лонги. Новых позиций не открываем.

Сценарий падения: продолжаем ждать прилета цен к 3.500. Там будем думать о продажах.

Рекомендация:

Покупка: нет. Кто в позиции от 2.520 и 2.95, перенесите стоп на 2.880. Цель: 3.480.

Продажа: нет.

Поддержка – 3.008. Сопротивление – 3.204.

Wheat No. 2 Soft Red. CME Group

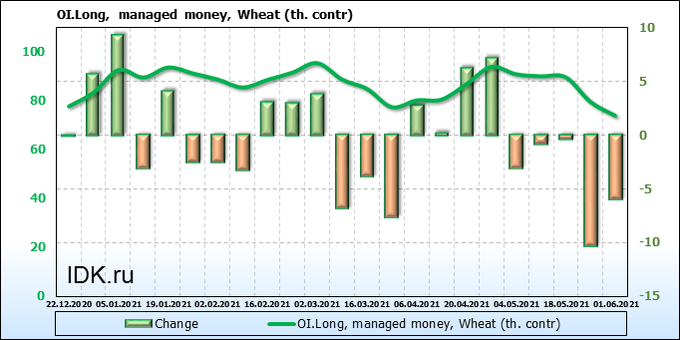

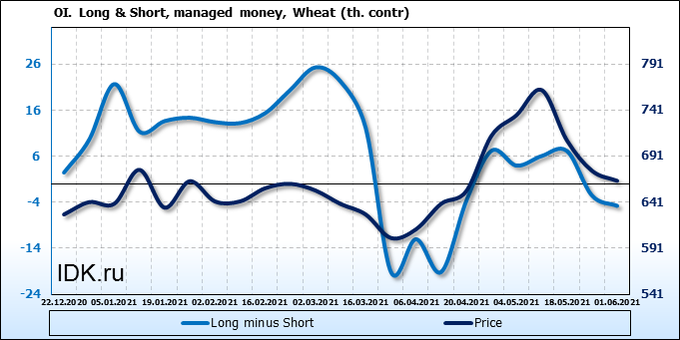

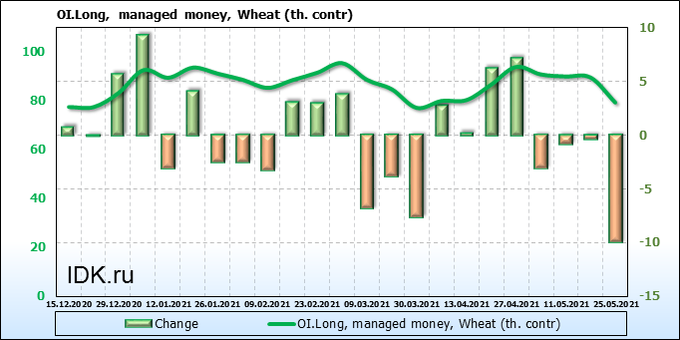

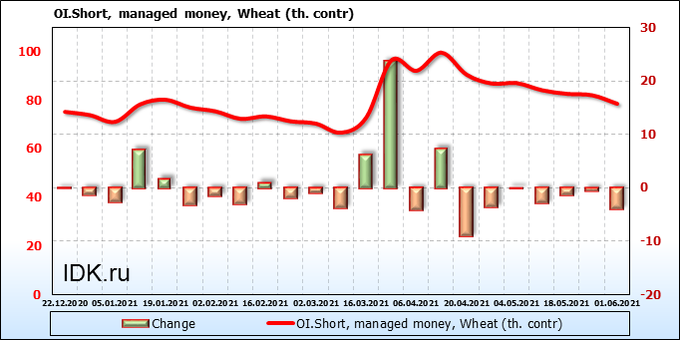

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Покупатели вошли на позапрошлой неделе от 650.0, а на прошлой уже никто не хотел брать по 700.0. В тоже время, продавцов попросту нет. Скорее всего рынок замрет до выхода отчета USDA 10-го числа.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 14 июля. Если вы смогли войти в рынок от 660.0, то здесь можно добавить. Это несколько агрессивно, но если мы поднимемся к 740.0, то риск будет оправдан. Новых позиций не открываем.

Сценарий падения: будем крайне осторожны с рекомендациями на продажу. Есть вероятность, что USDA несколько снизит прогнозы по валовому сбору из-за России и ЕС. В шорт не входим.

Рекомендация:

Покупка: нет. Кто в позиции от 660.0, можно добавить. Стоп переносим на 664.0. Цель: 739.0 (пересмотрена).

Продажа: нет.

Поддержка – 667.2. Сопротивление – 699.2.

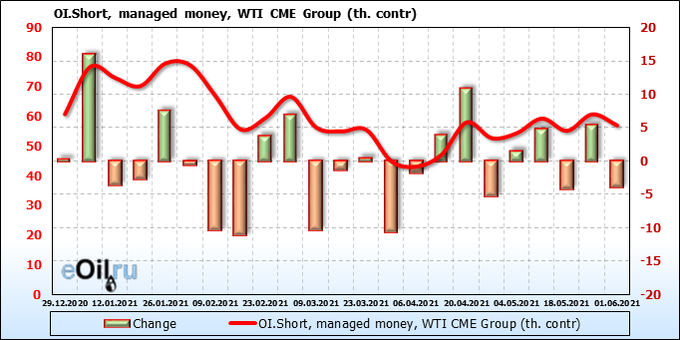

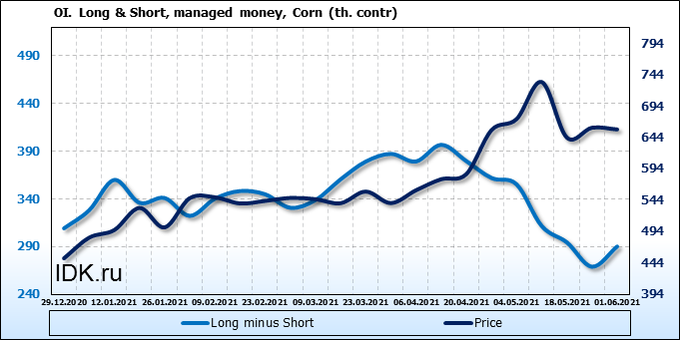

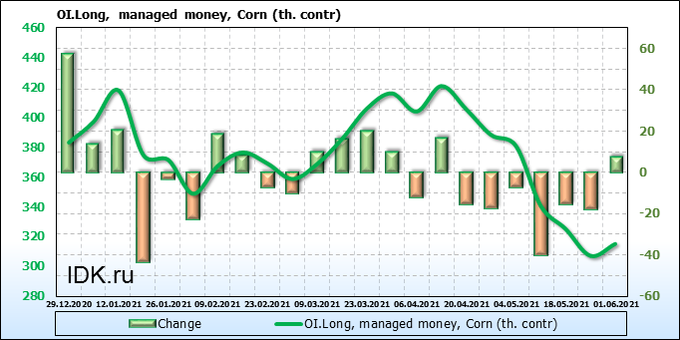

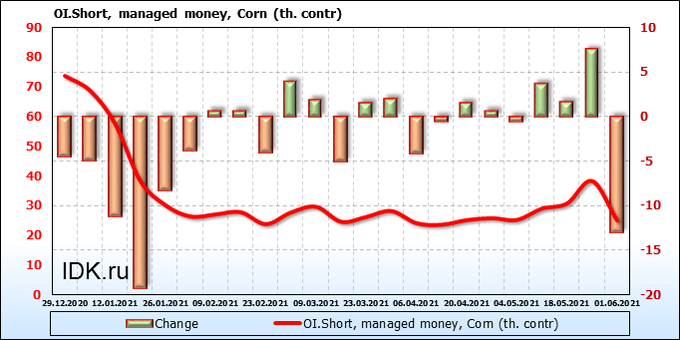

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Продавцы отработали коррекцию на рынке и исчезли. Мы видим попытку вновь заставить рынок расти. Уровни пока еще не экстремальные, если сравнивать с 2012-м годом, когда цены уходили к 850.0 центов за бушель, таким образом у покупателей пока есть психологический комфорт внутри уже изведанной ранее области.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 14 июля. Кто вошел от 605.0, может нарастить позицию сейчас. До профита на 697.0 не дошли 0.4 цента, но может быть это и к лучшему. Профит смещаем вверх. Новые покупки не открываем.

Сценарий падения: также как и по пшенице, с шортами надо быть крайне осторожными. Пока воздержимся от продаж. Посмотрим, что нам скажет USDA 10-го числа.

Рекомендация:

Покупка: нет. Кто в позиции от 605.0, можно добавить здесь. Стоп перенесите на 648.0. Цель: 748.0 (пересмотрена).

Продажа: нет.

Поддержка – 652.4. Сопротивление – 697.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 14 июля. Покупка прошлой недели выжила и принесла прибыль. Подержим позицию в расчете на дальнейший рост рынка.

Сценарий падения: при подходе к 1710.0 можно продавать. Текущие уровни не представляют интереса для входа в шорт.

Рекомендация:

Покупка: нет. Кто в позиции от 1520.0, перенесите стоп на 1518.0. Цель: 1704.0.

Продажа: при подходе к 1710.0. Стоп: 1727.0. Цель: 1400.0. Кто в позиции от 1600.0, держите стоп на 1620.0. Цель: 1260.0.

Поддержка – 1486.6. Сопротивление – 1713.2.

Sugar 11 white, ICE

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 30 июня. Продолжаем считать, что рынок выше 18.50 не пойдет. Не покупаем.

Сценарий падения: жаль, но стоп на 17.90, сработал. Продавать еще раз теперь будем только при подходе к 18.50.

Рекомендация:

Покупка: нет.

Продажа: при подходе к 18.50. Стоп: 18.90. Цель: 13.70.

Поддержка – 17.27. Сопротивление – 18.56.

Сoffee С, ICE

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 20 июля. Скорее всего мы посетим 171.0. Перспектива роста незначительна для дневного масштаба, поэтому данный сценарий лучше отрабатывать на «часовках».

Сценарий падения: вероятно, что мы дойдем к 170.0 центам за фунт. При подходе к данному уровню будем продавать.

Рекомендация:

Покупка: нет.

Продажа: при подходе к 170.0. Стоп: 177.0. Цель: 140.0.

Поддержка – 154.75. Сопротивление – 171.40.

Gold. CME Group

Сценарий роста: падали к 1852, но откатили вверх в пятницу. Остались в растущем ценовом канале. Хотелось бы красиво зацепиться здесь за рост. Войдем после подъема выше 1910, с целью на 2000.

Сценарий падения: пока мы выше 1850, шорты рассматривать не будем. Доллар мог бы расти, если бы в пятницу данные по рынку труда оказались хотя бы на уровне ожиданий, но цифры не порадовали. С текущих уровней не продаем.

Рекомендации:

Покупка: при касании 1911. Стоп: 1880. Цель: 2000.

Продажа: при касании 2000. Стоп: 2020. Цель: 1890.

Поддержка – 1852. Сопротивление – 1917.

EUR/USD

Сценарий роста: пара было посмотрела вниз в четверг, когда вышли данные по первичным заявкам на пособие по безработице, но пятница с данными по количеству новых рабочих мест вне сельскохозяйственного сектора испортила медведям праздник. Стоим в лонгах.

Сценарий падения: не продаем, но уже хочется. Для рассмотрения возможностей на продажу нам нужен пробой линии поддержки в районе 1.1950.

Рекомендации:

Покупка: нет. Кто в позиции от 1.2050 и 1.2150, держите стоп на 1.2040. Цель: 1.2800.

Продажа: пока нет.

Поддержка – 1.1980. Сопротивление – 1.2266.

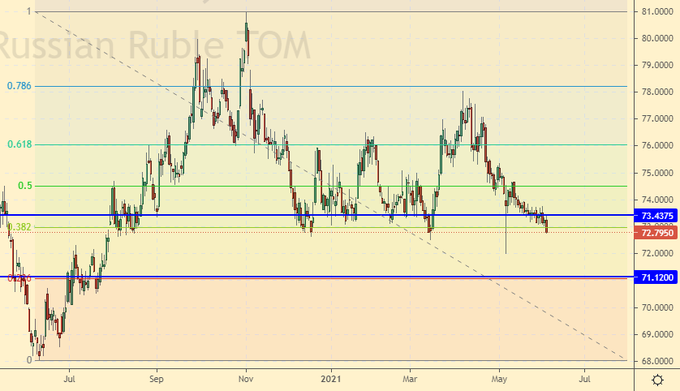

USD/RUB

Сценарий роста: на фоне ожидания по подъему ставки в пятницу 11-го числа, вероятнее всего пара будет идти вниз. Видим, что к 71.20 мы вполне можем спуститься. Покупать будем именно от района 71.20.

Сценарий падения: кто вошел в шорт на позапрошлой неделе, держите позицию. Стоп на 73.80 выжил. Не дошли 6 копеек.

Покупка: при подходе к 71.20. Стоп: 70.60. Цель: 80.00?! Считайте риски.

Продажа: нет. Кто в позиции от 74.40 и 73.70, держите стоп на 73.80. Цель: 71.20.

Поддержка – 71.12. Сопротивление – 73.43.

RTSI. MOEX

Сценарий роста: фондовые рынки в мире продолжат расти, так как трейдеры считают, что ФРС не будет повышать ставку в ближайшие месяцы, делая упор на оздоровление рынка труда. Учитывая склонность рубля к укреплению, можно предположить, что мы сможем пройти к 172000. Более сильный рост пока поставим под сомнение.

Просматривается вдалеке уровень 200000, но, чтобы там оказаться нефть должна быть по 100 долларов за баррель, а президенты России и США должны стать лучшими друзьями в мире.

Сценарий падения: не стали мы входить в шорт неделей ранее, не будем делать этого и сейчас. Быки полностью контролируют ситуацию. Шорт возможен только при подходе к району 170000.

Рекомендации:

Покупка: нет. Кто в позиции от 155800, перенесите стоп на 157000. Цель: 171000.

Продажа: при касании 171000. Стоп: 173700. Цель: 157000.

Поддержка – 157350. Сопротивление – 172200.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Baker Hughes. Количество буровых установок в США на 4 июня 2021