Прогноз биржевых цен с 31 октября по 4 ноября 2022

-

Рынок энергоносителей:

А вы знаете, что 80% зарубежных производителей печей для копчения рыбы покинули Россию из-за санкций? Скорее не покинули, а ушли на собственные, ставшими прибыльными рынки: в ФРГ, в Чехию и в Польшу. Там сейчас печки все в ходу: для рыбы, для мяса, для чего угодно, лишь бы тепло шло от них.

Здравствуйте!

В Германии министр финансов предложил добывать газ методом гидроразрыва пласта. Этот метод сейчас запрещен в их стране. Значит, все-таки страх есть, если не по поводу зимы 23-го года, то по поводу зимы года 24-го. Иначе зачем озвучивать подобные мысли. Или все-таки хранилища в Германии не заполнены на 100%, а политики при этом врут обычным гражданам. Много вопросов. Очень много вопросов.

В США начали постепенно отходить от идеи назначить России цену на нефть. Во всяком случае к ней вряд ли вернуться в ближайшие дни, так как демократам надо сосредоточиться на выборах в конгресс, которые пройдут 8-го ноября. Досрочное голосование уже началось.

Цены на нефть марки Brent в ближайшие недели скорее всего будут оставаться выше уровня 90.00 долларов за баррель, так как слаженность действий ОПЕК+ не дает продавцам надежд на то, что они могут заработать на падении. Как только нефть попробует пробиться ниже уровня 90.00, на экранах сразу же появится арабский принц или иное влиятельное лицо, которое заявит, что мы внимательно следим за балансом спроса и предложения, и добавит, что Вашингтон в последнее время ведет себя неправильно.

Читая наши прогнозы, вы могли заработать на рынке кофе, взяв ход вниз от 220.00 до 193.00 центов за фунт.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Весьма вероятно, что после атаки на корабли Черноморского флота Россия выйдет из «зерновой сделки». На данный момент из Украины по морю вывезено 9.3 млн. тонн зерна, преимущественно кукурузы. При этом экспорт российского зерна крайне затруднен Западом в рамках того же соглашения. России оно по факту ничего не дает, а скорее вредит.

Отметим, что за последние пять лет без учета 2022 года, Украина в среднем в год экспортировала 18 млн. тонн пшеницы и 27 млн. тонн кукурузы. По данным USDA в этом году из-за противостояния с Россией экспортный потенциал страны упал почти в два раза. Не исключено, что 80% всего объема, который мог быть экспортирован в этом году, уже ушло покупателям.

Рынки зерновых могут отреагировать на выход России из зерновой сделки ростом непосредственно с момента открытия торгов в понедельник, так как экспорт зерна из Украины теперь будет возможен только по суше, но объемы его будут явно незначительными.

Доллар/рубль:

Центральное событие недели – это заседание ФРС 2-го ноября. Рынок ждет повышения ставки на 0.75%, что должно усилить позиции американской валюты относительно фантиков других стран. Если повышение состоится, мы получим ставку в США в размере 4%, что сделает доллар невероятно привлекательным в глазах не только профессиональных финансистов, но и обывателей.

Товарная группа, включая золото и иные металлы, из-за роста доллара будет под давлением. Отметим, что значение будет иметь не только факт повышения ставки, но и комментарий со стороны ФРС о том, что они будут делать в будущем. Понятно, что Пауэлл прямо ничего не скажет, может быть потому, что он и сам не знает, что будет с инфляцией и рынком труда в будущем. Однако, всем хотелось бы понять, есть настрой толкать ставку к 5-ти процентам в 2023-м году или такового настроя нет.

Центральный Банк России оставил ставку на уровне 7.5%, на фоне замедления инфляции. Скорее всего цикл снижения ставки у нас закончился. По итогам года мы можем увидеть по официальной оценке рост цен на 12%, что ниже оптимистичного прогноза в 14%, который циркулировал в умах ранее.

Вероятно, что пара доллар/рубль будет парить над уровнем 60.00, до тех пор, пока у нас не появится ясность по поводу доходов от экспорта углеводородов в 2023-м году, а это произойдет ближе к январю месяцу.

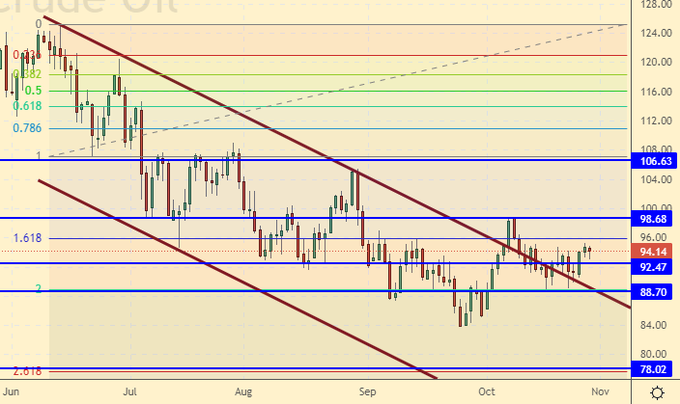

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилось на 30.9 тыс. контрактов. Изменение значительное. Быки агрессивно вошли на рынок. При этом продавцов стало ненамного меньше. Спред между длинными и короткими позициями расширился, быки сохраняют контроль.

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 30 ноября. Продолжим рекомендовать покупки. После роста выше уровня 100.00, может начаться сильный рост.

Сценарий падения: рынок не смог пройти ниже уровня 88.00, который мы считаем ключевым для продавцов. Не продаем.

Рекомендации для рынка нефти марки Brent:

Покупка: сейчас. Стоп: 87.00. Цель: 110.00. Кто в позиции от 92.00 и 94.00, держите стоп на 87.00. Цель: 110.00 (150.00) долларов за баррель.

Продажа: нет.

Поддержка – 92.47. Сопротивление – 98.68.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 2 единицы и составляет 610 штук.

Коммерческие запасы нефти в США выросли на 2.588 до 439.945 млн. баррелей, при прогнозе +1.029 млн. баррелей. Запасы бензина упали на -1.478 до 207.89 млн. баррелей. Запасы дистиллятов выросли на 0.17 до 106.357 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.667 до 26.897 млн. баррелей.

Добыча нефти не изменилась и составляет 12 млн. баррелей в день. Импорт нефти вырос на 0.272 до 6.18 млн. баррелей в день. Экспорт нефти вырос на 0.991 до 5.129 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.719 до 1.051 млн. баррелей в день. Переработка нефти упала на -0.6 до 88.9 процента.

Спрос на бензин вырос на 0.252 до 8.93 млн. баррелей в день. Производство бензина выросло на 0.056 до 9.437 млн. баррелей в день. Импорт бензина вырос на 0.18 до 0.655 млн. баррелей в день. Экспорт бензина вырос на 0.095 до 0.876 млн. баррелей в день.

Спрос на дистилляты упал на -0.194 до 3.878 млн. баррелей. Производство дистиллятов упало на -0.045 до 4.978 млн. баррелей. Импорт дистиллятов вырос на 0.028 до 0.139 млн. баррелей. Экспорт дистиллятов вырос на 0.171 до 1.215 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.174 до 20.587 млн. баррелей. Производство нефтепродуктов выросло на 0.401 до 22.41 млн. баррелей. Импорт нефтепродуктов вырос на 0.408 до 2.239 млн. баррелей. Экспорт нефтепродуктов вырос на 0.967 до 6.297 млн. баррелей в день.

Спрос на пропан упал на -0.766 до 0.72 млн. баррелей. Производство пропана выросло на 0.012 до 2.572 млн. баррелей. Импорт пропана вырос на 0.016 до 0.096 млн. баррелей. Экспорт пропана вырос на 0.741 до 1.827 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 5.7 тыс. контрактов. Пришло мало быков, ушло мало медведей. Рынок в равновесии. Спред между длинными и короткими позициями незначительно расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 21 ноября. Продолжим рекомендовать покупки. Спрос на топливо в американской экономике остается высоким.

Сценарий падения: с текущих уровней возможен небольшой шорт, шансы на взятие прибыли невелики, но риск оправдан.

Рекомендации для нефти марки WTI:

Покупка: сейчас. Стоп: 80.30. Цель: 120.00. Кто в позиции от 82.10, 84.00 и 85.00, держите стоп на 80.30. Цель: 120.00.

Продажа: сейчас. Стоп: 91.30. Цель: 60.00 долларов за баррель.

Поддержка – 81.37. Сопротивление – 93.73.

Gas-Oil. ICE

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 10 ноября. Будем держать открытые ранее лонги. Нам грозит вылет в район 1330.

Сценарий падения: пока о шортах не думаем. Быки лезут вверх с утроенной энергией.

Рекомендации по Gasoil:

Покупка: нет. Кто в позиции от 1055.00, 1070.00 и 1090.00, перенесите стоп на 1040.00. Цель: 1325.00.

Продажа: нет.

Поддержка – 1033.25. Сопротивление – 1168.50.

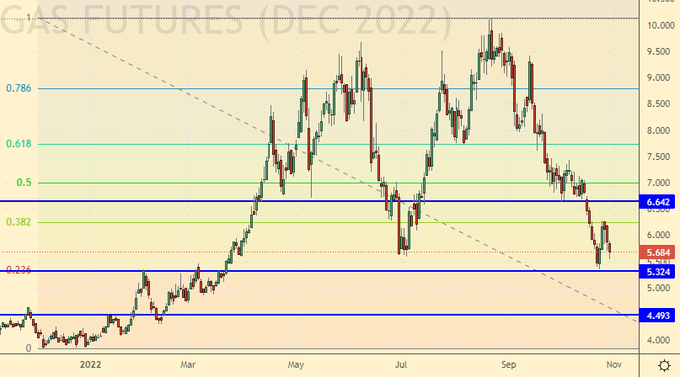

Natural Gas. CME Group

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 28 ноября. Продолжаем рекомендовать лонги в расчете на отскок вверх. Зима впереди. Рано или поздно станет страшно.

Сценарий падения: не продаем. Запасы газа в Европе – это настолько темное дело, что до правды мы с вами докопаемся только весной, или в феврале, когда начнут замерзать и рваться трубы.

Рекомендации по природному газу:

Покупка: сейчас. Стоп: 4.800. Цель: 15.000!!! Кто в позиции от 5.320, держите стоп на 4.800. Цель: 15.000.

Продажа: нет.

Поддержка – 5.324. Сопротивление – 6.642.

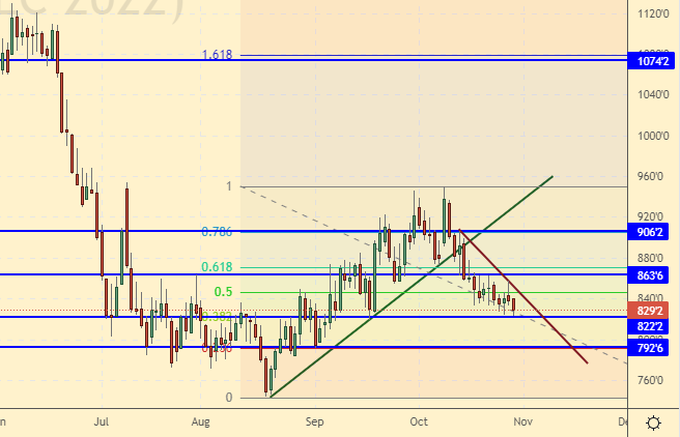

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 13.8 тыс. контрактов. Продавцы активно заходили на рынок, при этом покупатели оставались инертны. Спред между короткими и длинными позициями увеличился, продавцы упрочили своё преимущество.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Учитывая весьма вероятный выход России из зерновой сделки, надо покупать здесь и сейчас. Кроме того, уровни крайне удобны для покупок по техническому анализу.

Сценарий падения: пододвинем стоп-ордера поближе к текущим котировкам, чтобы забрать хотя бы часть, от того, что нам уже дал рынок. Скорее всего в понедельник будем расти, а не падать.

Рекомендации для рынка пшеницы:

Покупка: сейчас. Стоп: 817.0. Цель: 1070.0. Также при подходе к 820.0. Стоп: 817.0. Цель: 1070.0. Кто в позиции от 825.0 и 840.0, перенесите стоп на 817.0. Цель: 1070.0.

Продажа: нет. Кто в позиции от 853.0, перенесите стоп на 843.0. Цель: 820.0 (750.0) центов за бушель.

Поддержка – 822.2 (792.6). Сопротивление – 863.6.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 9.5 тыс. контрактов. И покупатели, и продавцы заходили на рынок, но покупателей пришло больше. Спред между длинными и короткими позициями расширился, преимущество быков выросло.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Уровень 670.0 стоит, что позволяет нам рассчитывать на рост цен. Здесь можно покупать.

Сценарий падения: продолжает напрашиваться резкий удар вниз. С точки зрения технического анализа в случае прохода ниже 670.0 преимущество перейдет к продавцам. Если этот пробой на самом деле произойдет, то можно войти в шорт.

Рекомендации для рынка кукурузы:

Покупка: сейчас. Стоп: 670.0. Цель: 750.0. Кто в позиции от 680.0, держите стоп на 670.0. Цель: 750.0 центов за бушель.

Продажа: после падения ниже 670.0. Стоп: 687.0. Цель: 550.0. Кто в позиции от 688.0, перенесите стоп на 693.0. Цель: 550.0 центов за бушель.

Поддержка – 674.4. Сопротивление – 700.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Можно купить. Шансы на рост небольшие, но не исключено, что рынок зерна на следующей неделе пойдет вверх и потянет за собой сою.

Сценарий падения: можем вырасти до 1440.0. Если это произойдет, то продадим там. Открытые ранее шорты держим.

Рекомендации для рынка сои:

Покупка: сейчас. Стоп: 1370.0. Цель: 1600.0.

Продажа: при подходе к 1440.0 Стоп: 1447.0. Цель: 1000.0. Кто в позиции от 1420.0, 1400.0 и 1390.0 перенесите стоп на 1402.0. Цель: 1000.0 центов за бушель.

Поддержка – 1356.4. Сопротивление – 1398.4.

Sugar 11 white, ICE

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 28 февраля. Будем покупать на текущих уровнях. Риск есть, но он оправдан из-за высокого соотношения прибыль/убыток.

Сценарий падения: продавать здесь смысла не имеет. Рынок перепродан. Назрел откат вверх.

Рекомендации по рынку сахара:

Покупка: сейчас. Стоп: 17.40. Цель: 19.37.

Продажа: нет.

Поддержка – 17.54 (17.18). Сопротивление – 18.03.

Сoffee С, ICE

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 19 декабря. При подходе к 160.00 будем покупать. После касания 160.00 возможен возврат цен к уровню 190.00, возможно 210.00.

Сценарий падения: продавать будем только от 210.00, рынок перепродан.

Рекомендации по рынку кофе:

Покупка: при подходе к 160.00. Стоп: 140.00. Цель: 210.00.

Продажа: при подъеме к 210.0. Стоп: 223.0. Цель: 160.00.

Поддержка – 159.90. Сопротивление – 191.95.

Gold. CME Group

Сценарий роста: перед заседанием ФРС рынок не торопится падать или расти. Скорее всего мы будем тяготеть к падению на фоне роста ставки. Пока мы не поднялись выше 1700, остаемся вне рынка.

Сценарий падения: держим шорты. В случае падения ниже 1630 можно нарастить число контрактов на продажу.

Рекомендации по рынку золота:

Покупка: думать после роста выше 1680.

Продажа: нет. Кто в позиции от 1700, перенесите стоп на 1680. Цель: 1480 долларов за тройскую унцию.

Поддержка – 1618. Сопротивление – 1674.

EUR/USD

Сценарий роста: евро будет под давлением на фоне приближающегося заседания ФРС. Тем не менее, с точки зрения техники картинка для покупок неплохая, небольшой лонг оправдан.

Сценарий падения: заходим в шорт после падения ниже 0.9780.

Рекомендации по паре евро/доллар:

Покупка: сейчас. Стоп: 0.9860. Цель: 1.2000.

Продажа: после падения ниже 0.9770. Стоп: 0.9910. Цель: 0.8600.

Поддержка – 0.9879. Сопротивление – 1.0096.

USD/RUB

Сценарий роста: рынок продолжает находиться в диапазоне 60 – 62 рубля за доллар. Вряд ли мы увидим падение доллара против рубля на фоне подъема ставки ФРС на следующей неделе. Кто не вошел ранее, можно купить на текущих уровнях.

Сценарий падения: рынок не отыгрывает профицит во внешней торговле, так как на первое место ставятся успехи на международной арене, а их пока нет. Не продаем доллар против рубля.

Рекомендации по паре доллар/рубль:

Покупка: при падении к 60.00 и 59.00. Стоп: 57.40. Цель: 74.00. Кто в позиции от 61.60, держите стоп на 57.40. Цель: 74.00.

Продажа: нет.

Поддержка – 60.68. Сопротивление – 64.87.

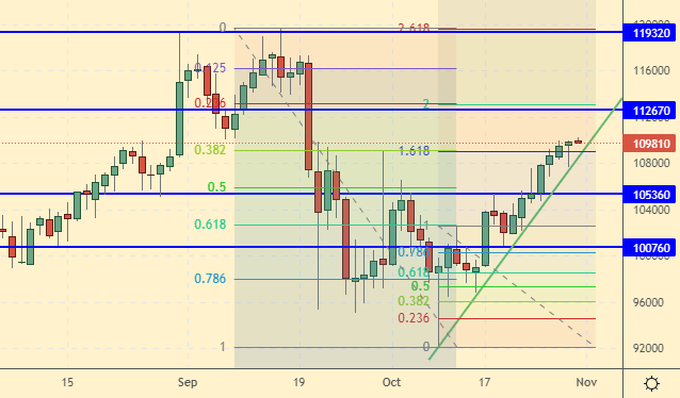

RTSI. MOEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 15 декабря. Текущий рост очень сомнителен с фундаментальной точки зрения. Если в следующем году крупные компании получат прибыль, то она может быть изъята под различными предлогами на нужды бюджета. Таким образом уверенности в дивидендах нет. Пока рынок вверх могут толкать свободные деньги частных инвесторов готовых к риску, но они быстро иссякнут. Сомневаемся в дальнейшем росте, но держим открытые ранее лонги.

Сценарий падения: при подходе к уровню 113000 надо продавать. Если исходить из технического анализа, то там явно будет борьба.

Рекомендации по индексу РТС:

Покупка: нет. Кто в позиции от 105400, перенесите стоп на 105000. Цель: 120000.

Продажа: при подходе к 113000. Стоп: 116000. Цель: 80000 (50000) пунктов.

Поддержка – 105360. Сопротивление – 112670.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Доля России в индийском импорте нефти выросла до 23%