29 August 2021, 18:57

Прогноз биржевых цен с 30 августа по 3 сентября 2021

-

Рынок энергоносителей:

Пауэлл выступил со своей речью в пятницу на симпозиуме банкиров в США. Всё, что он сказал можно сократить до следующей фразы: «В ближайшие месяцы повышения процентной ставки не будет».

Его рассуждения о сворачивании программы количественного смягчения оставим за скобками. Это для любителей астрологии, эзотерики и иных форм наполнения пустующих голов. Доллар будет слабым в исторически обозримом будущем. Ни о каком сильном росте, которым грезила часть трейдеров, говорить теперь не приходится.

Если предположить, что инфляция в США, как того ждет Пауэлл, пойдет на спад, то ставку и вовсе не придется повышать ни в следующем году, ни в 2023-м.

Для рынка товаров речь Пауэлла означает только то, что трейдеры могут вернуться к отслеживанию баланса между спросом и предложением и не тратить время на доллар.

Буровая активность в США продолжает расти. Число буровых установок за неделю выросло на 5 единиц и достигло 410 штук. Перспективы роста добычи остаются позитивными. Текущий уровень добычи в 11.4 млн. баррелей в сутки может быть перекрыт в ближайшие недели.

Текущий ценовой всплеск на рынке нефти можно объяснить аварией на мексиканской нефтедобывающей платформе и ураганом «Ида» надвигающимся на побережье штата Луизиана. Добыча нефти в Мексиканском заливе приостановлена на 90%. Отметим, что влияние данных факторов на рынок будет носить временный характер, хотя, несомненно, поддержит быков в понедельник и вторник.

Читая наши прогнозы, вы могли заработать на нефти марки Brent взяв ход вниз от 75.80 до 70.70 долларов за баррель, а также на нефти марки WTI, взяв ход вниз от 74.10 до 68.60 долларов за баррель.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Мировое производство зерновых, пшеница и фуражное зерно, в 2021/22 году, согласно прогнозу IGC, вырастет на 3% по сравнению с предыдущим годом до рекордных 2 283 млн. тонн, в первую очередь за счет кукурузы, плюс 75 млн. год к году.

Ожидается, что потребление зерновых вырастет на 2%, включая рост продовольственного потребления на 12 млн. тонн год к году, кормового потребления на 30 млн. тонн и промышленного потребления на 7 млн. тонн.

Мировые остатки зерновых сократятся пятый год подряд до минимума за 7 сезонов и составят 589 млн тонн, минус 4 млн. тонн год к году. При этом сокращение для пшеницы, ячменя и тритикале лишь частично компенсируется незначительным увеличением остатков кукурузы и ржи.

На данный момент пшеница смотрится немного сильнее кукурузы, которая пока находится в диапазоне. Мы вправе ожидать небольшого снижения цен на следующей неделе. Отметим, что ценовые уровни по зерновым культурам находятся на максимальных отметках за последние шесть лет.

Доллар/рубль:

Рубль отреагировал укреплением на слабую речь Пауэлла на симпозиуме в США.

Теперь деньги будут вынуждены искать для себя варианты для парковки. Фондовый рынок на максимумах, облигации на Западе ничего не приносят, придется идти на развивающиеся рынки, где процентные ставки банков номинально положительны. Отметим, что ставка ЦБ РФ по рублю к концу года может оказаться положительной и в чистом виде, после вычета инфляции.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 8.2 тыс. контрактов. При этом наблюдался небольшой отток покупателей с рынка. Таким образом, текущий рост цен не подкреплен ростом объемов спекулянтов.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 30 сентября. После ценового рывка вверх на прошлой неделе ситуация стала некомфортной для анализа. Берем паузу в торговле, минимум на неделю.

Сценарий падения: пока цены под уровнем 73.50 можно рассчитывать на продолжение падения. Для входа в шорт лучше подождать подтверждения в виде длинной красной дневной свечи.

Рекомендация:

Покупка: нет.

Продажа: после появления красной свечи с длинным телом. Стоп над максимумом данной свечи. Цель: 61.50.

Поддержка – 70.57. Сопротивление – 73.32.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 5 единиц и составляет 410 штук.

Коммерческие запасы нефти в США упали на -2.98 до 432.564 млн. баррелей, при прогнозе -2.683 млн. баррелей. Запасы бензина упали на -2.241 до 225.924 млн. баррелей. Запасы дистиллятов выросли на 0.645 до 138.459 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.07 до 33.665 млн. баррелей.

Добыча нефти не изменилась и составляет 11.4 млн. баррелей в день. Импорт нефти упал на -0.193 до 6.157 млн. баррелей в день. Экспорт нефти упал на -0.619 до 2.812 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.426 до 3.345 млн. баррелей в день. Переработка нефти выросла на 0.2 до 92.4 процента.

Спрос на бензин вырос на 0.239 до 9.572 млн. баррелей в день. Производство бензина выросло на 0.249 до 10.249 млн. баррелей в день. Импорт бензина вырос на 0.333 до 1.076 млн. баррелей в день. Экспорт бензина вырос на 0.26 до 0.911 млн. баррелей в день.

Спрос на дистилляты упал на -0.219 до 4.104 млн. баррелей. Производство дистиллятов выросло на 0.14 до 4.988 млн. баррелей. Импорт дистиллятов вырос на 0.146 до 0.288 млн. баррелей. Экспорт дистиллятов вырос на 0.027 до 1.079 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.354 до 21.817 млн. баррелей. Производство нефтепродуктов выросло на 1.046 до 23.289 млн. баррелей. Импорт нефтепродуктов вырос на 0.489 до 2.829 млн. баррелей. Экспорт нефтепродуктов вырос на 0.129 до 5.127 млн. баррелей в день.

Спрос на пропан упал на -0.08 до 1.085 млн. баррелей. Производство пропана выросло на 0.039 до 2.38 млн. баррелей. Импорт пропана упал на -0.014 до 0.073 млн. баррелей. Экспорт пропана вырос на 0.025 до 1.083 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 9 тыс. контрактов. При этом на фоне роста цен росло число коротких позиций, что говорит нам о том, что свободные деньги ставят на продолжение падения.

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 21 сентября. Резкий рост цен от 62.00 выглядит необязательным. Пока воздержимся от покупок.

Сценарий падения: ситуация равновесная. Если появится свеча с длинным красным телом, можно продать.

Рекомендация:

Покупка: нет.

Продажа: после появления красной свечи с длинным телом. Стоп над максимумом данной свечи. Цель: 58.33.

Поддержка – 64.49. Сопротивление – 69.45.

Gas-Oil. ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 10-е сентября. Рост смотрится слишком агрессивно для конца автомобильного сезона. Не покупаем.

Сценарий падения: влияние ураганов в Мексиканском заливе на добычу носит сезонный характер. Если рынок развернется вниз есть смысл продать.

Рекомендация:

Покупка: нет.

Продажа: после появления красной свечи с длинным телом. Стоп над максимумом данной свечи. Цель: 510.00.

Поддержка – 583.75. Сопротивление – 617.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 28 сентября. В Европе началась какая-то юридическая игра с «Северным потоком – 2», если не сказать «шантаж». У «Газпрома» хотят купить трубу, а по факту отобрать. «Газпром» перестал продавать газ на 2022-й год. На фоне сего агрессивного спора рост цен будет продолжен.

Сценарий падения: в шорт как не верили, так и не верим. Не продаем.

Рекомендация:

Покупка: нет. Кто в позиции от 3.650, перенесите стоп на 3.840. Цель: 5.400.

Продажа: нет.

Поддержка – 3.757. Сопротивление – 5.444.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 13.8 тыс. контрактов. При этом, сколько покупателей ушло с рынка, столько появилось и продавцов. В ближайшую неделю пшенице будет тяжело расти.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Стоит признать, что если рынок до 15-го сентября так и останется выше 700.0, то перспективы роста в район 900.0 центов за бушель станут осязаемыми. Покупки с текущих уровней несколько провокационны, но с точки зрения техники они уместны. Войдем в лонг небольшим объемом.

Сценарий падения: у медведей осталось не более 10 дней. Ниже 650.0 рынок не виден. Продажи возможны только на часовых интервалах.

Рекомендация:

Покупка: сейчас. Стоп: 712.0. Цель: 925.0.

Продажа: нет.

Поддержка – 717.6. Сопротивление – 925.6.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 11.2 тыс. контрактов. Продавцы приходили на рынок, покупатели уходили с него примерно в одних и тех же объемах. При этом влияние спекулянтов на ситуацию можно признать минимальной. Цены продолжают находиться в диапазоне.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Здесь можно купить с небольшим риском. Поставим на то, что рынок в этом году поведет себя агрессивно и вырастет в сентябре.

Сценарий падения: мы продолжаем держать крайне удачный вход в шорт от 584.0 и продолжаем хотеть отметки 500.0, 475.0 и 450.0. Однако, бычий сентимент на рынке нарастает. Народ напуган пандемией. Государства будут расширять свои запасы продовольствия. Не верим в успех шорта, но держим.

Рекомендация:

Покупка: сейчас. Стоп: 522.0. Цель: 810.0?!

Продажа: нет. Кто в позиции от 570.0, 560.0 и 584.0, держите стоп на 572.0. Цель: 425.0?!!!

Поддержка – 527.6. Сопротивление – 595.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 12 ноября. Фундаментальная ситуация по сое не предполагает роста цен. Покупать будем только после роста выше 1400.0.

Сценарий падения: продолжим удерживать открытые ранее шорты. Как и раньше будем ориентироваться на уровень 1111.0.

Рекомендация:

Покупка: после роста выше 1400.0. Стоп: 1340.0. Цель: 1880.0?!!!

Продажа: нет. Кто в позиции от 1400.0 и 1350.0, держите стоп на 1380.0. Цель: 1111.0.

Поддержка – 1274.0. Сопротивление – 1383.0.

Sugar 11 white, ICE

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 30 сентября. Рынок не хочет падать. Купим с текущих уровней.

Сценарий падения: продолжаем держать продажи от 19.50. Если рынок упадет ниже 19.30 можно добавить к шортам.

Рекомендация:

Покупка: сейчас. Стоп: 19.30. Цель: 21.66. Или при касании 18.10. Стоп: 17.40. Цель: 21.66.

Продажа: нет. Кто в позиции от 19.50, держите стоп на 20.27. Цель: 16.50.

Поддержка – 19.36. Сопротивление – 20.33 (21.66).

Сoffee С, ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 20 сентября. Рынок не хочет падать. Держим позиции. Добавим на текущих уровнях к открытым ранее лонгам.

Сценарий падения: продавать не будем. Да, есть шансы на разворот вниз, но они минимальны.

Рекомендация:

Покупка: нет. Кто в позиции от 190.0, 180.0 и 170.0, перенесите стоп на 173.00. Цель: 245.00.

Продажа: нет.

Поддержка – 173.50. Сопротивление – 245.80.

Gold. CME Group

Сценарий роста: речь Пауэлла в пятницу никак не способствовала укреплению доллара. Инфляция в США есть, а ставка на нуле, это грабеж народных масс. Золото способно пойти к 2060.

Сценарий падения: не поддавались мы на протяжении двух недель искушению продать. И оказались правы. В текущей ситуации находимся вне рынка.

Рекомендации:

Покупка: сейчас. Стоп: 1768. Цель: 2060. Если выбьет из лонга, то покупать снова после возврата выше 1810.

Продажа: нет.

Поддержка – 1779. Сопротивление – 1917.

EUR/USD

Сценарий роста: доллар мог бы незначительно окрепнуть против евро на ожидании сворачивания программы количественного смягчения к декабрю. Но пока не ясно насколько сильным является разочарование трейдеров отсутствием сигналов к росту ставки в будущем. Пока поставим на рост пары.

Сценарий падения: в районе 1.2100 будет борьба. Там, возможно и будем продавать. Текущие уровни занижены.

Рекомендации:

Покупка: сейчас. Стоп: 1.1720. Цель: 1.2800?

Продажа: нет. Кто в позиции от 1.1950, перенесите стоп на 1.1820. Цель: 1.1060.

Поддержка – 1.1664. Сопротивление – 1.1910.

USD/RUB

Сценарий роста: в понедельник выяснится, была ли длинная красная пятничная свеча простой эмоцией, или за ней стоят серьезные настроения. Новых позиций на покупку не открываем, старые пока держим.

Сценарий падения: будем держать открытый на прошлой неделе шорт от 73.90. Более того, добавим в случае падения цен ниже 73.10. Если доллару станет плохо в мировом масштабе, то рубль может на дорогой нефти и высокой ставке ЦБ окрепнуть до 67.75.

Рекомендации:

Покупка: нет. Кто в позиции от 72.07 и 73.10, держите стоп на 73.48. Цель: 80.00.

Продажа: нет. Кто в позиции от 73.90, держите стоп на 74.60. Цель: 67.80.

Поддержка – 72.66. Сопротивление – 74.47.

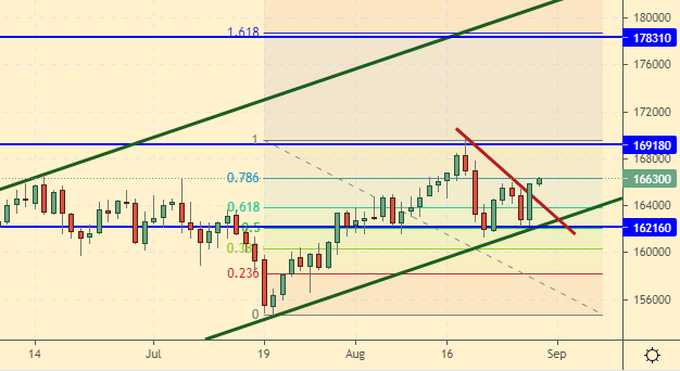

RTSI. MOEX

Сценарий роста: на рынке акций этой осенью будем наблюдать празднование посвященное вечно слабому доллару. Скорее всего, нас ждет быстрый и красивый рывок вверх. Далее что-то, пока еще не известно, что именно, произойдет, и последует не менее резкий откат.

Сценарий падения: на данном этапе продолжаем не верить в падение рынка. Если никаких внешнеполитических обострений осенью не произойдет, то фьючерс на индекс РТС способен подняться к уровню 178000.

Рекомендации:

Покупка: сейчас. Стоп: 161800. Цель: 178000. Кто в позиции от 165000, перенесите стоп на 161800. Цель: 178000.

Продажа: нет.

Поддержка – 162160. Сопротивление – 169180.

Пшеница, соя, кукуруза, кофе, сахар, рубль, евро, доллар, прогноз, спекуляции, инвестиции, золото, индекс РТС

Нефть, Brent, WTI, дизель, золото, индекс РТС, газ, рубль, доллар, прогноз, спекуляции, инвестиции, золото, индекс РТС

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Baker Hughes. Количество буровых установок в США на 27 августа 2021