28 April 2024, 17:05

Прогноз биржевых цен с 29 апреля по 3 мая 2024

-

Рынок энергоносителей:

В Ямало-Ненецком АО в лунке, на реке, местные нашли нефть. Все взбудоражились, переполошились. Вызвали вертолет. Оленеводов, десант, всех кто был под рукой. А это оказались какие-то водоросли. Они высыхают и становятся из коричневых зелеными.

Ну, ничего. Надежда есть всегда. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Согласно большинству публичных рапортов, России удается сохранять высокие уровни продаж нефти на мировом рынке. В последние недели пользуется повышенным спросом тяжелая нефть, в том числе и Urals, а всё потому, что американцы почему-то снова рассорились с Венесуэлой. Но они вернутся к Мадуро, и он их примет, потому что деньги, но позже. Также спрос на тяжелую нефть обеспечивает басня о том, что, мол, скоро лето, надо будет много мазута для электростанций, а то кондиционерам не на чем работать. А вдруг лето холодным будет, почему ждут именно жаркое?

ОАЭ начали экспортировать иракскую нефть. Про таких в народе говорят «кучеряво живешь». То российскую нефть через себя прогонят, теперь вот иракскую. Мы, мол, загружаем наши НПЗ. Молодцы. Чего уж там. Скоро и иранскую будут принимать, Тегеран уже в очереди на санкции, ставить на ней клеймо «сорт Murban» и вперед, на верблюдов и в Лиссабон.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Народ начинает отыгрывать рост температур в ряде регионов планеты, что может негативно сказаться на общем валовом сборе. Такое быки творят каждый год, нагоняя ужас перед майским отчетом USDA. Да, возможно в каком-то там далеком Марокко, где это находится надо на карте уточнить, плюс еще на юге России, мало влаги. Ну, и как там эти 5 млн. тонн, которые исчезнут, могут повлиять на цены? А очень просто: об этом надо больше писать и нагнетать ужас. А про то, что в Германии и Скандинавии влаги с избытком, об этом лучше не упоминать, это не вписывается в искусственно созданную повестку.

Да, если Красное море полностью закроют для судоходства, то это будет ударом по логистике и мы может быть тогда будем на 700. С другой, абсолютно прагматичной стороны, чем быстрее сильно возбужденные друг друга перебьют, тем быстрее наступит мир и снова всё наладится.

Отметим, что 790 млн. тонн пшеницы – планете хватит и еще останется, а последний прогноз IGC –798 млн. тонн. Текущий рост цен – это бычья выходка и не более. Если будем на 650.0 можно будет думать о шортах.

Доллар/рубль:

А Набиуллина, оставила ставку без изменений. Она всё также составляет 16%. Пока мы можем надеяться, но не рассчитывать, что инфляция замедлится во второй половине года. Но этого может и не произойти, а тогда нас может ждать дальнейшее ужесточение ДКП. Не хотелось бы, честно говоря, потому, что при такой ставке на развитии страны можно поставить крест.

Судя по индексу RGBI наши долговые бумаги мало кому нужны. Цены на них продолжают падать. Это нервирует, так как котировки, не блоггеры, говорят нам о том, что профессионалы рынка не видят смысла покупать нечто (SU26233RMFS5) даже со скидкой 39% и доходностью 6.1% годовых. Доходность бумаги при текущей цене 59.12 – 13.61%. Мало.

Без спроса на рубли на долговом рынке, укрепление рубля относительно других валют будет слабым. Да, сильно положительный торговый баланс мог бы помочь, но не при текущих аппетитах на импортные товары.

Пауэлл в среду может добавить жесткости, что позитивно будет для доллара. Однако на пару USDRUB его красноречие повлиять не должно.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 33.2 тыс. контрактов. Число покупателей резко сократилось. Продавцы были инертны. Покупатели контролируют ситуацию.

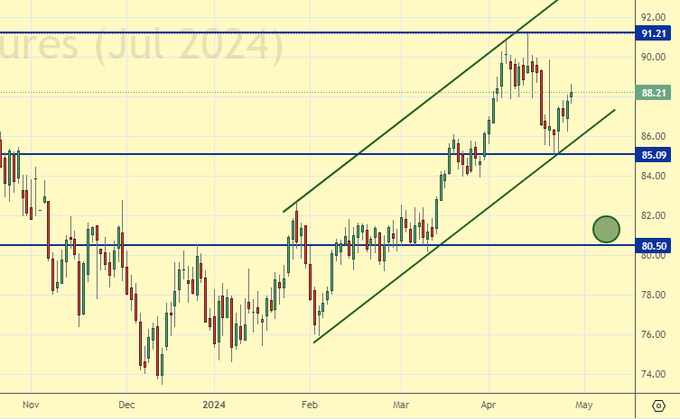

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 31 мая. Покупки не делаем. Ждем откат к 81.00. А потом можно и 120.00.

Сценарий падения: будем держать шорт от 89.50 (90.10 на предыдущем контракте). Возможно, что нам удастся спуститься к 81.00.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 81.00. Стоп: 79.00. Цель: 120.00!

Продажа: нет. Кто в позиции от 89.50 (с учетом перехода на текущий контракт), перенесите стоп на 90.10. Цель: 81.00.

Поддержка – 85.09. Сопротивление – 91.21.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок упало на 5 единиц и составляет 506 штук.

Коммерческие запасы нефти в США упали на -6.368 до 453.625 млн. баррелей, при прогнозе +1.6 млн. баррелей. Запасы бензина упали на -0.634 до 226.743 млн. баррелей. Запасы дистиллятов выросли на 1.614 до 116.582 млн. баррелей. Запасы в хранилище Кушинг упали на -0.659 до 32.367 млн. баррелей.

Добыча нефти не изменилась и составляет 13.1 млн. баррелей в день. Импорт нефти вырос на 0.036 до 6.497 млн. баррелей в день. Экспорт нефти вырос на 0.453 до 5.179 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.417 до 1.318 млн. баррелей в день. Переработка нефти выросла на 0.4 до 88.5 процента.

Спрос на бензин упал на -0.239 до 8.423 млн. баррелей в день. Производство бензина упало на -0.275 до 9.142 млн. баррелей в день. Импорт бензина вырос на 0.071 до 0.78 млн. баррелей в день. Экспорт бензина упал на -0.048 до 0.778 млн. баррелей в день.

Спрос на дистилляты упал на -0.114 до 3.552 млн. баррелей. Производство дистиллятов выросло на 0.178 до 4.779 млн. баррелей. Импорт дистиллятов упал на -0.011 до 0.138 млн. баррелей. Экспорт дистиллятов упал на -0.344 до 1.134 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.315 до 19.535 млн. баррелей. Производство нефтепродуктов выросло на 0.784 до 21.869 млн. баррелей. Импорт нефтепродуктов вырос на 0.114 до 1.967 млн. баррелей. Экспорт нефтепродуктов вырос на 0.542 до 6.915 млн. баррелей в день.

Спрос на пропан упал на -0.236 до 0.439 млн. баррелей. Производство пропана выросло на 0.088 до 2.823 млн. баррелей. Импорт пропана вырос на 0.006 до 0.091 млн. баррелей. Экспорт пропана вырос на 0.76 до 2.335 млн. баррелей в день.

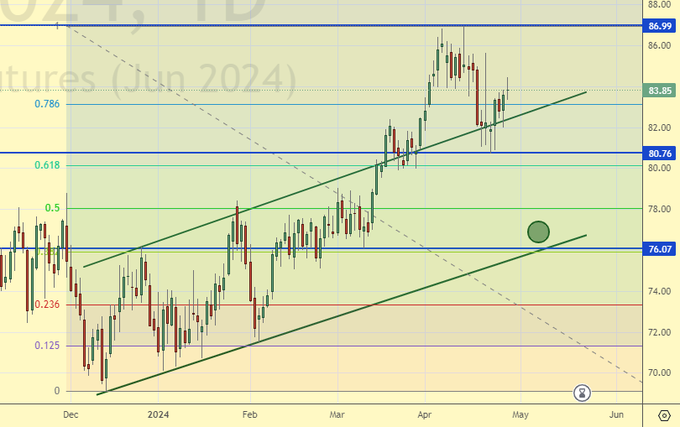

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 24.4 тыс. контрактов. Покупатели бегут. Продавцы тоже, но в несколько раз меньшем количестве. Быки сохраняют контроль.

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 21 мая. Рынок высоко. Для новых покупок нужна коррекция. Ждем рынок на 76.00.

Сценарий падения: будем держать шорт, который открыли ранее. Рынок способен откатить, до очередного танца с саблями.

Рекомендации для нефти марки WTI:

Покупка: идеально при откате к 76.20. Стоп: 75.20. Цель: 100.00.

Продажа: нет. Кто в позиции от 85.66, держите стоп на 85.76. Цель: 76.20 (пересмотрена).

Поддержка – 80.76. Сопротивление – 86.99.

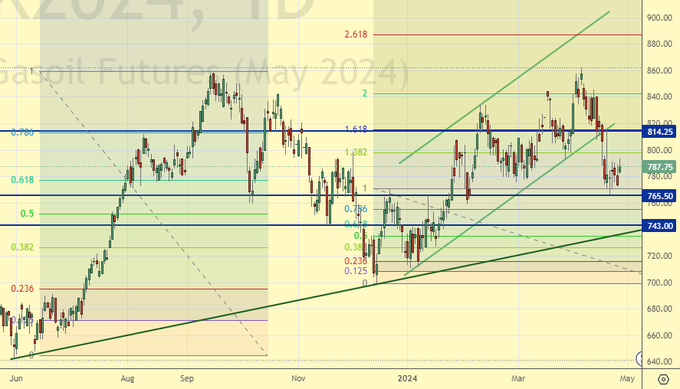

Gas-Oil. ICE

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 10 мая. Можно купить и сейчас. Мы же будем держать открытый ранее лонг. От 743.00, конечно, интереснее, но и эти уровни для покупок можно считать рабочими.

Сценарий падения: не дал нам пока рынок 880.00. Ждем, когда даст.

Рекомендации по Gasoil:

Покупка: нет. Кто в позиции от 781.00, перенесите стоп на 762.00. Цель: 880.00.

Продажа: думать при подходе к 880.00.

Поддержка – 765.50. Сопротивление – 814.25.

Natural Gas. CME Group

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 29 мая. Держим открытый ранее лонг. Надеемся на отскок вверх.

Сценарий падения: воздерживаемся от продаж, рынок низко.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 1.988, перенесите стоп на 1.780. Цель: 3.000?!

Продажа: нет.

Поддержка – 1.905. Сопротивление – 2.137.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: пока мы не поднялись выше 82000, о покупках не думаем. При этом: покупки от 62000 приветствуются.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: при подходе к 62000. Стоп: 58000. Цель: 100000!

Продажа: нет.

Поддержка – 61523. Сопротивление – 75352.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: и снова проявим упорство в покупках, но только после роста выше 11000. Мы рано или поздно прекратим закапываться.

Сценарий падения: остаемся вне рынка. Движение к 5000 возможно, но продажи сейчас рискованны. Лучше быть в товаре, чем в деньгах.

Рекомендации по рынку ПБТ:

Покупка: в случае роста выше 11000. Стоп: 8800. Цель: 25000. Можно агрессивно.

Продажа: нет.

Поддержка – 6846. Сопротивление – 9922.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок дает нам шанс взять его по низкой цене. Желающие могут купить, мы будем держать лонги.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 1450, 1500 и 1600, держите стоп на 1300. Цель: 3500.

Продажа: нет.

Поддержка – 1352. Сопротивление – район 1967.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 20 тыс. контрактов. Покупатели заходили на рынок, продавцы бежали. Медведи сохраняют контроль.

Сценарий роста: перешли на июльский фьючерс, дата экспирации 12 июля. Жаркая погода спровоцировала рост. Вне рынка.

Сценарий падения: рост от 550.0. Это неожиданно, и не слишком оправданно. Похоже на сбор стоп-ордеров. Продадим.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: сейчас (622.2). Стоп: 643.0. Цель: 450.0?!

Поддержка – 585.4. Сопротивление – 632.4.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 45.7 тыс. контрактов. Продавцы разбежались. Покупатели заходили на рынок. Объемы существенны. Медведи пока сохраняют контроль.

Сценарий роста: перешли на июльский фьючерс, дата экспирации 12 июля. Как и ранее, очень у нас слабые надежды на продолжение роста. Перспективы по кукурузе хорошие несмотря на сокращение площадей в США. Ход вверх может состояться только на срыве стоп-ордеров продавцов.

Сценарий падения: предлагаем шортить, но только в случае падения ниже 432.0.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 442.0 (с учетом перехода на новый контракт), перенесите стоп на 432.0. Цель: 500.0.

Продажа: в случае падения ниже 432.0. Стоп: 454.4. Цель: 360.0!!!

Поддержка – 435.6. Сопротивление – 460.2.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Покупки очень сомнительны при прогнозе по сое от IGC в 413 млн. тонн.

Сценарий падения: удалось зацепиться за шорт. Посмотрим, что получится. Цель 980.0.

Рекомендации для рынка сои:

Покупка: крепко думать после роста выше 1200.

Продажа: нет. Кто в позиции от 1185.0, перенесите стоп на 1196.0. Цель: 980.00.

Поддержка – 1141.0. Сопротивление – 1191.0.

Сценарий роста: ждем, точнее хотим, существенной коррекции, тогда можно будет говорить о покупках.

Сценарий падения: зацепились от района 2420. Можно держать шорт. Желающие могут войти в шорт от 2380, если рынок даст.

Рекомендации по рынку золота:

Покупка: от 2100 будет интересно, от 2000 будет идеально.

Продажа: нет. Кто в позиции от 2415, перенесите стоп на 2400. Цель: 2100 (2000).

Поддержка – 2223. Сопротивление – 2352.

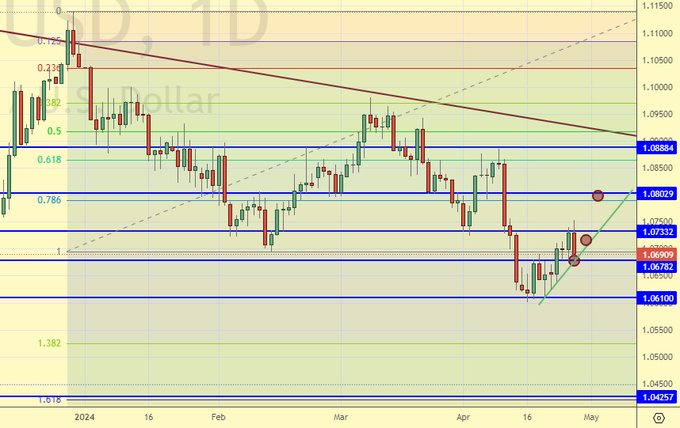

EUR/USD

Сценарий роста: покупать сейчас не следует. Евро будет под давлением на фоне сохранения высоких ставок в США.

Сценарий падения: держим шорт. При этом понимаем, что всплеск к 1.0800 возможен в среду 1-го мая. Заседание ФРС.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: при подходе к 1.0800. Стоп: 1.0860. Цель: 1.0000. Кто в позиции от 1.0690, держите стоп на 1.0860. Цель: 1.0000. Считайте риски!

Поддержка – 1.0678. Сопротивление – 1.0802.

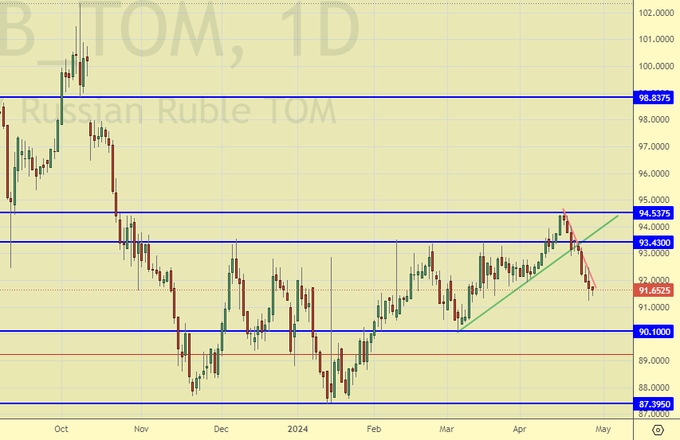

USD/RUB

Сценарий роста: несколько страшно за наши позиции со стоп-ордером на 90.00. Стоит признать, что рынок ведет себя агрессивно.

Сценарий падения: экспортеры закончили продавать валюту до следующего налогового периода. И мы не будем продавать доллары.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 92.79 и 92.90, держите стоп на 90.00. Цель: 97.00 (103.00, 112.00, 155.00).

Продажа: нет.

Поддержка – 90.10. Сопротивление – 93.43.

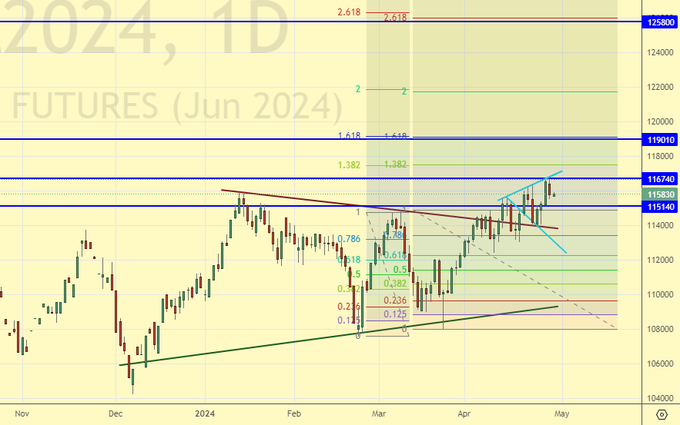

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 20 июня. Очень мы коряво растем. Рывки и глубокие откаты не вселяют оптимизма. Ищем другие рынки.

Сценарий падения: замерли так, что хуже не придумаешь. Полное равновесие. Никаких рекомендаций.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет.

Поддержка – 115140. Сопротивление – 116740.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

В Германии заявили о продолжении расследования по «Северным потокам»