26 May 2024, 10:36

Прогноз биржевых цен с 27 по 31 мая 2024

-

Рынок энергоносителей:

Потери бюджета за 2023-й год от ввоза нелегальных сигарет составили 130 млрд. рублей. Интересно, сколько потеряли на ввозе алкоголя и лекарств. Надо переставать курить и пить, тогда не нужны будут и лекарства! А тогда не будет повода рассуждать о потерях бюджета.

Всем здорового лета! Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Накануне собрания ОПЕК+ цены на нефть не спешат баловать принцев и остальных заинтересованных лиц. Не исключено, что придется не только придерживаться текущих уровней сокращения добычи, но участники сговора будут вынуждены их снижать еще сильнее. По Brent нельзя исключать спуска к 77.00.

Россия влюбилась в Китай и Индию, можно было написать «влипла», но влюбилась выглядит как-то более радостно и где-то взаимно. Арабы продают в Европу и в Азию, мы продаем только в Азию. Ситуация так себе, но противостояние между Индией и Китаем, где-то там и Пакистан с Японией между ног болтаются, и хвостик корейский, всё это можно использовать для регулирования напора из краника. Кому побольше, кому поменьше, не только же китайцам рассказывать нам о том, что мы у вас больше покупать не будем, потому как мы за диверсификацию поставок. Так и мы за диверсификацию, кому побольше нальем, кому поменьше. Азия она такая, она мутная, но и в ней рыбку можно ловить. Есть еще Индонезия, Малайзия, Вьетнам. Там если поковыряться, то здоровых червей нарыть можно.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

IGC опубликовала свой очередной прогноз по валовому сбору. Отметим, что за месяц ожидания по пшенице снизились всего на 3 млн. тонн до 795, по кукурузе на 6 млн. тонн до 1220 млн. тонн. Показатели более чем хорошие. А если в некоторых регионах мира последуют примеру Китая и введут программу 1 семья – 1 ребенок, то всем всего хватать будет.

От России в сезоне 23/24 ждут экспорта пшеницы на уровне 53.1 млн. тонн. Это 26% всей внешней торговли. Результат весьма позитивный. В следующем сезоне повторить его не удастся, скорее всего, но все же мы будем где-то близко. Контроль за продовольствием куда важнее контроля за ресурсами. В конечном счете, до работы можно и на лошадке, и на велорикше приехать, а вот в желудок желательно загружать периодически булочку. Чтоб жизнь была веселее.

Отметим продолжающийся рост цен на говядину на мировом рынке, что может привести к тому, что народ все больше будет уходить в птицу и свинину, а они потребляют зерна будь здоров. Свободные пастбища в некоторых регионах – это роскошь, поэтому приходится давать зерно вместо травки, а это тоже дорогая история. Если предположить, что кормовое зерно пойдет вверх, пусть уже и не в этом сезоне, то оно поднимет цены на птицу и свинину, куда при этом улетит говядина, которая уже идет в живом весе по 190 центов за фунт, сложно даже предположить.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Доллар/рубль:

Скорее всего, в июне увидим повышение ставки на 1% до 17%. Эти ожидания, а также падение спроса на валюту из-за падения импорта, дают паре возможность припасть к 89.00, что, по сути, уже произошло, а также мы можем рассчитывать на ход и к 86.00.

При этом индекс RGBI продолжает валиться вниз, что говорит о том, что банкиры не видят у сложившейся ситуации дна. Профессионалы рынка хотят более высоких ставок от государства за деньги в долг. Хорошо, что пока правительство хочет получать с рынка всего по 1 триллиону рублей в квартал, а не по 3 триллиона.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилось на 66.6 тыс. контрактов. Изменение значительное. Быки бежали, продавцы заходили на рынок в соизмеримых объемах. Покупатели рискуют утратить контроль за ситуацией.

Сценарий роста: перешли на июльский фьючерс, дата экспирации 28 июня. Ушли мы ниже минимумов предыдущей недели. Пока вне рынка.

Сценарий падения: держим шорт. Возможно более сильное погружение.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет. Кто в позиции от 87.50 (с учетом перехода на новый контракт), перенесите стоп на 84.30. Цель: 77.80.

Поддержка – 80.12. Сопротивление – 84.18.

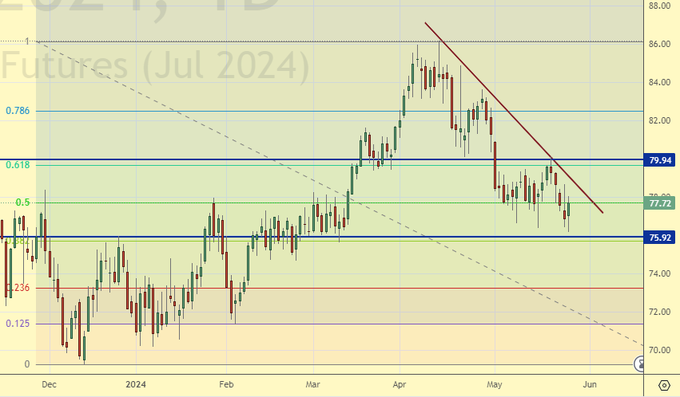

WTI. CME Group

Фундаментальные данные США: число активных буровых установок не изменилось и составляет 497 штук.

Коммерческие запасы нефти в США выросли на 1.825 до 458.845 млн. баррелей, при прогнозе -2.4 млн. баррелей. Запасы бензина упали на -0.945 до 226.822 млн. баррелей. Запасы дистиллятов выросли на 0.379 до 116.744 млн. баррелей. Запасы в хранилище Кушинг выросли на 1.325 до 36.32 млн. баррелей.

Добыча нефти не изменилась и составляет 13.1 млн. баррелей в день. Импорт нефти упал на -0.081 до 6.663 млн. баррелей в день. Экспорт нефти вырос на 0.595 до 4.73 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.676 до 1.933 млн. баррелей в день. Переработка нефти выросла на 1.3 до 91.7 процента.

Спрос на бензин вырос на 0.44 до 9.315 млн. баррелей в день. Производство бензина выросло на 0.351 до 10.049 млн. баррелей в день. Импорт бензина вырос на 0.047 до 0.773 млн. баррелей в день. Экспорт бензина упал на -0.127 до 0.77 млн. баррелей в день.

Спрос на дистилляты вырос на 0.052 до 3.883 млн. баррелей. Производство дистиллятов выросло на 0.26 до 5.064 млн. баррелей. Импорт дистиллятов вырос на 0.009 до 0.098 млн. баррелей. Экспорт дистиллятов вырос на 0.155 до 1.224 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.026 до 20.03 млн. баррелей. Производство нефтепродуктов упало на -0.053 до 22.145 млн. баррелей. Импорт нефтепродуктов вырос на 0.215 до 2.079 млн. баррелей. Экспорт нефтепродуктов вырос на 0.494 до 6.646 млн. баррелей в день.

Спрос на пропан вырос на 0.258 до 0.806 млн. баррелей. Производство пропана выросло на 0.001 до 2.786 млн. баррелей. Импорт пропана вырос на 0.037 до 0.11 млн. баррелей. Экспорт пропана упал на -0.131 до 1.769 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 42.3 тыс. контрактов. Изменение значительное. Покупатели заходили на рынок, продавцы бежали. Быки сохраняют контроль.

Сценарий роста: перешли на июльский фьючерс, дата экспирации 20 июня. Можно купить. Ход вниз к 73.50 возможен, но мы ничего не боимся.

Сценарий падения: пока ничего не предпринимаем.

Рекомендации для нефти марки WTI:

Покупка: сейчас (77.72). Стоп: 75.90. Цель: 97.00.

Продажа: нет.

Поддержка – 75.92. Сопротивление – 79.94.

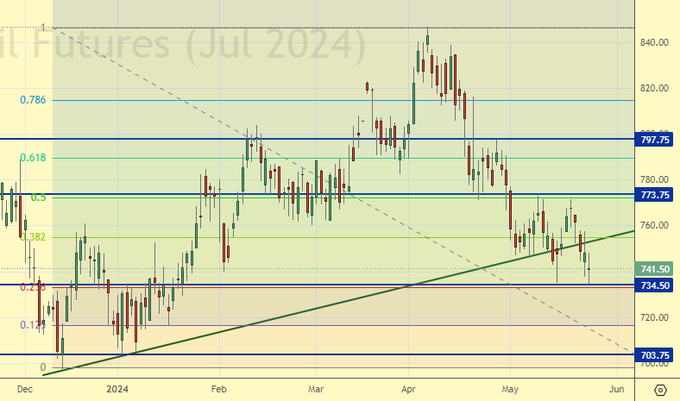

Gas-Oil. ICE

Сценарий роста: рассматриваем июньский майский фьючерс, дата экспирации 12 июня. Поборемся за лонг, откроем позицию снова. Пока медведи не смогли сломать рынок.

Сценарий падения: для продаж интересных уровней нет.

Рекомендации по Gasoil:

Покупка: сейчас (741.50). Стоп: 732.00. Цель: 880.00.

Продажа: нет.

Поддержка – 734.50. Сопротивление – 773.75.

Natural Gas. CME Group

Сценарий роста: перешли на июльский фьючерс, дата экспирации 26 июня. Отработали 2.0 по Фибоначчи. Спуск к 2.654 открывает возможности для добавок. Держим лонг.

Сценарий падения: при подходе к 3.500 будем думать о продажах. Пока вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.300, (с учетом перехода на новый контракт), перенесите стоп на 2.400. Цель: 3.400.

Продажа: пока нет.

Поддержка – 2.654. Сопротивление – 3.153.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: пока мы не поднялись выше 76000, о покупках не думаем. При этом: покупки от 62000 приветствуются.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: при подходе к 62000. Стоп: 58000. Цель: 100000!

Продажа: нет.

Поддержка – 64072. Сопротивление – 75352.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: будем покупать, но только после роста выше 11500.

Сценарий падения: остаемся вне рынка. Движение к 5000 возможно, но продажи сейчас рискованны. Лучше быть в товаре, чем в деньгах.

Рекомендации по рынку ПБТ:

Покупка: в случае роста выше 11500. Стоп: 8800. Цель: 25000. Можно агрессивно.

Продажа: нет.

Поддержка – 6914. Сопротивление – 11016.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим рост от 1000. Тем не менее, пока вне рынка.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 1027. Сопротивление – район 1525.

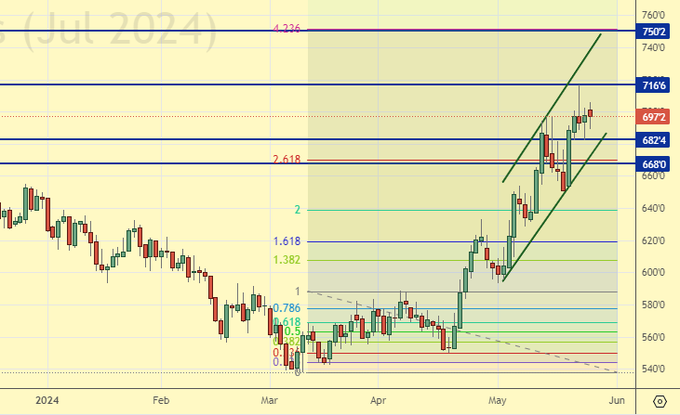

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 3.3 тыс. контрактов. Спекулянты были неактивны. Медведи рискуют в перспективе потерять контроль.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Воздерживаемся от покупок.

Сценарий падения: шорт от 750.0 будет неплохим решением, учитывая то, что у текущего роста слабая фундаментальная поддержка.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: при подходе к 750.0. Стоп: 770.0 Цель: 600.0.

Поддержка – 682.4. Сопротивление – 716.6.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 54.4 тыс. контрактов. Изменение значительное. Продавцы заходили, покупатели бежали с рынка. Медведи упрочили контроль.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Продолжим держать лонг, при этом есть понимание шаткости всей бычьей структуры.

Сценарий падения: интересно было бы стоит продать от 550.0. Нельзя исключать, что мы пошли на 360.0, поэтому придется отработать шорт сейчас.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 442.0, держите стоп на 446.0. Цель: 550.0.

Продажа: сейчас (464.6). Стоп: 469.0. Цель: 360.0. Или при подходе к 550.0. Стоп: 570.0. Цель: 360.0?!

Поддержка – 450.6. Сопротивление – 467.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Пока держим лонг. Сои обещают много, но рынок упорно смотрит вверх.

Сценарий падения: от 1310 обязательно полезем в шорт. Пока вне рынка.

Рекомендации для рынка сои:

Покупка: нет. Кто в позиции от 1215, перенесите стоп на 1220. Цель: 1310 (пересмотрена).

Продажа: при подходе к 1310.0. Стоп: 1330.0. Цель: 960.0.

Поддержка – 1191.0. Сопротивление – 1258.

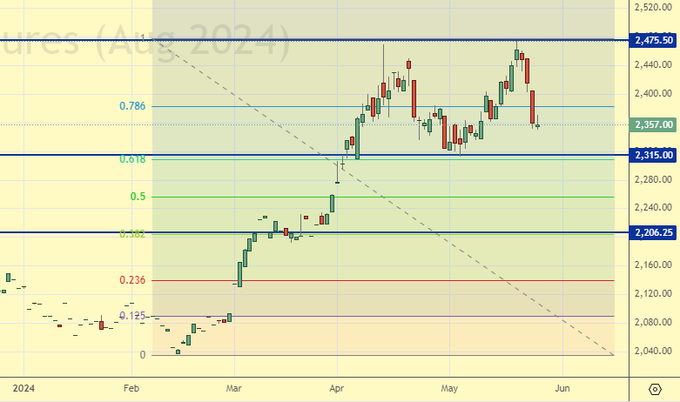

Сценарий роста: перешли на августовский фьючерс, дата экспирации 28 августа. Для покупок продолжаем хотеть коррекцию. Покупка от 2150 будет интересна.

Сценарий падения: при подходе к 2430 будем продавать.

Рекомендации по рынку золота:

Покупка: от 2100 будет интересно, от 2000 будет идеально.

Продажа: при подходе к 2430. Стоп: 2454. Цель: 2150.

Поддержка – 2315. Сопротивление – 2475.

EUR/USD

Сценарий роста: быки могут переломить ситуацию, но пока этого не произошло мы остаемся вне рынка.

Сценарий падения: держим шорт, но понимаем, что есть вероятность хода рынка к 1.1000.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: нет. Кто в позиции от 1.0867, перенесите стоп на 1.0910. Цель: 1.0000.

Поддержка – 1.0804. Сопротивление – 1.0863.

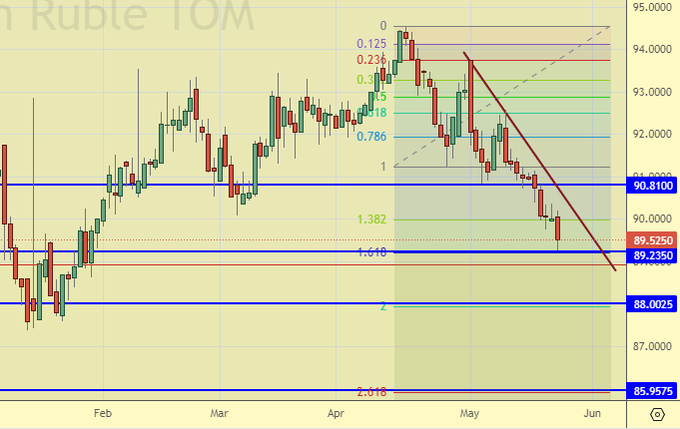

USD/RUB

Сценарий роста: скорее всего в лонг войдем от 86.00. Пока вне рынка.

Сценарий падения: можно подержать шорт. Остаемся при мнении, что пока ЦБ не поднял ставку выше 20% на рубль будут смотреть как на вполне себе здоровое создание.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 86.00. Стоп: 85.00. Цель: 95.00?!

Продажа: нет. Кто в позиции от 92.10, перенесите стоп на 89.70. Цель: 86.00?!

Поддержка – 89.23. Сопротивление – 90.81.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 20 июня. А мы уже расстраиваться стали на прошлой неделе, тренд, мол, пропустили. А он по факту вялый оказался. Вне рынка.

Сценарий падения: продолжаем считать, что шорт от 126000 будет интересен в будущем, а пока вне рынка.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет.

Поддержка – 116480. Сопротивление – 119540.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

EIA. Добыча, импорт, экспорт нефти в США на 22 мая 2024