Прогноз биржевых цен с 27 февраля по 3 марта 2023

-

Рынок энергоносителей:

На данный день и час даже недружественные аналитики оценивают ущерб от эмбарго на российские углеводороды в размере 100 миллиардов долларов в год. Сумма небольшая. Судите сами: два конюшни, поле для гольфа, сервиз 14-го века, брошь, винный погреб с вином, причал, отделанный итальянским кафелем и набор старых перьевых ручек. Вот и весь ущерб. И то в районный суд на возмещение вреда надо будет подать.

Всё у нас будет хорошо. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Для расчета налогов цена на российскую нефть в апреле будет определяться по формуле: цена барреля нефти марки Brent минус 34 доллара, в мае будут вычитать уже 31 доллар, в июне 28 долларов, в июле 25 долларов. Дальнейшее пока не ясно, зато видно и без очков, что схема исчисления налогов в бюджет пересмотрена.

Очень много разговоров о возрождении Китая, но нефть расти не торопится. Более того, появилась угроза падения ниже уровня 80, что может привести к быстрому падению цен 10 процентов на фоне разочарования быков тем фактом, что Россия как поставляла нефть, так и поставляет. Ни о каком дефиците предложения речь сейчас не идет. Все недовольны, но продолжают работать. С красными лицами продают, с серыми лицами покупают.

Польша перестала получать нефть по нефтепроводу «Дружба». Теперь Варшава будет жить самостоятельно. Посмотрим, как долго. Отметим, что в целом Европе нравится заниматься мазохизмом. Что ж, энергию, накопленную в уютных офисах, надо куда-то девать, например на поиск альтернативных источников энергии.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Китай в рамках своего предложения о разрешении конфликта на Украине упомянул о поддержке «зерновой сделки», что немедленно привело к падению цен на биржах. Китай, с его гигантским влиянием, очень сложно будет игнорировать. В текущих условиях это означает, что препятствий для экспорта украинского зерна на внешний рынок этим летом не будет.

Из России за первую половину февраля было отгружено 1.5 млн. тонн пшеницы. Плохая погода в южных портах препятствует экспорту, но в целом процесс идет полным ходом. Да, вряд ли можно будет говорить о 4-х миллионах тонн экспорта за текущий месяц, но 3.5 млн. скорее всего вывезут. Египет, Турция, Судан, Пакистан и Алжир – это сейчас основные экспортные направления.

Цены внутри страны продолжают оставаться на низких уровнях. Так, на юге можно купить тонну пшеницы 4-го класса за 12 тысяч рублей, в Поволжье уже за 10.5 – 11 тысяч.

Доллар/рубль:

Российская валюта не стала укрепляться после послания Президента Федеральному собранию. В программной речи было много пунктов, которые потребуют в будущем значительных финансовых трат. На данный момент нет сомнений в том, что возможности у государства для выполнения поручений президента есть. Нет этих сомнений, в частности, и у министра финансов Силуанова. Пока России удается продавать нефть и получать за неё деньги, например, китайские юани, нет никаких сомнений в том, что средства найдут.

Однако, рынок работает не с настоящим, а с будущим. Видим, что у трейдеров есть большие сомнения в том, что к середине года ситуация в экономике будет лучше той, что сложилась у нас сейчас.

Если на следующей неделе не будет отката от уровня 76.00, предположительно в район 72.00, то стоит готовится к тому, что пара доллар/рубль быстро поднимется к уровню 80.00.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 20.8 тыс. контрактов. Покупатели в небольшом количестве убежали с рынка в том время как продавцов стало больше. Спред между длинными и короткими позициями сузился, тем не менее, быки контролируют ситуацию.

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 28 февраля. Текущие уровни можно использовать для покупок. В случае падения цен ниже уровня 80.00 из длинных позиций придется уйти.

Сценарий падения: равновесие сохраняется. Если мы сможем пробиться ниже уровня 80.00, то можно нарастить имеющиеся шорты.

Рекомендации для рынка нефти марки Brent:

Покупка: сейчас. Стоп: 79.70. Цель: 110.00. Кто в позиции от 84.00, держите стоп на 79.70. Цель: 110.0.

Продажа: нет. Кто в позиции от 87.30, перенесите стоп на 86.30. Цель: 70.00 долларов за баррель.

Поддержка – 79.16. Сопротивление – 86.96.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 7 единиц и составляет 600 штук.

Коммерческие запасы нефти в США выросли на 7.647 до 479.041 млн. баррелей, при прогнозе +2.083 млн. баррелей. Запасы бензина упали на -1.856 до 240.066 млн. баррелей. Запасы дистиллятов выросли на 2.698 до 121.935 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.7 до 40.411 млн. баррелей.

Добыча нефти не изменилась и составляет 12.3 млн. баррелей в день. Импорт нефти вырос на 0.094 до 6.326 млн. баррелей в день. Экспорт нефти вырос на 1.451 до 4.597 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.357 до 1.729 млн. баррелей в день. Переработка нефти упала на -0.6 до 85.9 процента.

Спрос на бензин вырос на 0.636 до 8.91 млн. баррелей в день. Производство бензина выросло на 0.339 до 9.428 млн. баррелей в день. Импорт бензина упал на -0.113 до 0.476 млн. баррелей в день. Экспорт бензина упал на -0.018 до 0.768 млн. баррелей в день.

Спрос на дистилляты упал на -0.123 до 3.771 млн. баррелей. Производство дистиллятов выросло на 0.191 до 4.7 млн. баррелей. Импорт дистиллятов вырос на 0.193 до 0.414 млн. баррелей. Экспорт дистиллятов упал на -0.062 до 0.958 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.916 до 20.218 млн. баррелей. Производство нефтепродуктов выросло на 1.165 до 21.383 млн. баррелей. Импорт нефтепродуктов упал на -0.188 до 2.065 млн. баррелей. Экспорт нефтепродуктов упал на -0.068 до 5.992 млн. баррелей в день.

Спрос на пропан вырос на 0.284 до 1.316 млн. баррелей. Производство пропана выросло на 0.048 до 2.404 млн. баррелей. Импорт пропана вырос на 0.012 до 0.165 млн. баррелей. Экспорт пропана упал на -0.17 до 1.675 млн. баррелей в день.

Информации из США по открытому интересу пока не будет в нашем обзоре, так как там продолжаются проблемы с публикацией данных из-за сбоя в работе компьютеров.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.2 тыс. контрактов. Изменение незначительное. И продавцы, и покупатели уходили с рынка, продавцы это делали чуть более активно. Спред между длинными и короткими позициями расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 21 марта. Пока не покупаем. Только если рынок вырастет выше 81.50 откроем лонг.

Сценарий падения: продолжим держать шорт. Цены остаются внутри широкого падающего канала, продавцам беспокоиться не о чем.

Рекомендации для нефти марки WTI:

Покупка: после роста выше 81.50. Стоп: 80.40. Цель: 110.00.

Продажа: нет. Кто в позиции от 82.00 и 80.50, держите стоп на 80.80. Цель: 66.00 (55.00) долларов за баррель.

Поддержка – 70.84. Сопротивление – 80.78.

Gas-Oil. ICE

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 10 марта. На текущих уровнях можно купить. Если котировки упадут ниже 750.0 из лонга придется уйти.

Сценарий падения: будем держать шорт. Так как дефицита не предвидится, цены могут перейти к снижению.

Рекомендации по Gasoil:

Покупка: сейчас. Стоп: 748.0. Цель: 1100.0.

Продажа: нет. Кто в позиции от 900.0, перенесите стоп на 870.0. Цель: 670.0.

Поддержка – 761.75. Сопротивление – 863.25.

Natural Gas. CME Group

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 29 марта. Можно подержать открытый на прошлой неделе лонг. Новых позиций не открываем.

Сценарий падения: ничего продавать не будем. Уровни крайне низки для продаж. Вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.200 перенесите стоп на 2.130. Цель: 3.480.

Продажа: нет.

Поддержка – 2.108. Сопротивление – 2.741.

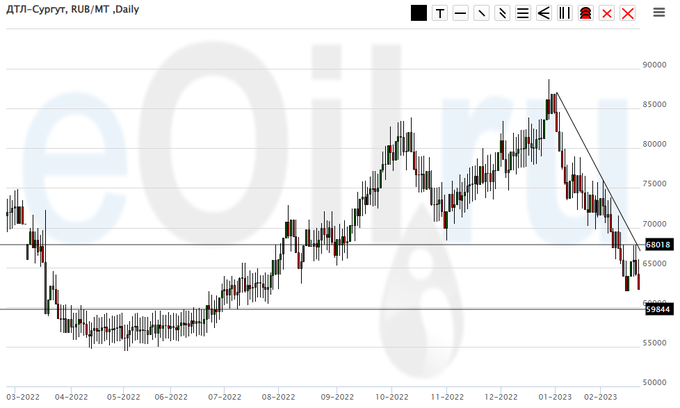

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: видим тренд на повышение сбора налогов с нефтяного сектора. Вряд ли топливо в текущих условиях будет стоит дешевле 60000 рублей за тонну. Текущий район можно использовать для покупок.

Сценарий падения: продолжим рекомендовать разгружать свои позиции на продажу. Рынок отработал информацию по эмбарго, дальнейшее падение цен будет выглядеть слишком агрессивно.

Рекомендации по рынку дизеля:

Покупка: при подходе к 60000. Стоп: 57000. Цель: 70000.

Продажа: нет. Кто в позиции от 84000 и 74000, перенесите стоп на 69000. Цель: 55000 рублей за тонну. На текущих уровнях можно закрыть еще 20% позиции. Таким образом, должно остаться только 40% от первоначальных продаж.

Поддержка – 59844. Сопротивление – 68018.

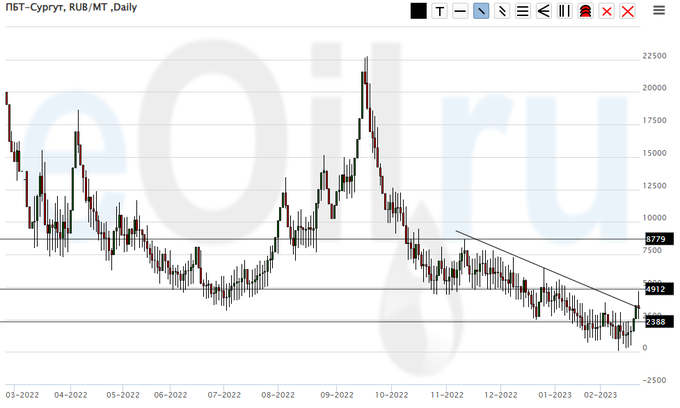

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: рынок подходил к уровню 5000. Не исключено что будет еще одна попытка подъема вверх. Можно держать лонги в расчете на дальнейший рост цен.

Сценарий падения: продолжим отказываться от продаж. Цены на экстремально низких отметках.

Рекомендации по рынку ПБТ:

Покупка: нет. Кто в позиции от 1000, перенесите стоп на 2200. Цель: 5000 (7500) рублей за тонну. Кто ранее закрыл лонг и зафиксировал прибыль, можно войти в позицию снова.

Продажа: нет.

Поддержка – 2388. Сопротивление – 4912.

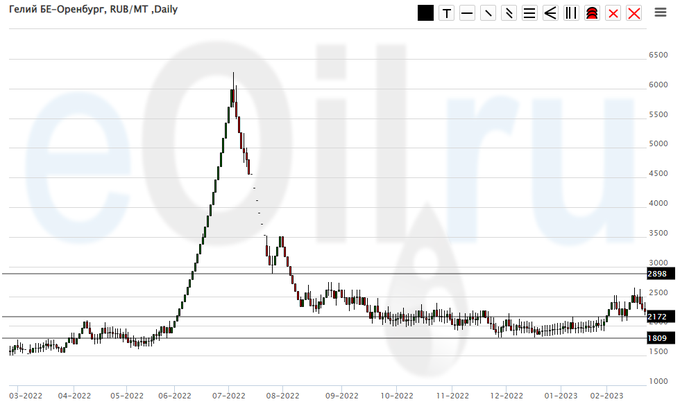

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: мы держимся выше уровня 2000, что дает хорошие шансы на ход в район 2800 – 3000. Будем держать открытые ранее лонги.

Сценарий падения: при подходе к уровню 3000 можно продать в случае появления красной дневной свечи.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 1800, 1900 и 2000, держите стоп на 1900. Цель: 2750 (3000) рублей за кубический метр.

Продажа: при подходе к 3000. Стоп: 3200. Цель: 2100.

Поддержка – 2172. Сопротивление – 2898.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 9.2 тыс. контрактов. Продавцы заходили на рынок, покупатели никак себя не проявили. Спред между короткими и длинными позициями расширился. Продавцы сохраняют преимущество.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Быки ушли с рынка, что привело к падению цен. Вероятно, что мы достигнем уровня 675.0 в рамках данного снижения. Пока не покупаем.

Сценарий падения: продажи возможны в случае возврата цен к уровню 740.0. Считаем потенциал для падения ограниченным, поэтому продавать по рынку не будем.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: при подъеме к 740.0. Стоп: 770.0. Цель: 675.0 центов за бушель.

Поддержка – 673.0. Сопротивление – 770.4.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.6 тыс. контрактов. Изменение незначительное. На рынок зашли в небольшом количестве как покупатели, так и продавцы. Спред между длинными и короткими позициями расширился. Быки продолжают контролировать рынок.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Покупатели разбежались после того, как Китай поддержал продление зерновой сделки. Рынок способен упасть к уровню 580.0 центов за бушель.

Сценарий падения: наше долгое терпение было вознаграждено на прошлой неделе. Цены наконец перешли к снижению. Цены могут упасть более чем на 10%.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: нет. Кто в позиции от 688.0, перенесите стоп на 678.0. Цель: 580.0 центов за бушель.

Поддержка – 631.0. Сопротивление – 685.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Видим клин. Если пробьется его нижняя грань, то рынок сильно упадет. Не покупаем.

Сценарий падения: можно нарастить продажи. Если провалимся ниже 1500, то можем увидеть быстрый ход вниз.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: сейчас. Стоп: 1547.0. Цель: 1000.0. Кто в позиции от 1540.0, перенесите стоп на 1547.0. Цель: 1000.0 центов за бушель.

Поддержка – 1472.4. Сопротивление – 1549.2.

Сценарий роста: от 1790 можно купить если будут признаки разворота вверх. До этого уровня о покупках не думаем. Дальняя цель находится на уровне 1730.

Сценарий падения: продолжим держать шорт от 1920 с целью на 1790. Имеет смысл оставить часть позиции для отработки падения к уровню 1730.

Рекомендации по рынку золота:

Покупка: думать при подходе к 1790.

Продажа: нет. Кто в позиции от 1920, перенесите стоп на 1890. Цель: 1790 (1730) долларов за тройскую унцию.

Поддержка – 1791. Сопротивление – 1859.

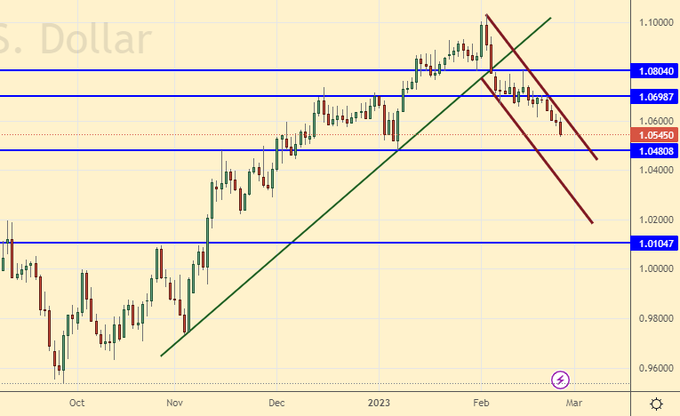

EUR/USD

Сценарий роста: притормозили падение. Скорее всего мы дойдем до 1.0480. Если падение не остановится, то мы можем пройти к 1.0100, это надо учитывать.

Сценарий падения: продолжаем держать шорты в расчете на падение к 1.0480. Ход к 1.0100 также продолжим рассматривать как весьма вероятный.

Рекомендации по паре евро/доллар:

Покупка: думать при подходе к 1.0480. От 1.0100 покупать обязательно.

Продажа: нет. Кто в позиции от 1.0690, держите стоп на 1.0830. Цель: 1.0480 (1.0120).

Поддержка – 1.0480. Сопротивление – 1.0698.

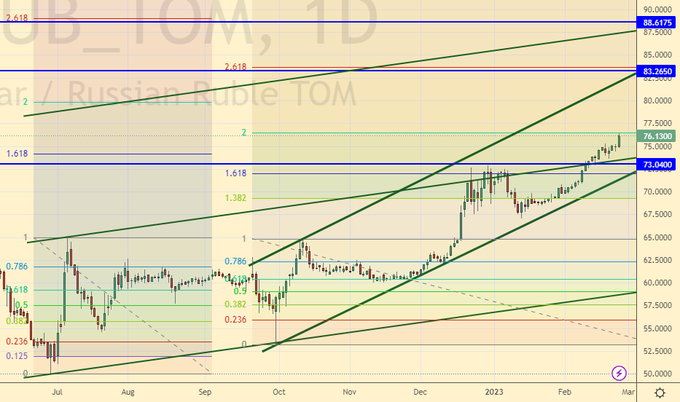

USD/RUB

Сценарий роста: с точки зрения техники от 76.10 мы можем откатить вниз. Укрепление рубля возможно вплоть до уровня 72.00. В текущих условиях коррекцию к уровню 65.00 считаем чудом, но и данный ход вниз остается в теории возможным пока мы не поднялись выше уровня 80.00.

Сценарий падения: на текущих уровнях можно продать. Шансы на падение небольшие, но на рынке перекупленность. Как минимум неделю нам надо постоять в диапазоне.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 72.00. Стоп: 71.00 Цель: 88.00. Кто в позиции от 71.50 и 74.00, перенесите стоп на 75.80. Цель: 88.00.

Продажа: сейчас. Стоп: 76.70. Цель: 72.00 (65.00).

Поддержка – 73.04. Сопротивление – 83.26.

RTSI. MOEX

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 16 марта. В ближайшее время никто не сможет рассчитывать на налоговые послабления. Каждая крупная выплата дивидендов будет рассматриваться налоговиками под микроскопом. Не будет дивидендов, не будет интереса к рынку. Пока расти нам не на чем. Не покупаем.

Сценарий падения: продолжаем считать, что если рынок уйдет ниже 90000, то нас ждет быстрое падение к уровню 80000, возможно 75000. После падения ниже 90000 можно добавить к шортам.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет. Кто в позиции от 106000, 103000, 101000 и 98000, держите стоп на 101000. Цель: 80000 (50000, далее 20000) пунктов.

Поддержка – 91340. Сопротивление – 96020.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

EIA. Добыча, импорт, экспорт нефти в США на 23 февраля 2023